Miért veszélyes halogatni a digitalizációt? Cégvezetőként ezeket érdemes átgondolnia!

Aki időben cselekszik, hatékonyabban működik és pályázatokhoz, új piacokhoz is hozzáférhet.

Vége a két év előtti meggondolatlan, gyakran felelőtlen hitelfelvételeknek, a lakosság pénzügyi tudatossága a kemény piaci leckék hatására jelentősen javult. A BellResearch kutatócég friss felmérése arra kereste a választ, hogy a pénzügyi világválság teremtette új helyzetben hogyan néz ki a lakosság ingatlanfinanszírozással kapcsolatos attitűdje és melyek a legfontosabb döntési szempontjai.

Ma már megfontoltabban fordulunk a pénzügyeinkhez, mint két éve, azonban a növekvő tudatosság ellenére néha mégsem úgy cselekszünk, ahogyan a józan ész diktálná. Hosszú időre eladósodunk, pedig nyomasztóan hat ránk a több évtizedes kötöttség, egy jobb lakásért akár több évnyi nyugalmunkat is odadobjuk.

Egy lakáshitel kiválasztásakor ma a legfontosabb szempont a futamidő alatt változatlan törlesztőrészlet – mutat rá a BellResearch kutatása. Nem mindegy azonban, hogy ez a „havi fix” milyen időtávon terheli meg a családi kasszát.

A kutatás első fázisában végzett kvalitatív, fókuszcsoportos vizsgálatok eredményei szerint a leendő hiteleseket frusztrálja a hosszú távú eladósodottság, a lélektani optimum 15 évnél van. A vélemények szerint ugyanis ez az időintervallum lelkileg még elviselhető, beláthatónak tűnő időtávot jelent. Az idősebb korosztály esetében a munkaképes évek számát tekintve ez törvényszerűnek látszik, azonban még a fiatalabb hitelesek is úgy nyilatkoztak, hogy az ennél tovább tartó kötöttség nagyon nyomasztó.

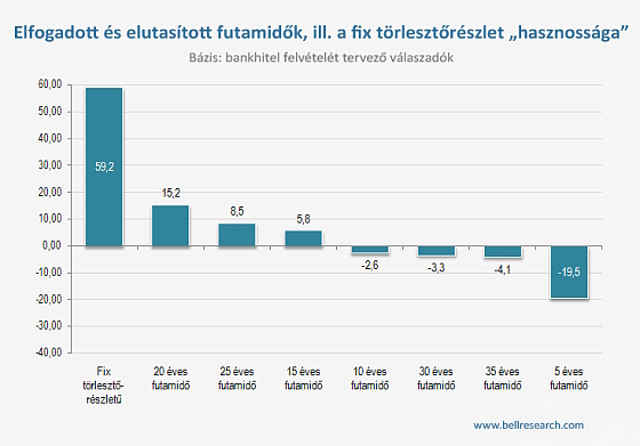

„A kutatás második, 651 fő online megkérdezésével lebonyolított kvantitatív fázisának eredményei szerint azonban a konkrét választási helyzetben leginkább elfogadott futamidő a 20 év, ami a megelőző kvalitatív kutatás eredményéhez képest mindenképpen meglepő fordulat” – mutat rá Harsányi Gábor, a BellResearch igazgatóhelyettese. A felmérés e szakaszában a résztvevők különböző hitelkonstrukciókat és paraméter-kombinációkat hasonlítottak össze, hogy kiválasszák az ideális lakáshitelt, vagyis azt, amelyik számukra a legnagyobb „hasznosságot” képviseli.

Az eredmények szerint lakáshitelt 15-25 évre vennénk fel, de ebben az intervallumban is a 20 év a leginkább preferált (15 pont a hasznossági skálán). A 15 évnél rövidebb, illetve a 25 évnél hosszabb adósságot pedig egyértelműen elutasítják a megkérdezettek. Az optimálisnak tartott, illetve a ténylegesen preferált futamidők közötti látszólagos ellentmondás a tények vizsgálata feloldja.

„A magyarázat a tudatos döntés és az igények, elvárások kettősségében rejlik: visszafogott lehetőségek párosulnak magas igényekkel, vagyis a lehető legdrágább, finanszírozhatónak vélt ingatlant kívánjuk megvásárolni. Hajlandóak vagyunk beáldozni a nyugalmunkból öt évet azért, hogy jobb minőségű, árú, fekvésű, méretű lakást vásárolhassunk meg” – elemzezte a gyakorlatot Harsányi Gábor.

A kutatási eredmények szerint a 20 éves futamidő preferáltsága független attól, hogy az ország mely régiójában lakik a későbbi hitelfelvevő. Az iskolai végzettséget figyelembe véve azonban már erős különbségek érzékelhetők: minél képzettebb valaki, annál nyitottabb a rövidebb, tízéves időtávra (a felsőfokú végzettségűek esetében 3 pont, míg az alapfokúaknál -6 pont a hasznossági skálán). Emellett a végzettséggel párhuzamosan növekszik a hosszabb futamidők elutasításának mértéke (egy harmincéves futamidőt a diplomások -8 ponttal, az alapfokú végzettségűek csak -1 ponttal utasítottak el). Ennek magyarázatául részint a diplomások érettebb pénzügyi gondolkodása, másrészt az anyagi lehetőségeik szolgálnak, hiszen ez a társadalmi csoport az, amelyik könnyebben előteremtheti a hitelhez szükséges önerőt, illetve hosszabb távú anyagi kilátásaik is jobbak. Ennek ellenére a diplomások gondolkodásában is a húsz év áll a legközelebb az ideális időtartamhoz.

Aki időben cselekszik, hatékonyabban működik és pályázatokhoz, új piacokhoz is hozzáférhet.

Bővült azon fejlesztési lehetőségek köre, amelyekre a Demján Sándor Tőkeprogramban forrást igényelhetnek a vállalkozások.

Javult a vállalkozások alkupozíciója: az árak konszolidálódtak, a kockázati prémiumok csökkentek, van verseny. Érdemes élni a lehetőségekkel.

Már egyetlen, megfelelően kiválasztott MI-eszköz révén is jelentős hatékonyságnövekedést érhetnek el a kisebb cégek is.