Vagyontervezési alapok

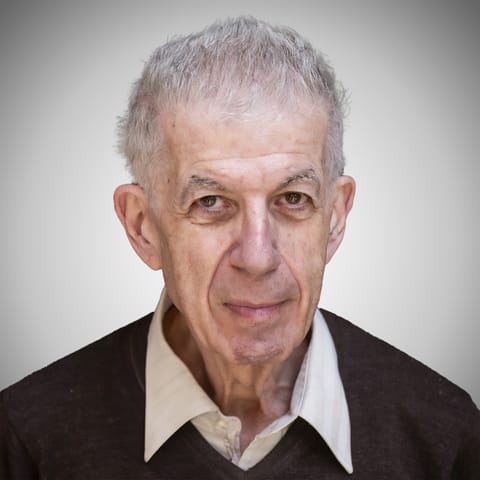

A könyv társszerzője, dr. Magyar Csaba úgy gondolja, érdemes lenne, ha többen tudnának ezekről a lehetőségekről, mert komoly gazdasági károkat és kockázatokat lehet elkerülni, ha a sikeres üzleti szereplők idejében gondoskodnak a felépített cégstruktúra biztonságáról és jövőjéről.

A szakember szerint a bizalmi vagyonkezelés és a vagyonkezelő alapítvány egymással versengő intézmények, nagyjából ugyanarra használhatók. A megoldások között jelentős különbség, hogy az előbbinél nincs tőkeminimum feltétel, a vagyonkezelő alapítvány indításához viszont 600 millió forint induló tőke szükséges, azonban ez nem csak pénzeszköz lehet. Legfőbb funkciójukat tekintve a generációs vagyontranszfer (és a vagyonvédelem) az elsődleges cél. Ugyanakkor mindkét módozatot lehetséges csupán üzleti, azon belül is befektetési céllal alkalmazni. Bármelyik esetről is beszélünk, amennyiben valamilyen várt vagy váratlan kedvezőtlen esemény történik a vagyonrendelő életében, nem omlik össze a kártyavárként az egész általa felépített cégstruktúra.

A magántőkealapot is lehetséges használni akár a családi vagyon egyben tartására is, viszont ennek a vagyontervezési alakzatnak az eredeti rendeltetése a befektetések hatékony kezelését jelenti. Amennyiben valaki ki akar vonulni az üzleti életből, és bármilyen okból a gyerekei sem tudják átvenni a céget, akkor átadják a vállalkozást egy profi alapkezelőnek. A magántőkealapnál további eltérés, hogy az alapkezelő látszólag egyoldalúan határozza meg a befektetés feltételeit, jóllehet a gyakorlatban ezt magáncélú alapok esetében a befektetőkkel történt előzetes egyeztetés előzi meg. Utána a befektető „csak” a befektetési jegy tulajdonosa lesz, és élvezi ennek a hozamait. A befektetési jegy megszerzése és a vagyoni szolgáltatás teljesítése pedig véglegesíti az előzetes egyeztetést. A generációs vagyontranszfer szerepét a magántőkealap is betöltheti, de a bizalmi vagyonkezelés és a vagyonkezelő alapítvány alkalmasabb forma a családi vagyontervezés megvalósítására. Érdekesség, hogy angolszász országokban a bizalmi vagyonkezelés és a magántőkealap nem annyira különül el egymástól, mint hazánkban – mondta a Crystal Worldwide Zrt. vezérigazgatója.

Mi a helyzet Magyarországon?

Az összehasonlításon túl fontos mondanivaló a könyvben, hogy Magyarország jogrendszere gazdagon terített svédasztal azoknak, akik családi vagyontranszferben gondolkodnak. Viszont ezeknek a „fogásoknak” egyelőre nincs hagyománya hazánkban. Az új megoldások 2014 óta elérhetőek itthon, de egyelőre nem ismertek széles körben. A bizalmi vagyonkezelés és a magántőkealap is egzotikus instrumentumok a magyarok számára, de az alapítvány már egy ismert kategória, csak sokáig nem volt magáncélú alakzata is: nagyjából tudják az emberek, hogyan működik, de azzal még sokan nincsenek tisztában, hogy milyen előnyök biztosíthatóak azzal, ha nem közcélok érdekében, hanem üzleti céllal jön létre – folytatta a szakember.

A vagyontervezés miatt fontos elem, hogy a bizalmi vagyonkezelés során és a vagyonkezelő alapítvány esetében átszáll a vagyon tulajdonjoga. Így a bizalmi vagyonkezelő, illetve az alapítvány válik a kezelt vagyon tulajdonosává. Ennél a két megoldásnál lényeges szempont az is, hogy egyúttal kedvezményezettet lehet kijelölni azzal a céllal, hogy a vagyonból részesüljön. Az alapkezelés során a befektető a vagyon átadásával a befektetési jegy tulajdonosává válik, amely a gyakorlatban korlátozott jogosultságokat biztosít számára az alappal kapcsolatban. A befektetéssel egyidejűleg viszont nem lehet harmadik személyt kijelölni, hogy részesüljön a vagyonból, ezt csak külön jogügylet keretében valósítható meg. Ezáltal a generációs vagyontranszfert nem tudja hatékony módon kezelni a magántőkealap, illetve vagyonvédelmi szempontból sem ideális módszer, hiszen a befektetőnek a vagyontárgyai között szerepel a befektetési jegy.

A bizalmi vagyonkezelés és a vagyonkezelő alapítvány esetén szinte bármilyen vagyonelem lehet a vagyonkezelés tárgya, viszont magántőkealap esetén ez gazdasági társaságokra korlátozódik.

A vagyonkezelés tartalmi lehetőségeinek az oldaláról megközelítve a bizalmi vagyonkezelés szélesebb lehetőséget biztosít a vagyonkezelés módjának a meghatározására, mivel a bizalmi vagyonkezelési szerződésben nem kötelező (bár célszerű) kikötni a vagyonkezelés módját. A magántőkealapok és a vagyonkezelő alapítvány esetében viszont nélkülözhetetlen a befektetési/kezelési szabályzat és annak betartása, ráadásul a magántőkealapok kapcsán szigorú jogszabályi korlátozások is vonatkoznak arra, hogy mibe lehet befektetni a vagyont.

A magyar jogalkotó megtett mindent azért, hogy létrejöjjön három kiváló instrumentum, ami az üzleti és a családi érdekeket is képviseli a generációs vagyontranszfer során. Az üzleti élet szereplőinek már csak annyi a dolguk, hogy válogassanak a kínálatból. Szakértői segítséggel eldönthetik, hogy az ő igényeiknek melyik a legjobb megoldás – mondta dr. Magyar Csaba.

Nem vagyunk túl előrelátók

A hazai piac helyzetéről Koltai Róbert Sose halunk meg című filmje is eszünkbe juthat: az érintett cégvezetők döntő többsége úgy gondolja, hogy igazából nincs szükség a vagyonkezeléssel kapcsolatos lépésekre. Halogatnak, nem gondoskodnak előre a jövőről. Pedig a jó döntést idejében kell meghozni, a bajban sokszor már késő gondolkodni, sőt, van, hogy nincs is esélye rá a fő érintettnek – magyarázta a szakértő. Szerinte elképzelhető, hogy egy sikertelen generációváltásra van szükség ahhoz, hogy a magyar üzleti élet szereplői a saját és mások kárán tanulják meg, miért fontos a bizalmi vagyonkezelés, a vagyonkezelő alapítvány és a magántőkealap alkalmazása.

Hatósági szemmel és titokban tartva

A különböző vagyontervezési lehetőségeket a hatósági szerepvállalás oldaláról megközelítve látható, hogy a nem üzletszerű bizalmi vagyonkezelés esetében a legkisebb a kontroll. Nem üzletszerű bizalmi vagyonkezelés esetén az MNB-nek kell nyilvántartásba vennie a bizalmi vagyonkezelési szerződést, de a bizalmi vagyonkezelőnek ilyenkor már nem kell további feltételeknek megfelelnie. A limit alatti kockázati tőkealap-kezelő és az üzletszerű bizalmi vagyonkezelő tevékenységének engedélyezése az MNB hatásköre, viszont a működéssel és a befektetésekkel kapcsolatban felügyeleti jogkört nem gyakorol. A vagyonkezelő alapítvány működése felett a bíróság rendelkezik törvényességi felügyeleti jogkörrel, viszont a vagyongazdálkodás ellenőrzését az esetlegesen kijelölt vagyonellenőr végezheti.

A bizalmi vagyonkezelésre és a magántőkealapokra irányadó jogszabály külön intézményesíti a titoktartási kötelezettséget, jóllehet a vagyonkezelő alapítvány esetében ez csak elvi szinten vezethető le. A magántőkealapnál további garancia a diszkréció javára, hogy az üzleti titkok mellett az értékpapírtitok is külön védettséget élvez. Ugyanakkor pénzmosás elleni törvény a bizalmi vagyonkezelés esetében alkalmazza a legszigorúbb definíciót, amelynek értelmében megkülönböztetés nélkül a vagyonrendelő, a vagyonkezelő és a kedvezményezett egyaránt tényleges tulajdonosnak minősül. Az alapítványoknál enyhébb a szabályozás abban a tekintetben, hogy sorrendiséget ír elő a tényleges tulajdonos megállapítása során, vagyis első körben a vagyonból legalább 25 százalékra jogosult kedvezményezettet és a kuratóriumot kell annak tekinteni, másodikként pedig az alapítót (akinek érdekében létrehozták/működtetik az alapítványt) érdekeltségi küszöb nélkül, ha nem határozták meg előre a kedvezményezettet. A magántőkealapok sajátossága, hogy a befektető nem minősül tényleges tulajdonosnak, hiszen nem rendelkezik olyan jogosítványokkal, amelyek alapján lehetséges lenne megfeleltetni a jogszabályi meghatározásnak, ily módon a tőkealap kezelőjének vezető tisztségviselője minősül tényleges tulajdonosnak – olvasható a könyvben.

A Vagyontervezési labirintus című könyv ezen a linken rendelhető.