Miért veszélyes halogatni a digitalizációt? Cégvezetőként ezeket érdemes átgondolnia!

Aki időben cselekszik, hatékonyabban működik és pályázatokhoz, új piacokhoz is hozzáférhet.

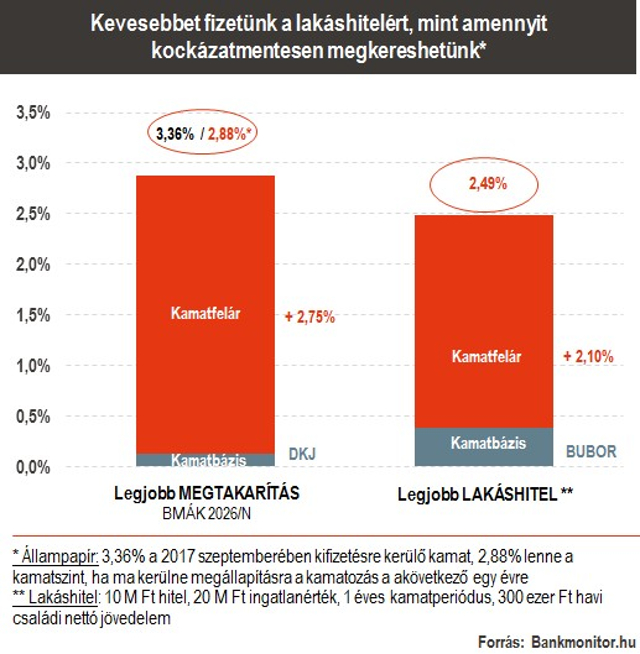

A 2008-as pénzügyi válság után kialakult „új világrend” megdöbbentő ponthoz ért: ma Magyarországon alacsonyabb kamattal vehetünk fel lakáshitelt, mint amennyit a megtakarításainkkal elérhetünk. Mit jelent ez az átlagember számára? A Bankmonitor.hu elemzése.

A nemzetközi trendekhez igazodva hazánkban is elérkezett a minimális kamatok időszaka. Az MNB 0,9 százalékig csökkentette az alapkamatot, de a kamatok mérséklődése itt nem állt meg: a hitelezésben sokkal fontosabb mutató, a Budapesti Bankközi Kamat (Bubor) egészen 0,39 százalékig, azaz további 0,5 százalékponttal csökkent. A legtöbb változó hitel kamatozása ezen mutatóhoz igazodik.

Ma az átlagember (átlagos havi fizetés egy kétkeresős családban, vagyis havi nettó 360 ezer forint körüli jövedelem) akár 2,49 százalékos kamat mellett is fel tud venni lakáshitelt. Ez 50 százalékos finanszírozás mellett a 0,39 százalék Bubor + 2,1 százalék kamatfelárból adódhat össze.

Látunk ugyanakkor egy másik folyamatot is: a magyar állam erősen ösztönzi a lakossági állampapír-vásárlást, az emberek pénzéért pedig hajlandó bőven a banki kamat felett fizetni. Ennek köszönhetően pénzünket (a BMAK 2026/N állampapírban) 3,36 százalék hozamért is leköthetjük. Ez közel 1 százalékponttal magasabb, mint az elérhető legjobb lakáshitel kamata.

Ha az állampapír kamatát is ma állapítanák meg, valamivel kedvezőtlenebb a kép: 3,36 százalék helyett 2,88 százalék kamatot látnánk. Ez azonban még mindig közel 0,4 százalékponttal magasabb, mint a lakáshitel kamata.

Úri huncutság? Újabb pénzügyi átverés?

Mi történik a hitelfelvétel után? Hogyan változik a fizetendő kamat?

Hol járhatok rosszul?

Ezek a fő kérdések a nagy devizahiteles világégés után – érthetően – Magyarországon. Tudni kell, hogy a kamatozás mind a megtakarítás, mind a hitel esetében változó, évente módosul az aktuális piaci kamatszintekhez.

A kamatfelár az állampapír esetében 2,75 százalék, a lakáshitel esetében 2,10 százalék. Rosszul tehát abban az esetben járhatnak az olcsó hitelre spekulálók, ha a kamatbázis, azaz a Bubor és a Diszkontkincstárjegy (DKJ) közötti kamatkülönbség extra mértékben, 0,65 százalékpont fölé nő. Az elmúlt 7 évben azt átlagos különbség a két kamatszint között 0,19 százalékpont volt (jellemzően a Bubor a magasabb).

Fontos tudni, hogy a 2026-ban lejáró Bónusz Magyar Államkötvény kamatmegállapítása minden év szeptemberében történik. Ha nem szeptember a hitelfolyósításunk, akkor külön kockázatot jelenthet a két időpont közötti (kedvezőtlen) kamatmozgás. Hasonló problémával szembesülhetünk az eltérő futamidőből adódóan, hacsak nem az állampapír futamidejéhez illeszkedik a hitel, vagy az állampapír-lejáratnál előtörlesztés szükséges. Az előtörlesztésnek extra költségei lehetnek (jellemzően 1-1,5 százalék közötti mértékben).

A pénzügyi szempontok teljes körű mérlegelésekor arról sem feledkezhetünk meg, hogy a lakáshitel felvételekor akár 1-1,5 százalék közötti (hitelösszegre vetített) egyszeri költség is felmerülhet.

Hitel vagy nem hitel? Ez itt a kérdés!

9-10 éves futamidő mellett a jelenleg elérhető és becsülhető átlagosan 0,4% százaékos pozitív kamatkülönbözet közel felét felemésztheti a hitelfelvételhez kapcsolódó egyszeri költség, illetve egy esetleges előtörlesztés költsége. Ezeket is számításba véve fokozatosan marginalizálódik a kamatkülönbség kihasználására vonatkozó játéktér.

Összességében tehát nem ajánljuk a nem profi pénzügyi szakemberek számára, hogy pusztán az állampapír és a lakáshitel kamatkülönbségére alapozva vegyenek fel hitelt. Az átlagember számára a ma fennálló kamateltérés inkább figyelemfelhívás mind megtakarítási, mind hitel oldalon a kedvező lehetőségekre, nem pedig egy valós alternatíva egy komplex pénzügyi stratégiára. Meglévő lakáshitel esetén is elsődlegesen azért fontos az alacsony kamat, mert így esetleg egy kedvezőbb hitellel válthatjuk ki a meglévő kölcsönt.

A hitelpozíció érdemben tovább javítható lakástakarék-pénztári tagsággal, illetve ha kérjük az adómentesen nyújtható munkáltatói támogatást a lakáshitel-törlesztéséhez. (Az utóbbit azonban a munkáltató akár egy tollvonással megszüntetheti egyik évről a másikra.)

A teljes piaci kínálat a lakáshitel-kalkulátor linkre kattintva találja, az aktuális lakáshitel-lehetőségeket pedig az alábbi kalkulátorral tekintheti át gyorsan:

Minden bizonnyal gazdaságtörténeti szempontból is csemegének fog bizonyulni pár évtized múlva, hogy ma magasabb az állampapírok kamatszintje, mint a lakáshiteleké. Ennek ellenére a hitelfelvétel során a körültekintés és megfontolt döntés elengedhetetlen.

Csak emlékeztetőül: a 2008-as pénzügyi válságot megelőzően nagy „divatja” volt a unit-linked életbiztosításokkal kombinált lakáshiteleknek. A koncepció az volt, hogy a hiteltörlesztés egy (jelentős) részét elkülönítve fektesse be a hitelfelvevő (biztosításba) és ez majd magasabb hozamot termel, mint a hitelkamat.

Az eredmény? Tömören: nem jött be. Rengetegen rengeteget veszítettek ezen. Igaz, volt egy érdemi különbség is az akkori lehetőség és a mostani helyzet között: 2008 előtt 100 százalék spekulációról volt szó, ma számszerűsíthető, konkrétan megfogható kamatkülönbözetről.

Aki időben cselekszik, hatékonyabban működik és pályázatokhoz, új piacokhoz is hozzáférhet.

Bővült azon fejlesztési lehetőségek köre, amelyekre a Demján Sándor Tőkeprogramban forrást igényelhetnek a vállalkozások.

Javult a vállalkozások alkupozíciója: az árak konszolidálódtak, a kockázati prémiumok csökkentek, van verseny. Érdemes élni a lehetőségekkel.

Már egyetlen, megfelelően kiválasztott MI-eszköz révén is jelentős hatékonyságnövekedést érhetnek el a kisebb cégek is.

„Én itt már minden »hülyére« szavaztam. Értelmes, világlátott, anyagilag stabil helyzetben lévő embernek szerintem tilos politikai párt közelébe mennie itthon” – mondja a magyar „orr”. HVG-portré.

Nem kell már tartós tejet venni, jön a világháború, kivéve Magyarországon – üzeni Orbán. Megnéztük, mi igaz az állításaiból.

Kellemes zenei aláfestés jellemzi, egy mosolygó pap is felbukkan benne.

Egyes gazdaságokra és szektorokra bontva tekintjük át, mi lehet a 15 százalékos általános vám hatása.