Kihívások és lehetőségek – mire számítanak az európai vállalkozások?

Összességében pozitív növekedési kilátásokról számoltak be az európai vállalkozások az Eurobarométer friss felmérése szerint.

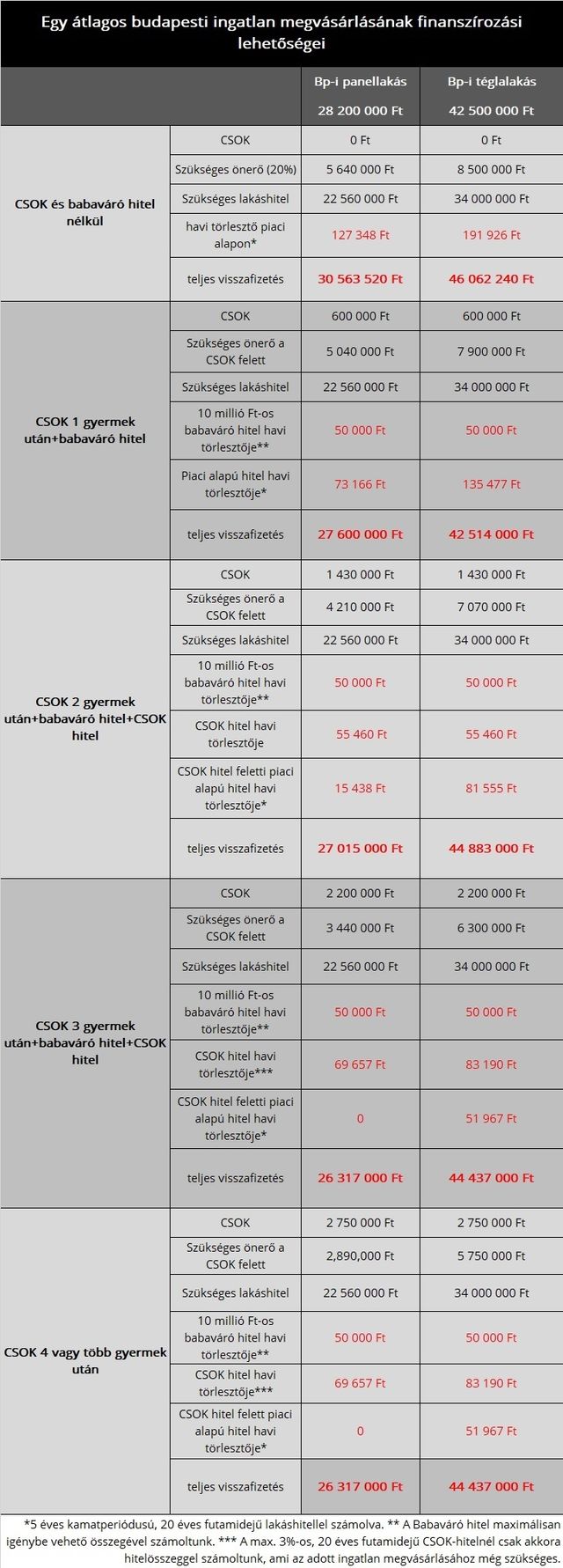

Egy átlagos budapesti panellakás 28,2 millió forintba, egy téglaépítésű lakás 42,5 millióba került márciusban. Nagyon nem mindegy azonban, hogy ezt az összeget milyen támogatásokkal lehet előteremteni. Végigszámoltuk a lehetőségeket.

Amikor lakást vagy házat vesz az ember, akkor az első kérdés mindig annak tisztázása, hogy elég saját forrás áll rendelkezésre, vagy részben hitellel lehet csak megoldani a dolgot. Sokaknál persze kicsit másképpen kerül elő a kérdés: mennyi önerőt kell minimálisan előteremteni a lakáshitelhez, hogy saját tulajdonú lakásunk lehessen?

Általánosságban elmondható, hogy az ingatlan forgalmi értékének legalább 20%-át önerőként magunknak kell betenni, vagyis a bankok legfeljebb 80%-ot hiteleznek. A banki értékbecslő által megállapított forgalmi érték persze nem feltétlenül egyezik meg a vevő által kifizetett vételárral, egyaránt lehet annál alacsonyabb és magasabb. Mindkét esetben igaz azonban, hogy a forgalmi érték alapján hiteleznek, vagyis ha valaki a becsült forgalmi érték felett fizetett az ingatlanért, akkor sem kap több hitelt. Ha jó üzletet csinált a vevő, például egy 20 millió Ft-ra értékelt ingatlanhoz 15 millió Ft-ért jutott hozzá, akkor pedig a vételár lesz a hitelplafon.

Mekkora önerő kell most Budapesten?

A Duna House ingatlanközvetítő hálózat adatai szerint 2019. márciusban egy budapesti panellakás 28,2 millió Ft-ba került, míg a fővárosi téglalakásokért 42,5 millió Ft-ot kellett kifizetni. Eszerint annak, aki teljes egészében támogatás nélkül vásárol, legalább 5,64 millió Ft, illetve 8,5 millió Ft saját tőkével rendelkeznie kell.

A CSOK támogatás némileg segíthet az önerő előteremtésében: használt lakás vásárlása esetén 1 gyermekre 600 ezer Ft, 2 gyermekre 1,43 millió Ft, míg 3 vagy több gyermekre 2,2 millió illetve 2,75 millió Ft vissza nem térítendő otthonteremtési támogatással lehet számolni.

A CSOK-on kívül segíthet az önerő összegyűjtésében még az akár 10 millió Ft összegű Babaváró hitel, ami erre a célra is felhasználható. A Babaváró hitel kamatmentes, amennyiben 5 éven belül születik gyermek, további gyermekek esetén pedig a hitel egy részét vagy egészét elengedik. Táblázatunkban a Babaváró támogatással inkább a lakáshitel kiegészítéseként számolunk, hiszen ennél kedvezőbb kondícióval nincs piaci lakáshitel (és nem is lesz), így az összes hitelköltség jelentősen lefaragható vele.

Támogatott és piaci hitelek

Amennyiben tisztáztuk a szükséges önerő kérdését, és persze azt, hogy ezt miből teremtjük elő, akkor következik a szükséges hitel vagy hitelek kiválasztása. Azért beszélünk több hitelről, mert ha valaki mindegyik otthonteremtési támogatásra jogosult, akkor a hitel Babaváró támogatásból, CSOK hitelből és piaci hitelből állhat össze, feltéve persze, hogy szükség van ekkora összegre. A CSOK hitel használt ingatlan vásárlására csak július 1-től igényelhető, de mi már ezzel kalkuláltunk.

A CSOK hitel maximális összege a meglévő vagy vállalt gyermekek számának függvénye: 2 gyermeknél 10 millió Ft, 3 gyermeknél 15 millió Ft a plafon. Érdemes élni majd a július 1-től elérhető lehetőséggel használt lakás vásárlásakor is, hiszen a legfeljebb 3%-os kamattal kínált hitel összességében 4,6 millió Ft pénzügyi előnyt jelenthet egy 20 éves futamidejű piaci termékhez képest.

A Bankmonitor számításai szerint a jelenlegi áron, az összes támogatás együttes igénybevételével 3 vagy több gyermekkel piaci hitel nélkül (CSOK+Babaváró hitel+CSOK hitel) is kijön egy budapesti panellakás, de egy átlagos téglaépítésű ingatlanhoz már bizony erre is szükség lesz, feltéve, hogy a lehető legkisebb önerővel vágunk bele a vásárlásba.

Fontos a jó hitelcsomag!

A hitelcsomag okos összeállítása azért is fontos, mert ez alapvetően meghatározza nem csak a futamidő alatt visszafizetendő teljes összeg nagyságát, hanem a havi törlesztők összegét is. Ez azon túl, hogy hosszú időre meghatározza a családi költségvetés helyzetét, a JTM (jövedelemarányos törlesztőrészlet) korlát miatt is lényeges. Ez határozza meg ugyanis, hogy mekkora lehet a havi hiteltörlesztők aránya a nettó jövedelemhez képest. A plafon annál magasabban van, minél nagyobb a jövedelem, illetve minél hosszabb a hitel kamatperiódusa. (A kamatperiódus az az időszak, amin belül a kamat, ezzel együtt pedig a havi törlesztő összege nem változhat. Vagyis, minél hosszabb a kamatperiódus, annál kiszámíthatóbb a hitel költsége.) A CSOK hitelek végig fix törlesztésűnek számítanak, ám a Babaváró hitellel kapcsolatban még nem tudni, milyen kamatperiódusú hitelként számolnak majd vele a JTM kapcsán.

Összességében pozitív növekedési kilátásokról számoltak be az európai vállalkozások az Eurobarométer friss felmérése szerint.

Összefoglaló a kedvezményes konstrukciók feltételeiről: mire, milyen feltételekkel lehet igényelni ilyen forrást?

Főszabály szerint a munkabért forintban kell fizetni. Vannak azonban kivételek, amely esetekben ettől el lehet térni.

Az idénymunkásokat foglalkoztató vállalkozásoknak kihívás a szabályok szigorodása.

Felvesz a kamera, amikor valami kínos dolgot művelük, majd még fel is kap az internet. A Coldplay-koncerten lebukó vezérigazgató története jól példázza, hogyan változhat meg valakinek egyik napról a másikra az élete a kéretlen nyilvánosság hatására. Milyen nagy lebukásokról tudunk még? Mit tehet az ember, ha lebénítja a jumbo screen, még akkor is, ha nem jár tilosban?

Megtudtuk: az átláthatóságinak mondott törvény vitáját a frakciónak le kell folytatnia.

Érezni-e a Fidesz zuhanását a híres erdélyi fesztiválon?

Bekapcsolt a kármentő üzemmód.

Az utolsó negyedben úszott el az esély a győzelemre.

Az Újpest ezzel szemben fittyet hány az ötmagyaros szabályra. Kezdődik az NB I.