Kihívások és lehetőségek – mire számítanak az európai vállalkozások?

Összességében pozitív növekedési kilátásokról számoltak be az európai vállalkozások az Eurobarométer friss felmérése szerint.

Az európai autógyártók legfontosabb piacai vegyes képet mutattak az első...

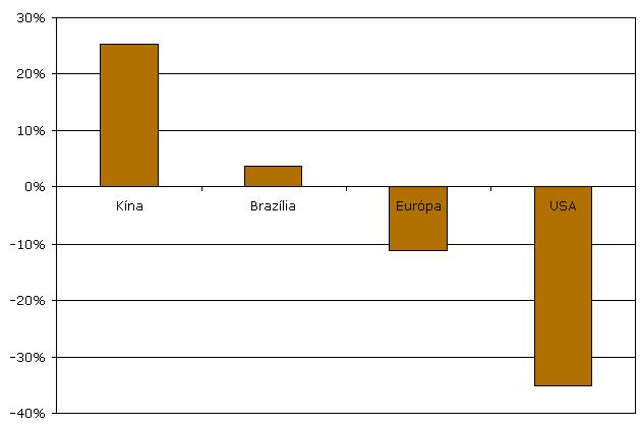

Az európai autógyártók legfontosabb piacai vegyes képet mutattak az első félév alapján. A kormányzati stimulusok év/év alapú növekedéshez segítették a kínai és a brazil piacot, az európai autóértékesítés is azért szenvedett el csupán 11%-os visszaesést, mert a több országban sikeresen alkalmazott roncsautó programok jelentős előrehozott vásárlásokat generáltak. Az USA-ban júliusban indult autóvásárlást ösztönző program, ott az első félévben még 35%-kal csökkentek az eladások.

Autóértékesítés gyártónként – előnyben a volumengyártók

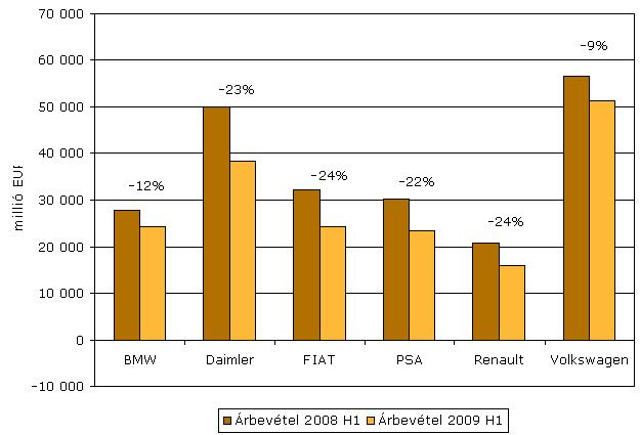

Az európai gyártók globális értékesítései jelentős esést mutattak 2009 első félévében. A leginkább ellenállónak a Volkswagen és a FIAT mutatkozott, ez a két csoport volt az Európa több országában is futó autóvásárlást ösztönző programok nyertese. A Volkswagennél a stabil eladásokat a több mint 20%-kal magasabb kínai értékesítés és a szinte testre szabott európai autóvásárlás támogató programok segítették. A FIAT szintén az európai értékesítés felfutásból, valamint a brazil piaci növekedésből profitált. Általában elmondható, hogy a volumengyártók kisebb esést szenvedtek el, a prémium autókat előállító Daimler és BMW a vállalati ügyfelek vásárlásainak visszaesésével és a finanszírozási lehetőségek szűkülésével komolyabb értékesítés visszaesést mutatott.

Árbevétel – zuhanás mindenkinél

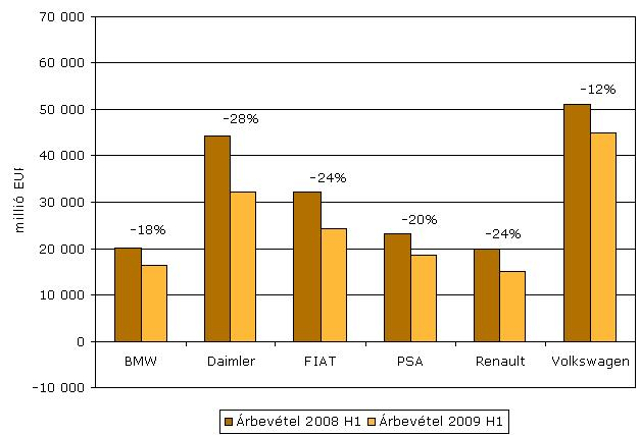

A járműértékesítés visszaesésével a fókuszunkban lévő autógyártók árbevétele is jelentős csökkenést mutat tavalyhoz képest. Ezt tompította az autófinanszírozó részlegek tavalyinál magasabb árbevétele, rontotta viszont a kedvezőtlen termék-mix és az egyéb ipari részlegek gyenge teljesítménye.

Autófinanszírozó részlegek: A BMW, a Daimler és a Volkswagen is emelkedő árbevételről számolt be az első félévben a finanszírozó részlegeiknél, a Renault és a Peugeot/Citroen pedig az ipari részlegeknél mérsékeltebb visszaesést jelentett a finanszírozásban. Ez annak köszönhető, hogy jelentősen nőtt a finanszírozási konstrukciókban eladott járművek aránya, a Volkswagennél például 29,5%-ról 33%-ra.

Romló termékmix: Általános jelenség, hogy a személyautó termékmix az európai gyártóknál szinte kivétel nélkül a kisebb modellek irányába mozdult el az idei év első felében. A már több negyedév óta megfigyelhető trendet a roncsautó programok tovább erősítették. A kisebb modelleken a gyártók alacsonyabb árbevételt, és kisebb profitot érnek el.

Egyéb ipari részlegek: A legtöbb autógyártó a személyautó eladáson kívül más szegmensekkel is rendelkezik, így a FIAT teherautókat és mezőgazdasági gépeket, a Daimler teherautókat, a BMW pedig motorkerékpárokat is előállít. Ezek értékesítése (például a teherautóké) helyenként a személyautók eladásánál is nagyobb mértékben csökkent, drasztikusan visszaeső árbevételt eredményezve az adott részlegeknél.

Az autógyártó részlegek árbevétele

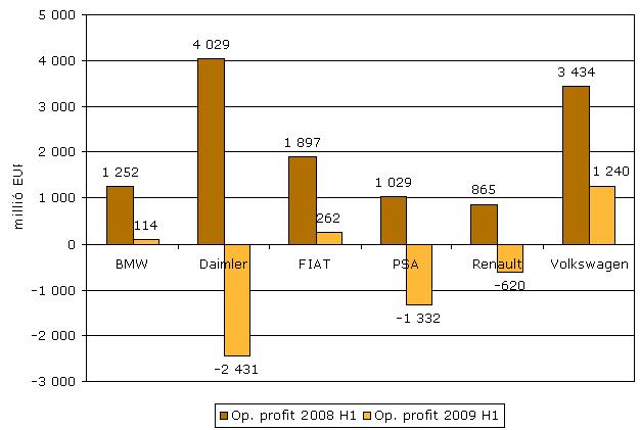

Operatív eredmény – eltűntek a profitok

A zuhanó árbevétel, a romló termék-mix, az alacsony kapacitás kihasználtság és a kapacitás- valamint létszámleépítéssel kapcsolatos egyszeri tételek hatására az autógyártók profitabilitása jelentősen csökkent, a Daimler, a PSA és a Renault pedig már operatív szinten is veszteséges lett. A gyártók szerint mind árbevételben, mind operatív profitban a 2009-es első félév jelentette a mélypontot és a második félévben szekvenciálisan már jobb számokkal állnak elő.

Általánosságban elmondható, hogy az európai gyártók az eladások stabilizálódására számítanak a második félévben. 2010-re vonatkozóan azonban vagy nagyon visszafogott előrejelzést adnak, vagy a piac nehéz kiszámíthatóságára hivatkozva egyáltalán nem fogalmaznak meg véleményt.

Menedzsment várakozások – ennél már csak jobb lehet

PSA

Az európai személyautó értékesítésben 12%-os visszaesésre számítanak 2009-ben, ezen belül a második félévben már csak 7%-os csökkenéssel számolnak, főként a fogyasztói bizalom erősödésének és az autóvásárlási programoknak köszönhetően. 2010-ben már növekedéssel számolnak a teljes európai piacot tekintve.

Volkswagen

Annak ellenére hogy a munkanélküliség tovább emelkedik majd, a fejlett országokban kisebb emelkedés már elképzelhető a második félévben. Az év egészében Észak-Amerikában, Dél-Amerikában és Európában (azon belül is Kelet-Európában) jelentős visszaesést látnak a személyautók piacán. A nehéz helyzetre tekintettel nem adnak előrejelzést a második féléves saját értékesítésükre, de a profit jelentősen alulmúlhatja a tavalyit.

Daimler

A globális személyautó értékesítésben 15%-os visszaesést várnak az év egészében. A legnagyobb visszaesés az első féléves számok alapján az USA-ban, Európában és Japánban lesz, a növekedés fő helyszínei továbbra is Kína és India lesznek.

A Mercedes személyautóknál a második félév már jobb lehet, mint az első főként az új modelleknek köszönhetően, és a részleg „mindenképpen” pozitív operatív eredményről számol majd be.

A teherautó értékesítésben Nyugat-Európában és Japánban 40-50%-os zuhanással számolnak idén, míg az észak-amerikai kontinensen 30-40%-os lesz a visszaesés. Összességében 2010 elejéig nem számítanak jelentős értékesítés bővülésre.

FIAT

A menedzsment szerint a személyautó értékesítés már javul is a második félévben. A teherautó és mezőgazdasági gép gyártásban azonban az idei negyedik negyedév előtt nem várnak javulást.

BMW

Talán a BMW menedzsmentje volt az első félév után a legpesszimistább. Szerintük elképzelhető, hogy az USA, Japán, Nagy-Britannia valamint Európa jelentős részének személyautó eladásai évekig (!) tartó csökkenést mutatnak majd, mielőtt egy alacsony szinten stabilizálódnának.

Renault

A francia gyártó optimista a globális személyautó értékesítés kilátásait illetően a 2009-es második félévben. Korábbi 15%-os várakozásukkal szemben idén csupán 12%-kal esnek a személyautó eladások.

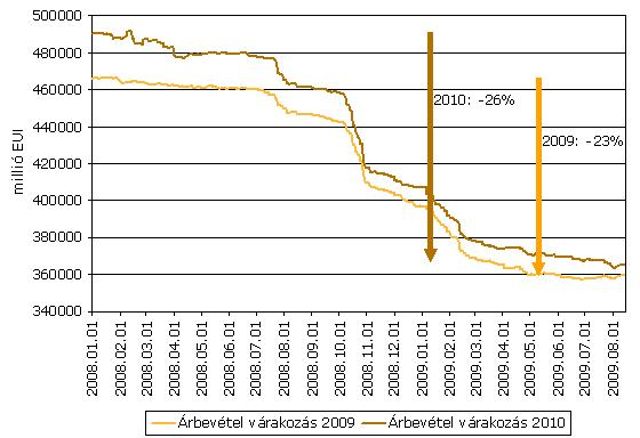

Elemzői árbevétel várakozás – elértük az aljat?

A teljes szektorra vonatkozó 2009-es és 2010-es árbevétel várakozás több lépcsőben közel negyedével csökkent 2008 év elejéhez képest. A konszenzus minimális árbevétel növekedést vár 2010-ben, ami valószínűleg nem az európai kontinensről származó bevételeknek köszönhető, hiszen itt a roncsautó programok kifutásával jelentős visszaesés következhet az értékesítésben. Sokkal inkább Ázsia, ezen belül is Kína és India lehet az értékesítés és az árbevétel növekedés motorja.

Operatív profit várakozások – nullszaldós idei év, gyenge 2010

Az alacsony hitelkamatok és az adókedvezmények hatására már ötödik hónapja emelkedő eladásokat produkál az indiai személyautó piac. Júniusban 8%-kal több személyautót adtak el, az első félévben pedig stabilan 5%-kal bővült az eladás.

A szektor profitabilitása a még 2008 elején várt 7%-os szintről 2009-ben nullára esett, 2010-ben pedig elérheti a 2,5%-ot.

Árazás – pont a hosszú távú átlagon

A relatív mutatók közül az egyik leginkább alkalmazhatónak a P/S hányadost tartjuk az autógyártók esetében. Ez alapján az európai szektor jelenleg 0,35-ös szorzón forog (Volkswagen nélkül!), ami megfelel az 1989-től számított historikus átlagnak. A szektor tehát nem drága, a következő negyedévekben várható negatív hatások miatt azonban, a rallykban népszerű ciklikus autógyártó szegmens száguldása ellenére ezeken a szinteken óvatosak lennénk a vételekkel.

Relatív árazás – P/E alapon még nagyon drága a szektor

P/S alapon tehát a hosszútávú átlagán forog a szektor. Ezen belül a kisebb volumengyártókat (PSA, Renault, FIAT) a rendkívül volatilis profitabilitásuk miatt a piac (historikusan is) diszkonton árazza, míg a prémium gyártók jelenleg P/S alapon hosszútávú átlaguk közelében forognak (A BMW még alatta, a Daimler valamivel felette). A Volkswagen árazása bármelyik mutató alapján igen extrém, ami az előző hónapok VW/Porsche hatalmi harcának és az azzal kapcsolatos véleményünk szerint túlzott árfolyam-emelkedésnek tudható be.

P/E alapon azonban már látszik, hogy a jelenlegi szinteken az alacsony profit marginok miatt magas kétszámjegyű értékek adódnak még 2010-ben is. Az érvelés, miszerint a ciklikus iparágakat a 2011-es profitjuk alapján kell már most megvennünk kicsit sántít, hiszen a sokszor túlzó menedzsment- és piaci várakozások elégtelen teljesülése, és az iparági szereplők által is kegyetlenül nehéznek mondott 2010-es év miatt feltehetően jelentős eséseket láthatunk még a szektor papírjaiban.

Elemzői vélemény – Pozitívumok

Az első félév eladási adatai jól tükrözték a nehéz értékesítési körülményeket, de az állami vásárlás ösztönző programok sikereit is. Az eladások a legtöbb régióban kedvezőbben alakultak, mint arra korábban számítottunk.

Az autógyártók a korábbinál valamivel hatékonyabb struktúrákat alakítottak ki, ennek köszönhetően 2009 második félévében ismét profitábilisan működhetnek.

A nehéz hitelpiaci helyzet ellenére szinte kivétel nélkül nőtt a finanszírozás keretében eladott autók aránya a teljes értékesítésen belül, amely jótékonyan járul hozzá az árbevételhez és a profitabilitáshoz.

Elemezői vélemény – Negatívumok

Az első és legfontosabb negatív tényező az értékesítés várható jelentős visszaesése több régióban 2010-ben. Stabil eladásokkal abban az esetben számolhatnánk, ha a recesszió „V” alakú lenne, vagyis a gyors kilábalás után a lakossági fogyasztás erős növekedésével számolnánk. Véleményünk szerint azonban a jelenleg futó roncsautó és egyéb programok jelentős mértékben előrehozott vásárlásokat generálnak, ami drasztikus visszaeséshez vezethet jövőre.

A volumen csökkenése mellett a termék-mix kisebb modellek irányába való eltolódása ronthatja a gyártók növekedési kilátásait, hiszen az alacsonyabb kategóriájú modelleken alacsonyabb árbevételt és kisebb marzsot érnek el a gyártók.

A szektor jelenleg a historikus átlagán forog P/S alapon, de a P/E mutató alapján csak a 2011-es értékek alapján tűnik vonzónak a szektor, addig azonban az európai autógyártóknak a kifejezetten nehéz 2010-es évvel is meg kell küzdeniük.

Ajánlás

A jelenlegi árazás alapján az európai autógyártók részvényei nem mondhatók olcsónak. Az általános jó hangulat azonban magasra repítheti a ciklikus szektorok papírjait. 0,40-es szektor P/S (VW nélkül!) körüli szinteken (nagyjából 15%-kal a jelenlegi szintek felett) azonban már profitrealizálást ajánlunk. Komolyabb vételi ajánlást a szektorra vonatkozóan a jelenlegi szintekhez képest 15-20%-kal lejjebb fogalmaznánk meg.

Nagy Viktor

Concorde

Összességében pozitív növekedési kilátásokról számoltak be az európai vállalkozások az Eurobarométer friss felmérése szerint.

A tranzakciós illeték kiterjesztése jelentősen átalakíthatja a Revolut és más neobankok vállalati díjstruktúráját.

Adózási és adatszolgáltatási kötelezettségek 2025. július 16. és 2025. augusztus 31. között.

Van a kártyás fizetés elfogadásánál kevésbé költséges megoldás is már a piacon: a qvik rendszer használatával a költségek 30–40 százalékkal mérsékelhetők.

Nemcsak a gépeket kell karbantartani, hanem a pilóták lelkét is.

A háború mellett harc folyik az élelmiszerért, és repedezik a klánok és a Hamász hallgatólagos paktuma.

Vihart kavart a Kneecap fellépése a Sziget Fesztiválon, a kormány után több mint 150 művész is azt követelte, hogy mondják le a koncertet.

Az influenszernek bíróság elé kellett állnia, de hozzászólása még a bírót is megnevettette.