Kiberbiztonság: Meddig kell elkészülnie a kötelező auditnak?

A kiberbiztonsági követelmények teljesítése érdekében további fél év felkészülési időt kaptak az érintett szervezetek.

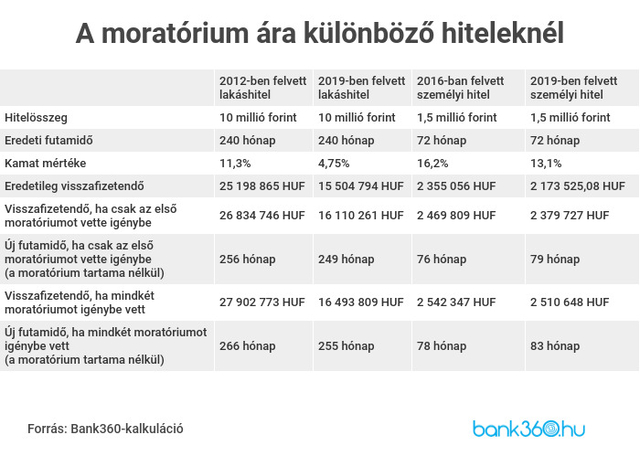

Jelentős összeggel, akár több, mint 10 százalékkal is megnövelheti a hitel teljes visszafizetendő összegét, ha az adós a moratórium teljes időszaka alatt felfüggesztette a hiteltörlesztést. Az ok egyszerű: bár a moratórium alatt felszámított kamat nem tőkésíthető, mivel a hitelek törlesztője nem emelkedhet, ezért a megnövekedett futamidő miatt tovább fizetjük a kamatot a bank pénzére.

A moratórium a válság alatt segítséget jelentett a nehéz helyzetbe került hiteltörlesztőknek, ez a segítség ugyanakkor nincs ingyen. Az adósok nemrég szembesülhettek vele, hogy már a moratórium első szakasza, a tavaly március közepétől decemberig tartó időszak is drasztikusan, egyes esetekben több millió forinttal növelte meg a később visszafizetendő összeget, a moratórium második szakasza után viszont még nagyobb növekedésre lehet majd számítani.

Nézzünk egy példát. Ha 2019. nyarán, még jóval a járvány előtt felvettünk egy 10 millió forintos lakáshitelt, nagyjából 15,5 millió forintot kellett volna eredetileg, 20 év alatt visszafizetni.

Ha 2020 márciusában igénybe vettük a moratóriumot, de januártól visszatértünk a törlesztéshez, 16,1 millió forintot kell visszafizetni, tehát nagyjából 600 ezer forinttal növekedett a teljes törlesztendő összeg. Ha azonban egészen 2021. júniusig benne maradunk a moratóriumban, közel egymillió forintba kerül nekünk a 15 és fél hónapos programban való részvétel.

“A teljes visszafizetendő összeg így már 16,5 millió forint lesz, amit a megnövekedett futamidő okoz. A moratórium alatt összegyűlt kamat ugyanis nem tőkésíthető, hanem a futamidő alatt egyenlő összegekben kell havonta visszafizetni, azzal a kitétellel, hogy a törlesztőnk sem emelkedhet, így pedig nincs más út, mint hogy tovább kell fizetni a hitelt” – magyarázta Varga Zsombor, a Bank360 elemzője.

A hitel futamideje ennek megfelelően az eredeti 20 évről 21 év és 3 hónapra növekszik.

A lakáshiteleknél a régebben felvett hiteleket terheli meg jobban

Ennél is nagyobb lehet az adósságnövekedés, ha ennél régebben vettünk fel lakáshitelt. Egy 2012. júniusában felvett 10 milliós jelzáloghitel ugyanis már alapból drágább volt a magasabb kamatok miatt, hiszen 20 év alatt 25,2 millió forintot kellett volna visszafizetni a hitel felvételekor jellemző kamatok mellett.

A teljes moratórium igénybevétele után viszont már 27,9 millió forint lesz a teljes visszafizetendő összeg, vagyis 2,7 millió forintos veszteséget jelent a lakáshitel törlesztésének felfüggesztése. A hiteltörlesztés is tovább tart, összesen már 22 év és 2 hónap a futamidő.

“Fontos körülmény, hogy nem azért emelkedett meg nagyobb mértékben a visszafizetendő összeg, mert kevesebb idő volt hátra a törlesztésből, hanem mert drágább hitelről volt szó, jelentős kintlévőséggel” – közölte Varga.

A személyi kölcsönöknél az újabb hitelek sincsenek biztonságban

A személyi kölcsönök esetén viszont rosszabbul járunk egy nemrég felvett hitellel a Bank360 elemzői szerint. Ha 2019 júniusában vettünk fel másfélmilliós összegben hitelt, és 6 éves futamidőt terveztünk, már az első moratórium is 206 ezer forintos pluszköltséget jelentett, ha pedig végig maradunk a moratóriumban, már 337 ezer forinttal kell majd többet visszafizetni. A másfélmilliós személyi hitel teljes visszafizetendő összege tehát túllépi a 2,5 millió forintot, a törlesztés pedig kitolódik egészen 2027-ig.

Ha viszont korábban, 2016 júniusában vettünk fel szintén másfélmillió forintot, a moratórium teljes időszaka is csak 187 ezer forintos pluszköltséget jelent. Itt ugyanis már 2022-ben lejárt volna a hitel, viszonylag kis tőketartozásra ketyegett a kamat a moratórium alatt, és már 2023-ban vissza is fizetjük az adósságunkat.

A kamatmentesség csak a veszteség egy részétől óvott meg

A moratórium miatt elszenvedett veszteség oka a megnövekedett futamidő. A törlesztőrészlet ugyanis a jogszabály alapján nem emelkedhet akkor sem, amikor már ismét fizetjük a törlesztőrészletet. Az elmaradt kamatfizetéseket viszont arányosan be kell illeszteni a későbbi havi fizetésekbe, vagyis az adósság visszafizetésének üteme kitolódik, és a tartozásunk azon részét, mely már a moratórium előtt is fennállt, kamatostul fizetjük vissza, a megnövekedett futamidő alatt. A moratórium alatt felfüggesztett összegekre tehát nem számolhat fel kamatot a bank, de ez csak csökkenti, nem kiiktatja a moratórium által okozott költségemelkedést.

A kiberbiztonsági követelmények teljesítése érdekében további fél év felkészülési időt kaptak az érintett szervezetek.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

A forint árfolyamingadozása feladja a leckét – különösen, ha importhányadot tartalmazó beruházást kell finanszírozni.

Főszabály szerint a munkabért forintban kell fizetni. Vannak azonban kivételek, amely esetekben ettől el lehet térni.

A meccs végén a Ludogorecnek volt még egy nagy helyzete, de nem született belőle találat.

Kezd kifulladni az orosz hadigazdaság modellje, de látványos összeomlás nem várható.

Matolcsy György volt MNB-elnök még a távozása után öt hónappal is tud meglepetést okozni.

Miért érthető, hogy pont a zebrák zavarják annyira az embereket?

Első dalában a szabadságról és a nyugati jólétről énekel és rappel.