Pályázati pénzosztás a parlamenti választások előtt – hol tartunk most, és mire érdemes készülni?

Az idén hatalmas, 774 milliárd forintos keretösszeg keresi a helyét a GINOP Plusz programban.

Nevére rácáfolva egyre inkább az állami központosító akciók lebonyolítójává válik a Magyar Fejlesztési Bank. Az intézmény tavaly óta új stratégián munkálkodik, amelynek meghirdetett célja legújabban „modern pénzügyi szolgáltató központ” létrehozása.

A Fidesz regnálásának első három évében összesen 75 milliárd forint mínuszt hozott össze a mindenkori kormány bankja, az MFB Magyar Fejlesztési Bank Zrt., az utóbbi kettőben viszont 2,7, illetve 1 milliárd forint nyereséget mutatott ki. Kétségtelen, hogy egy fejlesztési banknak nem elsődleges feladata a profittermelés, hiszen klasszikusan csak hosszabb távon megtérülő, de fontosnak ítélt területeket finanszíroz, amit a magánszektor nem vállalna be. De az MFB a neki szánt kulcsszerepben, a gazdaságélénkítésben sem brillírozott. A hitelállománya csökkent, viszont egyre nagyobb hangsúlyt kapnak működésében az egyedi ügyletek, valamint az állami cégfelvásárlások, illetve -alapítások.

A legalább nevében ugyancsak fejlesztési tárcától a tavaly nyári kormányváltás után az MFB a Lázár János vezette Miniszterelnökség fennhatósága alá került, de a gazdacsere után sem valószínű, hogy klasszikus fejlesztési banki pályára állna. A kormányzati elvárások változtak, ennek megfelelően tavaly óta új stratégián munkálkodik a bank, amelynek meghirdetett célja legújabban „modern pénzügyi szolgáltató központ” létrehozása.

A tervekből többek között az derül ki, hogy szorosabbra fűzi az együttműködést a ledarált takarékszövetkezeti szektorral, és az uniós források szétosztásában is a korábbinál markánsabb szerepet kap. Ugyanakkor folytatja a menetelését a kormányhatározatokban megszabott feladatokat végrehajtó intézményként. Így nyújt hitelt például a piaci hírek alapján 700 millió dollárra beárazott Budapest Bank megvételéhez a Corvinus Nemzetközi Befektetési Zrt.-nek. Az FHB Életjáradék Zrt.-nek pedig már oda is ítélt 12 milliárd forintos – államilag garantált – refinanszírozási kölcsönt. Utóbbi korábban alaposan eladósodott a saját anyabankjával, a Spéder Zoltán érdekeltségébe tartozó FHB Jelzálogbankkal szemben, amelytől aztán a Nemzeti Eszközkezelő Zrt. megvásárolta.

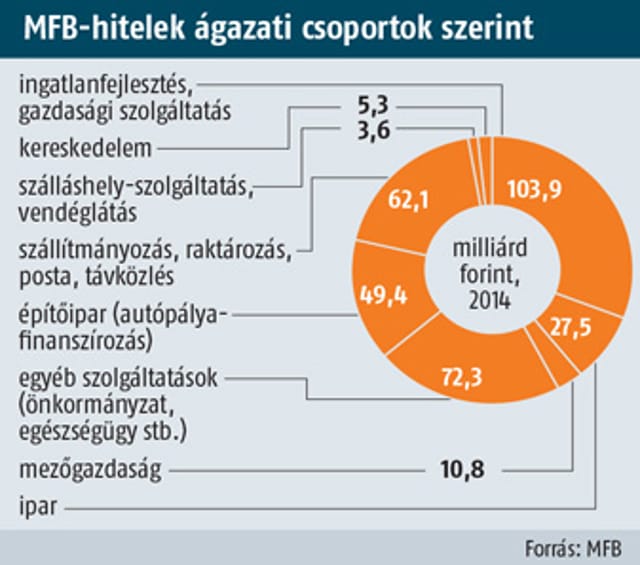

Látványosan csökkent a kereskedelmi bankokon keresztül kihelyezett MFB-hitelek állománya azzal együtt, hogy az állami bank tavaly 172 milliárd forint hitelt folyósított. A közel két tucat különféle programban nyújtott kölcsönök állománya az előző év végi 225 milliárdról egy év alatt 126 milliárd forintra apadt. Ennek fő oka az önkormányzatok állami adósságátvállalása miatti előtörlesztés, ami önmagában 93 milliárdot magyaráz a csökkenésből. A programokba csomagolt kölcsönökhöz fogható viszont az egyedi döntések alapján odaítélt hitelek nagysága, a testre szabott kölcsönök összességében elérték a 130 milliárd forintot. Az MFB üzleti titokra hivatkozva nem közli kiemelt ügyfelei névsorát, de annyi a mérlegéből is kiderül, hogy közülük kilenccel szemben vállalt úgynevezett nagykockázatot. Az elméleti limit egy céggel vagy cégcsoporttal szemben 92 milliárd, pénzintézettel szemben 411 milliárd forint. Ezt nem merítette ki, hét ügyfelével szemben vállalt összesen 282 milliárdos nagykockázatot, két hitelintézettel szemben pedig 111 milliárdost.

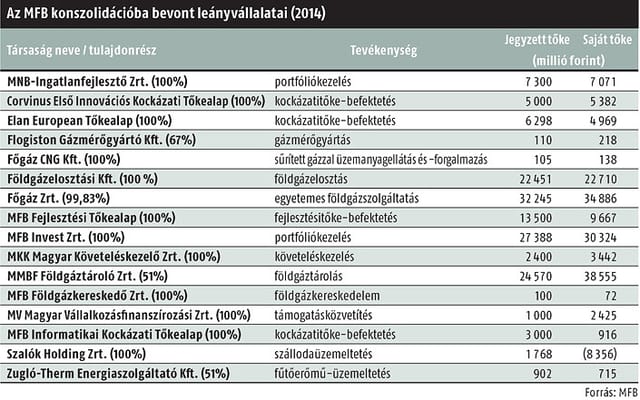

A kezdettől vagyonkezelő centrumként is funkcionáló MFB céges portfólióját jócskán átrendezte a kormányváltás. A korábban a fennhatósága alá tartozó 22 állami erdészeti társaság átkerült az agrártárcához, és a Magyar Nemzeti Vagyonkezelő Zrt.-hez vándoroltak olyan nagyvállalatok, mint az út- és vasútépítéseket menedzselő Nemzeti Infrastruktúrafejlesztő Zrt., a teljes úthálózat fenntartásáért felelős Magyar Közút Nonprofit Zrt., valamint az országimázst építő Magyar Turizmus Zrt. Az uniós támogatások intézményrendszerének Lázár-féle átalakításán összesen 2,8 milliárdot bukott az MFB, miután két támogatásközvetítő leányvállalatát – a Mag Zrt.-t és a Váti Nonprofit Kft.-t – is elvesztette.

Az állami központosítási akciókkal új szerzeményekkel hízik az MFB-csoport. Valóságos közműközpont formálódik a bankból: tavaly szeptemberben megalapította az MFB Földgázkereskedő Zrt.-t, decemberben pedig nála landolt a Fővárosi Gázművek Zrt. – leánycégeivel. Az alapvetően a fővárosban és környékén szolgáltató gázcég bekebelezése mintegy 800 ezer lakossági fogyasztó megszerzését jelenti, de a terv grandiózusabb ennél – még több fogyasztó, majd az áram- és más közműellátások állami kézbe vétele.

A következő lépcsőben is szerepet kapott az MFB, februárban megalapította a szolgáltató csúcscéget, az ENKSZ Első Nemzeti Közműszolgáltató Zrt.-t, az egymilliárd forintos alaptőkét 14 milliárd tőketartalékkal megfejelve. Ugyancsak kormánydöntésre a KAF Központi Adatgyűjtő és Feldolgozó Zrt. gründolása következett, amibe induláskor közel 3 milliárdot invesztált a bank. Utóbbinak a pontos elszámolást kellene megoldania a 20–100 köbméter kapacitású gázmérővel rendelkező üzleti fogyasztók körében. Ezzel megszűnne a becslésekből adódó hibalehetőség, ugyanakkor néhány magáncég feladata is.

Az idén hatalmas, 774 milliárd forintos keretösszeg keresi a helyét a GINOP Plusz programban.

Aki időben cselekszik, hatékonyabban működik és pályázatokhoz, új piacokhoz is hozzáférhet.

Ötlépcsős útiterv a fenntarthatósági célkitűzések üzleti stratégiába építéséhez.

Egyre több szektorban kötelező a felelősségbiztosítás. Mire nyújt valódi védelmet? És mikor fizetjük hiába a díjat?

Egy jogvita vezethetett oda, hogy májusban biztonsági emberek jelentek meg az egyik dunaújvárosi erőműnél, és több napon keresztül akadályozták a működést.

Az M100-nak 2021-ben egyszer már nekifutottak.

Két óra alatt sikerült lehozni a férfit.

Az amerikai elnök a bűnözőknek is hadat üzent, miután egy kormányzati alkalmazottat támadás ért.

Megvédte a kormány egyedi döntéseit a külügyminiszter.

Vasárnap este történt a tragédia.