Kiberbiztonság: Meddig kell elkészülnie a kötelező auditnak?

A kiberbiztonsági követelmények teljesítése érdekében további fél év felkészülési időt kaptak az érintett szervezetek.

Évek óta trendszerűen csökken az adónemek száma. A magánszemélyek számára az adózás sokkal egyszerűbbé is vált, ugyanez nem feltétlenül igaz a vállalkozásokra, különösen a nagyokon jelentős adminisztrációs teher van. A jövedelmeket terhelő adók csökkentek, ám a fogyasztást és a forgalmat terhelők nőttek, nem beszélve a sok szektoriális különadóról. Az adórendszer kiszámíthatatlan, gyakran változik, ráadásul a Fidesz például a családtámogatásokat is ebben kezeli, ami nem szerencsés.

Az adónemek száma 2022-re ismét csökkent – mondja a hvg.hu-nak Fehér Tamás és Czoboly Gergely, a Jalsovszky Ügyvédi Iroda szakértői, akik 2016 óta veszik számba az adónemeket Persze adószakmai kérdés, egyáltalán mely közterhek tekintendők adónak, és melyek nem. 2016-ban még 60 különféle adónem volt. Magyarország méretéhez és kormányzási módjához (nem föderális állam) képest ez inkább soknak volt tekinthető, a jelenlegi 51-es szám viszont összhangban van az ország adottságaival.

A magánszemélyek és a kisvállalkozások adózása egyszerű

Az adók száma önmagában azonban nem határozza meg, mennyire bonyolult vagy egyszerű az adózás, az sok adónemmel is lehet könnyű, és kevéssel is lehet nehéz – hangsúlyozza Fehér Tamás. Adóadminisztráció szempontjából különbséget kell tenni a magánszemélyek és a vállalkozások adózása közt. A magánszemélyeké egyértelműen egyszerűsödött, köszönhetően az e-bevallásnak, vagyis annak, hogy az adóhatóság szinte minden magánszemélynek elkészíti a bevallástervezetét. Ehhez persze kellett a közigazgatás általános digitalizációjának előrehaladása, és hogy az emberek rákapjanak, sokan regisztráljanak maguknak ügyfélkapus hozzáférést.

Maga az adóbevallás strukturálisan igazából nem lett egyszerűbb

– aki maga akarja elkészíteni, vagy változtatna az adóhatóság által megküldött tervezeten, annak nincs könnyű dolga, sőt jó eséllyel professzionális segítségre szorul.

Ami a vállalkozásokat illeti, adóterhelésük és adóadminisztrációjuk is jelentősen eltér vállalati méret függvényében – mondja Czoboly Gergely. A kisebb vállalkozások adózása (például egy katás, alanyi áfamentes vállalkozóé) egyszerű. A nagyobb cégeké bonyolultabb, ami azt illeti, minél nagyobb egy vállalat, annál bonyolultabb. Ennek belföldi és külföldi adójogi okai vannak.

Kellene némi szemléletváltás a NAV-nál

Belföldi ok, hogy a gazdaságfehérítés érdekében a jogalkotó számos, jellemzően adatszolgáltatáshoz kötött áfaintézkedést vezetett be, amelyeknek nyilván van adminisztrációs költsége. Az EKÁER (Elektronikus Közúti Áruforgalom Ellenőrző Rendszer) szükséges volt, de minden adminisztrációt a cégekre terhelt, ráadásul szőnyegbombázás-szerűen az összes érintettre egyformán. A rendszer a könnyítések ellenére még mindig jelentős adminisztrációs terhet jelent.

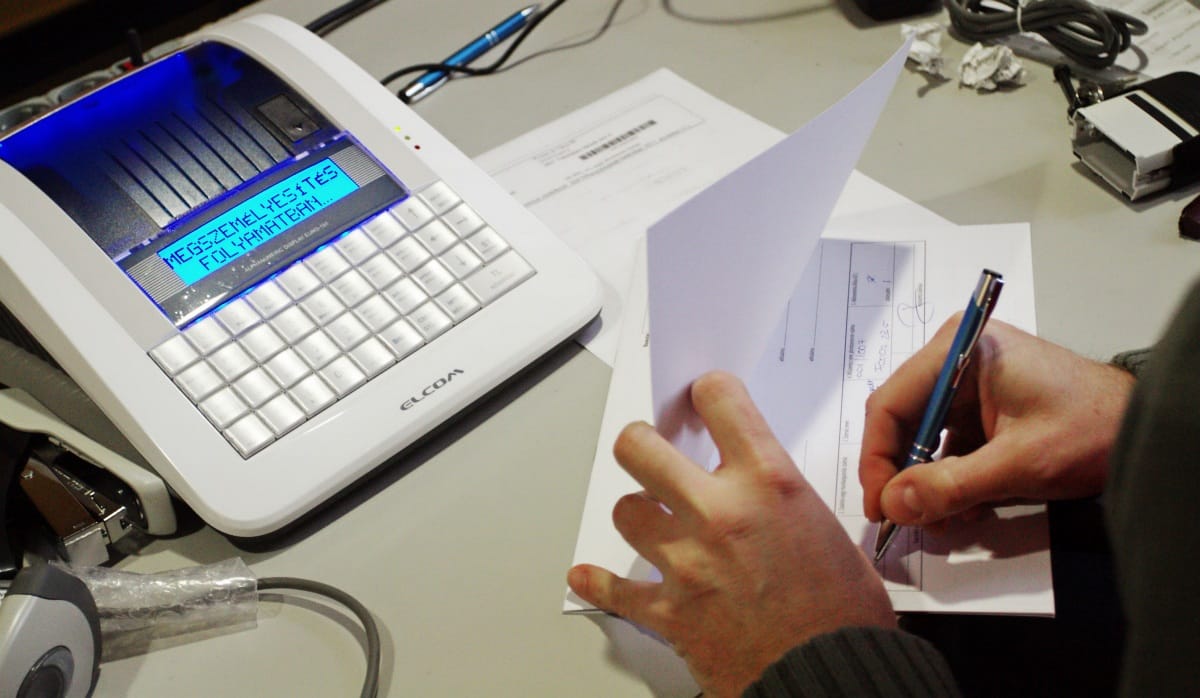

Az online pénztárgépek bevezetése jó intézkedés volt, de hirtelen, kellő felkészülési idő nélkül történt, így annak idején komoly problémákkal járt. Ám mióta a rendszer beállt, lényegében nem okoz plusz terhet az érintetteknek. Az online számlázás bevezetése win-win helyzet, az állam jó adatokat kap, a vállalkozások pedig egy jó online számlázó felületet. A bevezetése igazából csak a nagyvállalatoknak volt kellemetlen, nekik össze kellett hangolniuk működő számlázási és vállalatirányítási rendszereiket a központival. Az intézkedéseknek köszönhetően

az áfarés (az elvileg befizetendő és a ténylegesen befizetett áfa közti különbség) 2010 és 2019 között 24-ről 9,6 százalékra csökkent.

A multinacionális vállalatokat a hazai indíttatású intézkedéseken túl az EU, az OECD, a nemzetközi közösség fokozódó transzparencia iránti elvárásai is érintik. A nemzetközi szervezetek részéről egyre markánsabb igény van az adófizetési kiskapuk bezárására, ezért a vállalkozásoknak egyre több jelentési kötelezettségük keletkezik, vagyis egyre több adminisztrációjuk – világszerte, nem csak Magyarországon.

Az adózás a vállalkozások számára nem csak a bevallások elkészítése miatt teher, hanem az esetleges ellenőrzések következtében is. Ezen az oldalon is voltak egyszerűsítések, könnyítések – mondják a Jalsovszky szakértői – például 2018 óta objektív limit van rá, meddig folyhat egy ellenőrzés: egy évig. A jogszabályi háttér megfelelő, az adóhatóság nem kérhet olyan dokumentumot vagy adatot, aminek előállítására az adózó amúgy nem kötelezett, és lehetőség szerint nem szabad fennakadást okoznia az ellenőrzött vállalat üzletmenetében. Az ügyvédi iroda ügyfeleinek tapasztalatai szerint azonban

a gyakorlatban a NAV ellenőrei számára az üzletmenet zavartalansága másodlagos szempont,

rendszeres, hogy rövid, akár 3 napos határidővel kérnek be dokumentumokat, egy komolyabb ellenőrzés pedig hónapokig teljes munkaidős elfoglaltságot tud jelenteni egy beosztott számára. Szem előtt tartva, hogy ellenőrzésekre szükség van, üdvözlendő volna némi szemléletváltás a NAV részéről – véli Fehér Tamás és Czoboly Gergely. Ugyanakkor tény, hogy az adóellenőrzések a begyűjtött adatoknak köszönhetően sokkal célzottabbak, és a hatóság adatfeldolgozó, kockázatértékelő szoftvereinek fejlődésével ez még tovább javulhat.

Átrendeződött az adóterhelés

Az adóterhelés terén 2010 óta megfigyelhető volt egy átsorolódás a Fidesz nem titkolt politikai döntésének megfelelően: általában véve a jövedelmeket terhelő adók csökkentek, miközben a fogyasztást, forgalmat terhelő adók növekedtek. Látványos, hogy az adórendszer a különböző gazdasági szektorokat különböző mértékben terheli,

a jogalkotó meglehetősen kreatív a szektoriális különadók bevezetésében

– mondja Czoboly Gergely. A különadók közös jellegzetessége, hogy árbevétel alapján progresszívek, vagyis minél nagyobb egy vállalat, a jogalkotó annál jobban akarja adóztatni. Amögött már politikai szándék fedezhető fel, hogy a különadók leginkább a külföldi vállalatokat terhelik.

A munkajövedelmek adóterhelése (vagyis az adóék) trendszerűen csökken 2010 óta. Ebben jelentős szerepe volt a szociális hozzájárulási adó (szocho) csökkentésének 27-ről 13 százalékra, továbbá a szakképzési hozzájárulás eltörlésének. Az adóék csökkenése egyébként nemzetközi, regionális trend, mára a közép-kelet-európai országokban az adóék kisebb, mint Nyugaton, Magyarország a régiós mezőny közepén helyezkedik el. 2010 előtt a személyi jövedelemadó sávos volt, a nagyobb jövedelmek adóéke pedig nagyon magas. Ez jelentősen csökkent, mára régiós összehasonlításban átlagosnak mondható.

Ugyanakkor a mindenkori minimálbér adóéke nőtt (2010 előtt a legkisebb kereset lényegében szja-mentes volt) 35-ről 41 százalékra.

Mindez persze családi adókedvezmény nélkül értendő, az adott esetekben jelentősen módosíthatja ezeket a számokat.

A rendszer gyakran változik és sok a nem oda való elem

2010 óta a jogalkotó – politikai döntés nyomán – családtámogatási eszközöket, szociális transzfereket épített az adórendszerbe. Adószakmai szempontból nem az adórendszer a legmegfelelőbb e célok megvalósítására – mondja Fehér Tamás – ezek ugyanis bonyolultabbá teszik a rendszert, illetve diszkrepanciákat okozhatnak, például ha olyan adózók számára is elérhetővé kell tenni egy eredendően az szja-ra optimalizált kedvezményt, akik nem szja-t fizetnek, hanem mondjuk katát. A jogalkotó az elmúlt években sok olyan problémát próbált az adórendszerben kezelni, amit nem ott kellene.

A szakértők azt sem tartják szerencsésnek, hogy az elmúlt 11 évben gyakran, akár évente többször változott az adórendszer. Egyrészt minden egyes változás plusz adminisztrációs terhet jelent a vállalkozásoknak: az új szabályokat, eszközöket meg kell ismerni, azok alkalmazására fel kell készülni. Másrészt

nehéz több évre előre üzleti tervet készíteni, ha a vállalkozások még csak nem is sejtik, mikor, milyen adótárgyra milyen típusú és mekkora mértékű adót vezet be a jogalkotó.

Az országgyűlés kétharmados többségével elfogadott Alaptörvény ráadásul erősen korlátozta az Alkotmánybíróság hatáskörét adózási kérdésekben. Így a vállalkozások az esetek nagy részében alkotmányossági felülvizsgálatot sem kérhetnek, ha úgy vélik, egy adó sérti az alaptörvényt – mondjuk mert korlátozza a tulajdonhoz való jogot, vagy éppen a vállalkozás szabadságát.

A kiberbiztonsági követelmények teljesítése érdekében további fél év felkészülési időt kaptak az érintett szervezetek.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

A forint árfolyamingadozása feladja a leckét – különösen, ha importhányadot tartalmazó beruházást kell finanszírozni.

Főszabály szerint a munkabért forintban kell fizetni. Vannak azonban kivételek, amely esetekben ettől el lehet térni.

Van lelkifurdalásom, lehettem volna vagányabb vagy harciasabb, de évekig tudomásul vettük, hogy az MNB alapítványait és ingatlanfejlesztéseit nem ellenőrizhetjük – ismeri el Nyikos László felügyelőbizottsági tag.

Sikerült megállapodniuk a találkozó helyszínéről is.

Szamos Miklós 78 éves volt, szívinfarktus végezhetett vele, miután az önkormányzat rátette a kezét legendás cukrászdájára.

A kiérkező mentősök sem tudták megmenteni a fiú életét.