Kiberbiztonság: Meddig kell elkészülnie a kötelező auditnak?

A kiberbiztonsági követelmények teljesítése érdekében további fél év felkészülési időt kaptak az érintett szervezetek.

A jegybank 0,15 százalékponttal megemelte az egyhetes betétjének kamatát. Ennek a konstrukciónak komoly hatása van a rövid lejáratú hozamokra, ami viszont a változó kamatozású – azon kölcsönök, melyek kamatát a bank egyoldalúan éven belül megváltoztathatja – lakáshitelek kamatszintjét befolyásolja.

Az MNB szeptember 22-én a jegybanki alapkamatot változatlan szinten, 0,6 százalékos értéken hagyta, ezt követően azonban az egyhetes betét kamatát megemelte 0,15 százalékponttal. Vagyis 0,75 százalékos kamatot kínált az MNB a kereskedelmi bankoknak egyhetes lekötéseikért cserébe - emlékeztet elemzésében a Bankmonitor.hu.

Farkas Zoltán: Titokban emelt kamatot a jegybank, avagy az elárult közönség

Már a jegybank se vár gyors gazdasági talpra állást: 2020-ban recesszió lesz, a vállalkozások elkezdenek leépíteni, a háztartások reáljövedelme csökken, 2022-ig marad a magas infláció - derül ki a most kiadott prognózisból. Az árak még jobban elszállhatnak, ha a forint a vártnál jobban gyengül, a gazdaság még lassabban állhat helyre, ha a járvány újabb mélypontot okoz.

Az egyhetes betét kamata pedig jelentősen befolyásolja a rövid lejáratú bankközi kölcsönök kamatát, azaz a BUBOR-t. (Ez logikus, hiszen miért adna egy bank egy másiknak rövid futamidőre kölcsön 0,75 százaléknál jóval alacsonyabb kamaton, amikor megkapja ezt a hozamot akkor is, ha a jegybank lekötését választja.) A BUBOR – az a kamatszint, amelyen a bankok rövid futamidőre kölcsönt adnak egymásnak – pedig a változó kamatozású lakáshitelek egyik nagyon fontos alapmutatója, annak mértéke közvetlenül befolyásolja a hitelek kamatát.

Mely hiteleket érinti az MNB egyhetes betét kamatemelkedése?

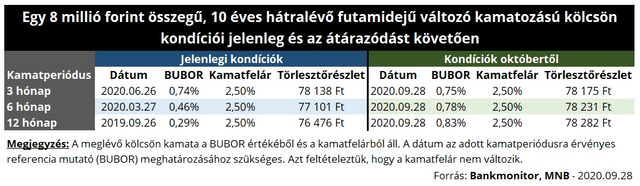

A meglévő, októberben átárazódó kölcsönök kamatát a szeptember 28-i BUBOR alapján állapítják meg. (A hónap utolsó munkanapját megelőző második napon érvényes BUBOR értéke az irányadó.) Jelenleg a 3 havi BUBOR-hoz kötött kamatozású kölcsönökből van a legtöbb a magyar lakosságnál. Ennek oka, hogy a régi deviza alapú hiteleket a forintosítás során ilyen konstrukcióvá alakították át. Szerencsére ezek kamata csak minimális mértékben, 0,01 százalékponttal emelkedik meg októberben. Ennek oka, hogy az előző átárazódáskor – 3 hónappal ezelőtt – júliusban még a jegybanki alapkamat csökkenése előtt jártunk. Ha viszont a családok a törlesztőjük csökkenésére számítottak, akkor sajnos ez októberben nem fog bekövetkezni. A 6 és 12 havi kamatperiódusú lakáshitelek kamata azonban emelkedni fog a jelenlegihez képest: utóbbinak közel 0,6 százalékponttal nő meg a kamata. Ez a törlesztőrészlet 1,4-2,4 százalékos emelkedését eredményezi, ami miatt a teljes visszafizetendő összeg 128-195 ezer forinttal növekedne a példánkban szereplő hitel esetében.

A kiberbiztonsági követelmények teljesítése érdekében további fél év felkészülési időt kaptak az érintett szervezetek.

Bővült azon fejlesztési lehetőségek köre, amelyekre a Demján Sándor Tőkeprogramban forrást igényelhetnek a vállalkozások.

Az öröklés előkészítése, a vagyon átruházása bonyolult, tudatosságot igénylő folyamat – különösen akkor, ha működő cég is van a javak között.

Az elektronikus aláírásoknak egyre nagyobb a szerepe, de a különböző típusok közötti különbségek nem mindig egyértelműek.