Vámháború: Hol tartunk most? Mire kell készülniük a vállalatoknak?

Az Amerikai Egyesült Államok és az Európai Unió között július 27-én megállapodás született egy átfogó vámegyezményről.

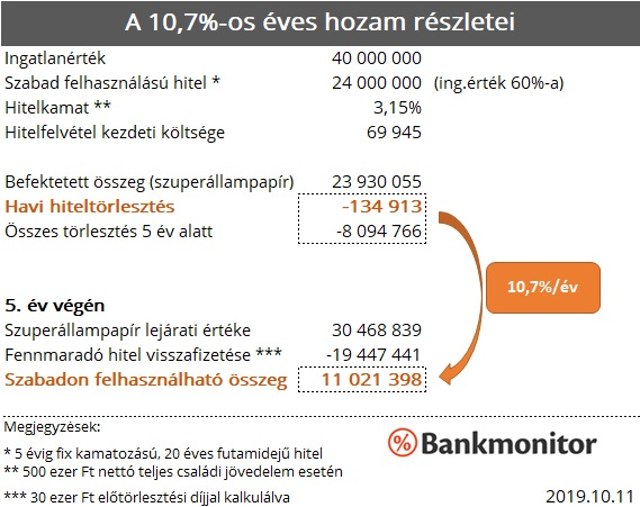

Kicsit félünk leírni ezt a címet, mert ezt jellemzően bődületes hazugság, vagy valótlan pénzügyi ajánlat szokta követni. Ez esetben azonban bizonyíthatóan másról van szó: mindazok számára, akik értelmezhető jövedelemmel és egy jelzálogterheléstől mentes ingatlannal rendelkeznek, azok számára a szuperállampapír és egy szabadfelhasználású jelzáloghitel kombinációja 10,7 százalékos éves hozamot eredményezhet. A Bankmonitor bizonyítása következik.

A világot általánosan jellemző alacsony hitelkamatok Magyarországon extra befektetési lehetőséggel párosulnak, köszönhetően a szuperállampapír 4,95 százalékos éves hozamának. Nem véletlen, hogy a június 1-én piacra dobott befektetési lehetőségből már 2000 milliárd forintot vásárolt a lakosság.

Mit tehet az, akinek nincs szabad több millió forintja állampapír befektetésre?

Vásárolhat hitelből állampapírt, mivel a hitel kamata alacsonyabb. Már egy olyan család számára is adott a lehetőség, ahol

Hogyan lesz meg a közel 11 százalékos éves hozam?

Konkrét példán keresztül mutatjuk be a lehetőséget. Adott tehát egy család összesített 500 ezer forint nettó havi fizetéssel és egy 40 millió forintos tehermentes ingatlannal. (Igen, láthatóan nem a kedvezőtlenebb vagyoni helyzetben lévők számára adott ez a pénzügyi lehetőség.)

Ma szabadfelhasználású hitelt jellemzően az ingatlanérték 60 százalékig tudunk felvenni. Ez azt jelenti, hogy 24 millió forint hitelhez juthat hozzá a család. Ha a szabad felhasználású hitelek piaci kínálatát alaposan áttekintjük, akkor 3,15 százalékos kamattal érhetjük el a legjobb alternatívát. Tekintettel arra, hogy a hitelfelvétel egyszeri költsége 70 ezer forint, a befektethető összeg ennyivel kevesebb lesz.

A 23 930 000 forint befektetésünk 5 év múlva 30 469 000 forintos kifizetést fog biztosítani számunkra. Ennek fejében az 5 éves futamidő alatt 134 913 forintot fizetünk havi hiteltörlesztésként a banknak. Az állampapír lejárati összegéből (30 469 000 forint) 19 417 441 forintot visszafizetünk a 20 évre felvett szabadfelhasználású hitel aktuális tőketartozásának rendezésére (azaz megszabadulunk a hiteltől). A család így 5 év múlva rendelkezni fog 10,9 millió forint szabadon elkölthető pénzzel. A szabad felhasználású kölcsön tartozás előtörlesztésének egyszeri költsége pár tízezer forintból megoldható, ha jól választottunk hitelt.

Ezen pénzügyi stratégia természetesen csak akkor működik, ha a család a havi bevételéből képes kigazdálkodni a havi hiteltörlesztő részletet (példánkban 24 millió forintos hitelre 134 913 forintot). Ha nem, akkor ugyanez a taktika kisebb hitelösszeggel és kisebb havi törlesztőrészlettel is megvalósítható, azaz mindenki kiszámolhatja a saját lehetőségeihez illeszkedő modellt.

Hogy jön ki a 10,7 százalékos hozam? Nem elég azt nézni, hogy az 5 év alatt megszerzett többletpénz mekkora átlagos éves százalékos növekedést jelent a teljes befizetéshez képest, mert ez félrevezető lehet. (A korábbi, állami támogatásos lakástakarékok 10 százalék körüli éves hozamát sem így számolták ki.) Hanem a havi megtakarítás (itt havi hiteltörlesztő) kamatokkal növelt végső értéke számít. Teljes megtakarításunk hozama az a kamatszint, melynél a havi törlesztők havi kamatokkal növelt összértéke és az állampapír lejáratkori értéke megegyezik.

Ha nagyon lecsupaszítjuk a fent bemutatott pénzügyi konstrukciót, akkor egy LTP-hez igen közeli megoldás körvonalazódik: folyamatos havi befizetések, majd 5 év múlva egy masszívan támogatott kamat realizálása. A helyzet annyiban egyszerűbb, hogy nem szükséges lakáscélra költeni a megtakarítást. (Zárójelben érdemes megjegyezni, hogy ez az 5 éves hozam meghaladja az 5 éves egykori LTP hozamát).

Ugyanez a megközelítés Babaváró hitellel is megvalósítható. Ezen esetben 0 százalék a kamat, ha 5 éven belül a családnak gyermeke születik. Ha viszont nem, akkor a fizetendő kamat lényegesen meghaladja a 3,15 százalékos kamatszintet.

Teljesen kockázatmentes?

Igen. Ugyanis mind a hitel, mind a szuperállampapír (születési néven Magyar Állampapír Plusz – MÁP+) fix kamatozású konstrukció. Igaz, hogy a hitel csak 5 évig fix a 20 éves futamidővel szemben, de mivel a teljes tartozást kifizetjük az 5. évfordulón, szó sem lehet kamatkockázatról.

Nem tiltott ez a konstrukció?

Nem. A közelmúltban az MNB új szabályozása azt tiltotta meg, hogy a lakossági állampapír hitelfedezet legyen (azaz pl. 1 millió forintbólból megvásárolt állampapírra hitelt vegyünk fel és abból újfent állampapírt vásároljunk).

Az Amerikai Egyesült Államok és az Európai Unió között július 27-én megállapodás született egy átfogó vámegyezményről.

Összefoglaló a kedvezményes konstrukciók feltételeiről: mire, milyen feltételekkel lehet igényelni ilyen forrást?

A képzések támogatása segíti az alkalmazkodóképességet és termelékenység javítását - a vállalkozások széles köre számára érhető el ehhez pályázati forrás.

Az üzlet értéke mellett az adásvétel adózási következményeit is érdemes számba venni, legyenek a szereplők cégek vagy akár magánszemélyek.

Az egyetem ki sem írt nyílt pályázatot, azt állítják, nem lett volna más alkalmas jelölt.

Nem klasszikus közéleti-politikai sajtótermék, de egymillió példányban szórják szét.