Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Az élénkülés a befektetők figyelmét a lakáspiac felé fordította, ugyanakkor egyre többet kell fizetni egy ingatlan megvásárlásáért. Ebben a helyzetben érdemes még vásárolni, akár lakáshitellel kiegészítve? A várható hozamok és kockázatok elemzése segítséget nyújthat a kérdés megválaszolásában.

Amikor az ingatlan befektetés, akkor nem szabad összekeverni az otthonnal. A saját lakás ugyanis nem tekinthető igazi megtakarításnak, azt a család saját életkörülményeit, elvárásait figyelembe véve választja ki, nem pedig befektetési szempontokat alapul véve. Egy megtakarítás döntésnél viszont a legfontosabb a várható hozam és a kockázati szint. A bevétel származhat egyrészt a lakáskiadásból, másrészről önmagában az ingatlan árának emelkedéséből, amennyiben az ingatlan eladásra kerül. Példaképpen megnéztük, hogy egy 35 négyzetméter alapterületű, átlagosnak számító budapesti lakás megvásárlása milyen hozamot és kockázatokat jelenthet aktuálisan.

A havi jövedelem kiegészítése: bérleti díj

A bérleti díj viszonylag fix bevételi forrást jelent havonta, ám további előny, hogy a rezsi költségeket (víz, villany, gáz…) is a bérlő fizeti. A példa pesti lakást az ingatlannet.hu adatai alapján 25,2 millió Ft-os áron lehetne most megvásárolni, és 120 000 Ft/hó díjért bérbe adni. (Ebből jönne még le a 15%-os adó.) A befektetett összegre, azaz a vételárra vetítve ez a bevétel évi 5,13%-os hozamot eredményezne.

A felmerülő további kiadások jelentős részét az albérlő fizeti, hiszen a díjon felül a rezsi költségek is őt terhelik. Ugyanakkor érdemes lehet egy meghatározott összeget elkülöníteni az ingatlan állagmegóvására: erre a célra elégséges lehet egyhavi bérleti díj évente, ebből az összegből 5 év után egy több mint félmilliós felújítás is elvégezhető.

Az is elképzelhető, hogy nem áll rendelkezésre a teljes vételár, és valamilyen lakáshitel konstrukcióból szükséges a meglévő önerőnket kipótolni. Mindenképpen érdemes egy futamidő végéig fix kamatozású hitelt választani, mert számos kockázata van ennek a befektetésnek, ezek közül legalább a kamatkockázatot érdemes minimalizálni.

Átlagosan a vételár 50%-át szokták hitelből finanszírozni, ebből kiindulva a befektető a példánkban 13 millió Ft hitelt venne fel, 20 éves futamidővel és fix kamatozással. A Bankmonitor Lakáshitel Kalkulátor szerint erre a legkedvezőbb ajánlat havi törlesztője fixen 88 620 Ft, ami összességében 21 445 468 Ft teljes visszafizetést jelent. Vagyis a havi törlesztők összege éves szinten 1 063 440 Ft, míg a bevételi oldalon – az adóval és a felújításra elkülönített összeggel csökkentve – 1 104 000 Ft van.

Ugyanakkor a hitel költsége nem azonos a törlesztők összegével, a kamat az, ami havonta a bank „díja”. Ezt figyelembe véve az első évben a nyereség 412 397 Ft - a nyereség számításakor már levonásra került a 120 000 Ft-os felújítási tartalék -, ami évről évre emelkedne, az utolsó évben pedig már meghaladná az 1 millió Ft-ot.

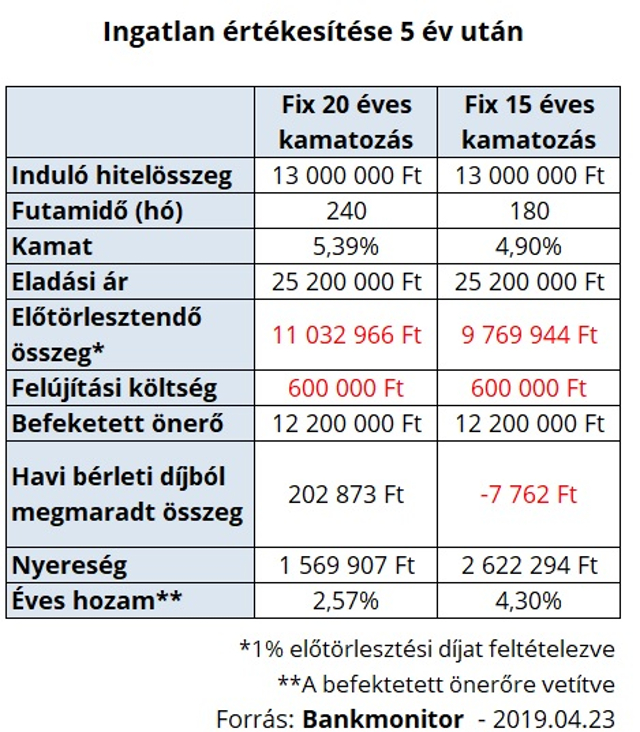

Ez a nyereség azonban nem kerül évről évre kifizetésre, ehhez az ingatlan értékesítésekor lehet hozzájutni. Amennyiben eladásra kerülne az ingatlant az 5. év után a mostani vételáron, akkor a befektető visszakapná az önerőt, azaz 12,2 millió Ft-ot, emellett előtörlesztené a meglévő hitelét is. (A teljes visszafizetés 1%-os előtörlesztési díjat feltételezve 11 032 966 Ft.)

A fennmaradó összeget csökkentve a felújításra szánt tartalékkal 1 310 000 Ft-ot kapunk, amihez hozzájön még a havi bérleti díjból el nem költött összeg (5 év alatt 202 873 Ft). Összességében a befektetett önerőre vetítve az éves hozam így 2,57% lenne.

Fix kamatozású 15 éves futamidejű hitelnél még magasabb lehet a nyereség. Mivel itt a törlesztőrészlet minimálisan meghaladja a bérleti díjat, 5 év alatt összesen 7 762 Ft-ot kell még ezen felül befizetni ahhoz, hogy a hitel rendezve legyen. Ugyanakkor a piacon elérhető legkedvezőbb kamatszint jelenleg 4,90%, ami kisebb, mint a bérbeadáson elérhető nyereség, így az önerőre jutó hozam ebben az esetben már évi 4,3% lehetne.

Ugyanakkor az ingatlanárak jelentős mértékben változhatnak az idő múlásával. A várakozás az, hogy a lakások értéke a továbbiakban is emelkedni fog, köszönhetően többek között a 2019. július 1-től használt lakásokra is felhasználható csok hitelnek, valamint a Babaváró támogatás bevezetésének.

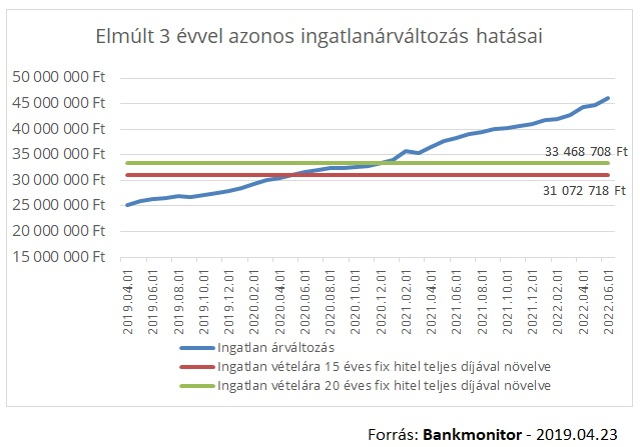

Milyen hatással lenne a lakás forgalmi értékére az, ha az következő 3 évben ugyanúgy alakulna az ingatlanpiac, mint az elmúlt három esztendőbe? Az eddigi példában megismert 13 millió forint összegű, 20 éves futamidejű, fix kamatozású hitel esetében a hitel teljes díja 8 445 468 Ft, míg 15 éves futamidőnél 5 872 718 Ft-ot kellene visszafizetni. Jól látható, hogy ebben az esetben már 2021 januárjára, azaz 21 hónap alatt kitermelné az ingatlan ára a hitel teljes díját még a drágább, 20 éves futamidejű, fix kamatozású hitel esetében is. Természetesen nincs garancia arra, hogy a piac ugyanúgy fog alakulni, mint az elmúlt 3 évben, ezért érdemes más forgatókönyvvel is számolni.

Kockázatok és mellékhatások

Tegyük fel hogy az ingatlanok ára 5 év múlva 20%-kal alacsonyabb lesz, mint ma, míg a bérleti díjak 15%-kal esnek vissza. (Ez az állapot hasonló a 2008-as válság hatásaihoz.)

5 év alatt összesen 5 520 000 Ft gyűlhet össze az albérleti díjakból – az adóval és a felújításra elkülönített összeggel csökkentve –, az ingatlan értéke pedig a visszaesést követően még mindig 20 160 000 Ft volna. Ha ekkor adná el a lakást a befektető, akkor még mindig pozitívban lenne: a nyereség a teljes időszakra 480 000 Ft. (Ez 0,38%-os éves hozamot jelentene, ami bár alacsony, még egy ilyen válsághelyzetben se veszítene a tőkéjéből.)

Az albérleti díjak csökkenése után a havi bevétel 86 700 Ft lenne adózás után. Ha ezen időszakra nem különít el belőle az ingatlan modernizálására semmit, akkor nagyságrendileg még mindig elégséges a fenti példában felvett fix kamatozású, 20 éves futamidejű hitel törlesztésére a bérleti díj.

A változó kamatozású hitelek törlesztője alacsonyabb volna, mégsem javasolt ennek választása, mert egy ilyen válsághelyzetben nagy a kockázata a kamatemelkedésnek, ami a havi törlesztőket is megdrágítaná. Például, ha a szóban forgó hitelt referencia-kamatlábhoz kötötten vennénk fel, akkor találhatnak akár 2,73%-os kamatozású, 12 havi BUBOR-hoz kötött ajánlatot is. A példában szereplő 13 milliós Ft-os, 20 éves futamidejű hitelnél az induló törlesztő így 70 597 Ft lenne.

Ugyanakkor, ha a választott referencia mutató 6,19%-ra emelkedne (ez az érték megfelel a korábbi, válság alatti 12 havi BUBOR szintnek), akkor a kamat 8,45%-ra nőne, a törlesztőrészlet pedig 112 405 Ft-ra ugrana. Emellett az adózás utáni bérleti díj havi 86 700 Ft-ra csökkenne. Ekkor ahhoz, hogy rendezve legyen a hitel, 25 705 Ft-tal kellene kiegészíteni minden hónapban az ingatlanból származó bevételeket. A hitel miatt azonban nem lehet pozitívra kihozni a hozamot értékesítés esetén sem.

Ez egy olyan csapda, aminek a lehetőségét mindenképpen érdemes elkerülni. A számos változóból egyetlen olyan elem van, amelyet a befektető képes befolyásolni, ez pedig a kamatkockázat csökkentése, megszüntetése. Ezért javasolt mindenképpen a fix kamatozású hitelt választani egy ilyen típusú befektetés esetében.

Ha összehasonlítjuk, hogy miként teljesített az ingatlanpiac a Budapesti Értéktőzsdéhez képest 2008-tól napjainkig, akkor kijelenthető, az ingatlanok árváltozása összességében hasonló utat járt be, mint a BUX Index. (A BUX Index a Budapesti Értéktőzsdén forgó legnagyobb kapitalizációjú részvények árfolyammozgását reprezentálja).

A lakásárak átlagos emelkedése 2008 óta 77%, ez közel azonos a tőzsdei részvények átlagos teljesítményével, ugyanakkor jóval kisebb kilengések mellett.

Összességében kijelenthető, hogy a lakásvásárlás jó alternatívája lehet egy kockázatosabb befektetésnek, de az alábbiakat fontos szem előtt tartanunk:

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

Már párszáz milliós hitelnagyság esetén is – akár több tízmillió forinttal – többe kerülhet cégünknek, ha csupán a kamatszint alapján döntünk.

Szabó Zoltán és gyerekkori barátja a nyolcvanas években hidegvérrel ölt meg egy nőt, de életfogytiglani büntetéséből végül csak tíz évet ült le, mert a kigyulladt szegedi bútorgyárban hősiesen helyt állt. 2015-ben aztán tisztázatlan körülmények között fejbe lőtte Nagy Jenőt, akinek az életét végül ő maga mentette meg. Egy gyerekkorától brutális bűnöző furcsa karrierje.

Ismét az X-en szólalkozott össze Szijjártó Péter és az ukrán kollégája, Andrij Szibiha.