Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Tízezrek keresik most a nyugdíjmegtakarításokat az év végéig elérhető 20 százalékos adóvisszatérítés miatt. De nem ez az egyetlen érv, ami a nyugdíjcélú megtakarítások mellett szól. Aki ilyen jellegű befektetést választott, gyakran 10 százalék feletti hozamot is el tudott érni, a nem mindennapi teljesítményeknek köszönhetően. A Bankmonitor megnézte, hogy az egyes biztosítók közül ki milyen eredményre volt képes az elmúlt időszakban.

Mint minden befektetés esetében, a nyugdíjcélú megtakarításoknál is kulcsfontosságú kérdés, hogy milyen hozamokat lehet elérni hosszú távon. A hozam ugyanis nagyban befolyásolja, hogy mekkora vagyon tud felépülni a havonta félretett összegekből a futamidő végére.

Hogyan működnek a nyugdíjcélú befektetések?

A nyugdíjbiztosítások lényege, hogy a megtakarító havi rendszerességgel takarékoskodik a saját nyugdíjára. A félretett összegek az ügyfél rendelkezései szerint kerülnek befektetésre. A biztosító által meghatározott 10–20 eszközalap között tetszőleges arányban lehet megosztani a saját befizetéseket. Ez igen széles körű lehetőségeket jelent: kockázatosabb és biztonságosabb alapok egyaránt elérhetők.

Hogyan teljesítettek a biztosítók az elmúlt 5 évben?

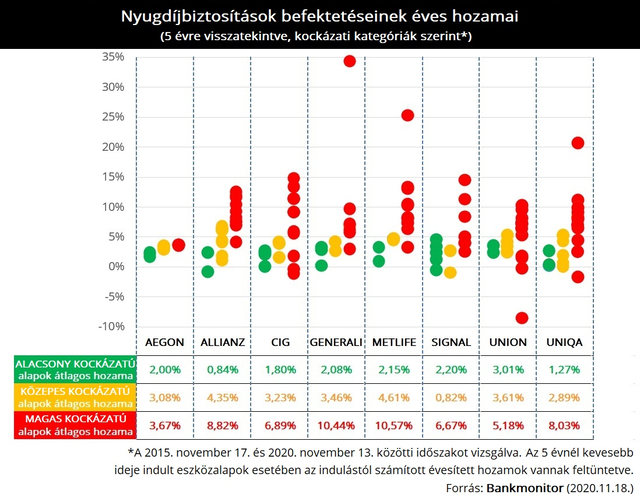

Az elmúlt évtizedben a nyugdíjcélú megtakarítások átlagos hozamai 6 százalék körül alakultak. Természetesen vannak ennél lényegesen jobb és rosszabb hozamok is, ezért a döntéshozatal előtt érdemes körültekintően tájékozódni. A biztosítók rendszeresen közzéteszik, hogy az általuk kínált eszközalapok milyen eredményeket értek el a múltban. Az alábbi ábrán 8 biztosítótársaság egy-egy termékéhez kapcsolódó összes eszközalap teljesítményét szemléltetjük.

Az adatokból egyértelműen kirajzolódik a különböző kockázattal bíró alapok közti különbség. A zölddel jelölt kötvényalapok éves hozama 1–2 százalék körül mozog. Eközben a piros színű részvényalapokkal akár 8–10 százalékos évesített hozamokat is el lehetett érni. Sőt, némelyik eszközalap 20%-ot meghaladó évesített hozamot tudott termelni a befektetőknek.

A legjobb átlagos teljesítménnyel a Metlife büszkélkedhet: mind a részvényalapjaikkal, mind a vegyes alapjaikkal felülteljesítették a piac többi szereplőjét. Az egyedi alapok szempontjából a Generali a csúcstartó: az egyik eszközalap 34 százalékos évesített hozamot tudott felmutatni!

Hogyan érdemes összeállítani egy nyugdíjcélú portfóliót?

A hosszú távú befektetéseknél a részvénytúlsúlyos alapok lehetnek az egyik legjobb választás, az általuk képviselt magasabb hozampotenciál miatt. A fentiekből azonban az is látszik, hogy a magasabb hozammal együtt jár a magasabb kockázat. Vélhetően az első koronavírus-válságnak is szerepe van abban, hogy a vizsgált időszakban bizonyos részvényalapok 0 százalék körüli, vagy akár negatív hozamot termeltek. Éppen ezért egy jó portfóliónak elengedhetetlen elemét képezik a jóval biztonságosabb kötvényalapok is. A legtöbb biztosító esetében léteznek alapértelmezett portfóliók is, és az ügyfelek ezek közül is kiválaszthatják a számukra legszimpatikusabb megoldást.

Milyen befektetési szolgáltatások elérhetők?

A megtakarítók számára a biztosítók számos befektetés-menedzselő szolgáltatást is kínálnak. Gyakran szokás például úgynevezett „céldátum-stratégiát” alkalmazni. Ennek lényege, hogy a futamidő elején a pénz nagyobb része kerül kockázatosabb eszközökbe, kisebb része pedig biztonságosabb alapokba. Az idő előrehaladtával pedig az arányok fokozatosan módosulnak: a részvényalapok helyét egyre inkább átveszik a kötvényalapok. A nyugdíjkorhatár elérésének idejére így a pénz nagy része már biztonságban van, miközben a korábbi években sikerült kihasználni a piac legjobb lehetőségeit is.

Egy másik jellemző szolgáltatás az úgynevezett „árfolyamvédelem”. Ennek keretein belül a szolgáltató folyamatosan figyeli az ügyfél befektetéseinek alakulását. Ha olyan piaci körülményt észlelne, amely várhatóan veszteséget okozna a megtakarító számára, akkor erről azonnali értesítést küld. Sőt, az ügyfél arra is felhatalmazhatja a biztosítót, hogy ilyen helyzetekben átrendezze a portfóliót, a veszteség minimalizálásának érdekében.

Hogyan érdemes választani a különböző ajánlatok közül?

Fontos, hogy a múltbeli hozamokból nem feltétlenül lehet következtetni a jövőbeli teljesítményre. Továbbá a hozam nem az egyetlen döntési szempont: sok más tényezőre, például a költségekre is érdemes odafigyelni.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

Már párszáz milliós hitelnagyság esetén is – akár több tízmillió forinttal – többe kerülhet cégünknek, ha csupán a kamatszint alapján döntünk.

Az ételpazarlás miatt több hotellánc már trükköket alkalmaz, hogy kevesebb ételt dobjanak ki a vendégek.

Földes András riportja Munkácsról.

A mentősöknek további 24 sérültet kellett ellátniuk.

Egyikük tartózkodási engedélyét azután vonták vissza, hogy várandós lett.