Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Egy nyugdíjbiztosítás mindenképp hozzásegít a nyugodt nyugdíjas évekhez, de nem mindegy, hogy mennyivel, hiszen helyette akár az olcsóbb önkéntes nyugdíjpénztári megoldás is választható. A Bank360 kiszámolta, milyen hozamot kell elérnie egy nyugdíjbiztosításnak, hogy kedvező nyugdíjcélú befektetés legyen.

A nyugdíjbiztosítás az egyik legjobb ellenszer az elöregedő társadalom és az egyre magasabb nyugdíjkorhatár ellen. Ez ugyanis olyan öngondoskodási lehetőség, amelynél a szerződéskötésnél érvényes nyugdíjkorhatár az irányadó, ez alapesetben jelenleg 65 év. Ezzel szemben például az önkéntes nyugdíjpénztáraknál a mindenkori nyugdíjba vonulás számít, ez pedig több évvel is magasabb lehet majd évtizedek múlva.

Így a nyugdíjbiztosítással hamarabb is számottevő jövedelem-kiegészítéshez juthat a már évtizedek óta megtakarító ügyfél. Emellett a nyugdíjbiztosítás egy életbiztosítást is jelent, vagyis elhalálozás vagy bizonyos körülmények között rokkantság esetén is fizet. Ez azonban a befektetés költségét is megemeli, így akinek elsődleges célja a vagyon gyarapítása, annak akár hátrányt is jelenthet az árukapcsolás – a megtakarítás egyébként az önkéntes nyugdíjpénztár esetén is könnyen örökölhető, pénz nélkül egyik esetben sem maradnak az örökösök.

Vagyis nincs mese, csak akkor jelent jobb választást a nyugdíjbiztosítás a nyugdíjkiegészítés szempontjából is, ha az elért hozamon visszahozza az ügyfél a magasabb költségeket. Erre meg is van az esély, hiszen a pénz forgatására jó lehetőségeket kínál a számos eszközalapot kínáló, befektetési egységekhez kötött (unit linked) nyugdíjbiztosítás. A Bank360 kiszámolta, mekkora hozamot kell elérnie egy nyugdíjbiztosításnak, vagyis milyen ügyes befektetőnek kell lennie a megtakarítónak, hogy elérje a nyugdíjpénztár hozamát.

Majdnem 6 százalékos hozamot kell elérni

A nagyobb hozam persze sosem jön rosszul, de nem mindegy, mihez képest, és hogy egyáltalán befolyásolhatja-e az ügyfél. Az önkéntes nyugdíjpénztárakban a megtakarító csak a kockázatvállalási hajlandóságát osztja meg a pénztárral, a befektetés érdemi részét nem ő végzi. A legutóbbi rendelkezésre álló, 2020-as évben 4,13 százalékos átlagos nettó hozamot hozott a pénztárak befektetési politikája. Ez persze csak egy év eredménye, de aligha valószínű, hogy ennél alacsonyabb hozamok jellemeznék a koronavírus-járványt követő éveket. Az utolsó válság előtti évben, 2019-ben még 9,84 százalékos volt a nettó hozam.

A nyugdíjbiztosításnak is érdemes legalább ekkora, 4,13 százalékos éves hozamot elérnie. Ez azonban még nem elegendő, és nem csak a válságévben elért kisebb hozamok miatt. A nyugdíjbiztosítás ugyanis az életbiztosítási szolgáltatás miatt drágább. Hogy pontosan mennyivel, arról a teljes költségmutató (TKM) ad információt, ami 2020 óta már a nyugdíjpénztáraknál is elérhető. A Bank360.hu az MNB által közölt, 20 évre vonatkozó TKM-et vizsgálta meg rendszeres díjfizetést feltételezve.

Az önkéntes nyugdíjpénztárak áltagos TKM-e 1 százalékot tett ki, és a legdrágább ajánlat TKM-e sem haladta meg az 1,89 százalékot. A nyugdíjbiztosítások esetén sávos TKM érhető el a rugalmasabb választás miatt, így minden ajánlatnál az átlagot vette figyelembe a Bank360. Így az átlagos költségszint már 2,69 százalék a befektetési egységekhez kötött nyugdíjbiztosításoknál, a legdrágább biztosítás pedig eléri a 3,78 százalékot. Vagyis 1,69 százalékkal magasabb átlagosan a TKM, ez pedig azt jelenti, hogy nyugdíjbiztosításoknak legalább 5,82 százalékos éves hozamot kell elérniük, hogy a nyugdíjpénztárak 4,13 százalékos átlagos hozamával versenyre tudjanak kelni.

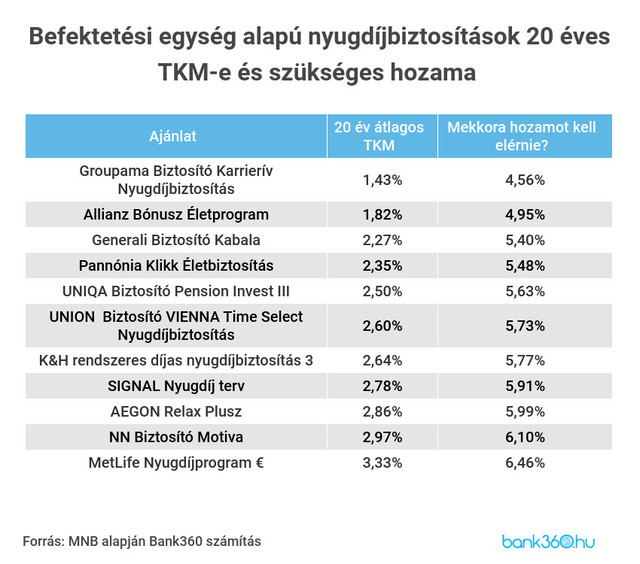

4,5 százalék alatt semmiképp sem éri meg

A TKM persze eltér a biztosítók között, de jelentősen kevesebb hozamelvárásokkal sehol nem érdemes belevágni. A Bank360.hu minden biztosító legolcsóbb elérhető ajánlatát vizsgálta meg – szintén 20 évre vonatkozó TKM mellett, ebben az esetben is a TKM sáv széleinek átlagos értékével számolva. A Groupama Biztosító Karrierív Nyugdíjbiztosítása ugyan már 1,43 százalékos TKM mellett vehető igénybe, még így is 4,56 százalékos éves hozamot szükséges elérni vele, hogy az átlagos 2020-as nyugdíjpénztárnál jobban megérje később. Az ajánlatok többségével pedig össze kell hozni legalább 5 százalékos hozamot, kettőnél 6 százalék fölé is kell menni.

A TKM persze egy átlagos, egészséges, 35 éves megtakarítóval számol. Magasabb életkor vagy más kockázati tényezők esetén a költségek, és így a célul kitűzött hozam is magasabb lehet. Az egyre emelkedő infláció pedig minden befektetésnél magasabb hozamot kíván meg azonos reálhozamért, így a nyugdíjpénztáraknál és a nyugdíjbiztosításoknál is.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

Már párszáz milliós hitelnagyság esetén is – akár több tízmillió forinttal – többe kerülhet cégünknek, ha csupán a kamatszint alapján döntünk.

Pannonhalmán mondta el augusztus 20-i ünnepi beszédét a Tisza Párt elnöke.