Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Az „őrület”, ahogy Nagy Márton gazdasági csúcsminiszter nevesítette a lakossági állampapír piacon kialakult helyzetet, nem az 1000 milliárd forint feletti kamatfizetésről szól (ez teljesíthető), hanem sokkal inkább arról, hogy a befektetők most az állampapírban tartott pénz jövőjéről (is) döntenek. Nem kisebb a tét, mint a teljes magyar államadósság 10%-a, ami kevesebb, mint 3 hónap alatt megmozdulhat. A kihívás nem kicsi, de kezelhető. Az alternatívák között azonban eddig egy érdemi lehetőség nem merült fel: egy új konstrukcióra lenne szükség a lakossági állampapír kínálatban, mely szemben a PMÁP-pal ténylegesen, valós időben, inflációhoz igazítja a kamatfizetést.

A Prémium Magyar Állampapír (PMÁP) jelentős késleltetéssel követi az inflációt a kamatfizetésben. A 2025 január-március között kifizetett kamatok a 2023. év átlagos inflációja alapján kerülnek meghatározásra. Ez azt jelenti, hogy a 2023 januártól decemberig tartó időszak havonta közölt éves inflációs adatainak az átlaga plusz egy kamatprémium kerül kifizetésre. 2025 márciusában tehát a megkapott kamatot részben a 2023. január és 2022. január között mért áremelkedés is befolyásolja. Ez több, mint két év időbeli eltolódás. Nagy valószínűséggel csökkenő inflációs környezetben ez hatalmas extraprofit elérését teszi lehetővé: a 2024-re kifizetésre kerülő kamatok (PMÁP sorozattól függően akár) 15%-kal haladják meg a tavalyi átlagos inflációt, azaz ekkora reálhozamot biztosítanak.

Eddig tartott a történet „pozitív” ága. Előre tekintve, kissé emelkedő inflációs környezetben a PMÁP megtartása nem feltétlenül evidens döntés a befektetők részéről, hiszen 0,25-0,75%, de akár 1,5%-os kamatprémiummal is nagyon könnyen előfordulhat, hogy az időbeli eltolás miatt a kamatfizetés időszaka alatt magasabb lesz az infláció, mint a kifizetésre kerülő kamat. (Arról, hogy mit terveznek a befektetők a meglévő prémium állampapírjukkal, a Bankmonitor készített felmérést.)

Mindez egy élő példán: X.Y. magánszemély, aki 2027/J PMÁP-ba fektetett korábban, 2025.január 27-én megkapta a 18,35% kamatot és egészen pontosan tudja, hogy 2026. január 27-én 4,45% kamatot fog kapni (a 2024-es átlagos infláció = 3,7% plusz 0,75% kamatprémium). Úgy, hogy közben a 2024 decemberi infláció már 4,6% volt, a gazdasági elemzők jelentős része pedig 2025 egészére magasabb átlagos inflációval számol, mint a tavalyi 3,7% volt.

A magyar lakossági állampapír kínálatból hiányzik egy VALÓS inflációkövető kötvény, melynek januári kamatfizetése az előző év inflációjához igazított kamatfizetéssel rendelkezik. Egy ilyen kötvénnyel a befektető pontosan tudná, hogy az infláció felett milyen mértékű kamatot realizálhat és nem lenne szükséges azon elmélkednie, hogy emelkedő, vagy csökkenő infláció várható. (A jelenlegi PMÁP-okkal csökkenő infláció mellett továbbra is nyerő pozícióban van a befektető, emelkedő trend mellett veszít, vagy relatív veszteséget szenved el.)

A PMÁP tulajdonosok több, mint 80%-a 10 millió forintnál nagyobb összeget tart ebben a befektetésben. Ilyen mértékű pénzügyi vagyon mellett a befektetők jelentős része vélhetően (önállóan, vagy tanácsadói segítséggel) képes megfelelő döntést hozni arról, hogy a következő egy évben elérhető kamat és az infláció várható elmozdulása mit jelent számára. Ezt támasztja alá az a tény is, hogy a „szuperállampapírként” indult MÁP Pluszból kevesebb mint másfél év alatt a befektetők 75-80%-a eltűnt, eladták a papírokat, mivel megszűnt a papír pénzügyi racionalitása (akkor szerencsés volt a helyzet, mert az új befektetési célpont is állampapír volt, a sokkal több kamatot kínáló PMÁP).

Egy valós, az inflációt azonos időben követő kötvény esetében lényegesen egyszerűbb lenne a képlet: a befektető eleve akkor vásárolja meg 0,5%, 0,75%, vagy az aktuálisan elérhető kamatprémiummal a kötvényt, ha a prémium mértéke számára kielégítő. Nem szükséges kitalálnia a következő évre várható infláció mértékét. Letisztult helyzet, melyben a befektetést követő döntési pont akkor következik be, ha az egyéb befektetési alternatívák inflációhoz viszonyítva magasabb elérhető hozamot valószínűsítenek (a kockázatokat is mérlegelve).

Ha és amennyiben egy tényleges inflációkövető kötvény kialakításra kerül, rendkívül fontos lenne, hogy ne az éves átlagos infláció legyen a kiindulási alap, hanem a két kamatfizetés időpontja között bekövetkezett árváltozás. Kizárólag ebben az esetben kompenzál a ténylegesen az adott kötvény az adott időszakban bekövetkezett árváltozásért (ennek bizonyításától eltekintünk).

Az USA-ban bárki által megvásárolható államkötvény az 5, 10, vagy 30 éves lejáratú TIPS (treasury inflation-protected securities). A kötvény fő jellemzői:

Jelen sorok írásakor az 5 éves futamidejű TIPS 1,87%-os hozammal, a 10 éves 2,18%-os hozammal, a 30 éves 2,46%-os hozammal vásárolható meg.

A TIPS tökéletesen likvid és piacképes, azaz bármikor eladható. Teljesen természetes, hogy futamidő előtti értékesítés esetén a vásárláskor kalkulált hozamnál kisebb/nagyobb tényleges hozam is realizálható annak függvényében, hogy időközben a piaci kamatok hogyan alakultak. (Mielőtt bárki rohanna amerikai TIPS-et vásárolni érdemes tisztáznia a befektetés adó vonatkozásait, melynek bemutatása jelen írásnak nem része.)

A széles közvélemény ma elsősorban arra koncentrál, hogy mennyi lesz az állam által kifizetett kamat és az aktuálisan lejáró állampapírok tőke visszafizetése 2025-ben (a kettő együtt 3000 milliárd forint). A tét azonban még sokkal nagyobb, ha ugyanis megszűnik az PMÁP megtartásának racionalitása, akkor a kamatfizetést követően a befektetők a még le nem járt kötvények megtartásáról is döntenek (összesen 8 200 milliárd forintról).

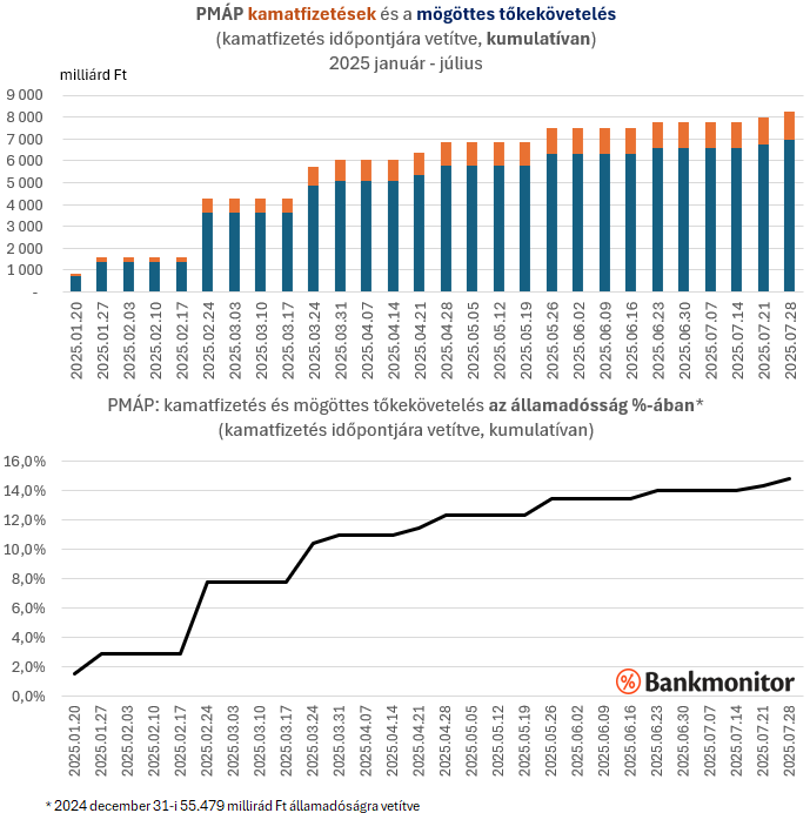

Az alábbi ábra azt mutatja be kumulatívan, heti bontásban, hogy 2025. január és július között mekkora a PMÁP kamatfizetés és a mögöttes kötvények tőkekövetelése (visszaváltás esetén) az állam felé. Március végéig már a tavaly év végi teljes államadósság (55 479 milliárd forint) 10%-áról fognak dönteni a lakossági befektetők. Július végéig ez az arány szinte a 8 200 milliárd forint összértékkel eléri a 15%-ot. Ezért stratégiai kérdés, hogy az állam bent tudja-e tartani a lakosság pénzét állampapírokba. Félreértések elkerülése végett: szó nincs arról, hogy fizetésképtelen lenne az állam. A fő kérdés, hogy milyen állampapír ajánlat mellett lesz hajlandó a lakossági befektetők (már kielégítő része) állampapírban tartani továbbra is a pénzét.

Az Államadósság Kezelő (ÁKK-nak) jelezte, hogy készülnek a helyzet menedzselésére. Ez természetes is. Nézzük, hogy konkrétan milyen alternatívái lesznek az ÁKK-nak a lakossági pénzek megtartására, vagy „elengedés” esetén új források bevonására:

Ezen alternatíva több ok miatt sem valószínű:

A) több állami szereplő többször is határozottan kiállt a visszavásárlási feltételek fenntartása mellett és

B) amennyiben ez megtörténne, úgy 12-13 év alatt felépített bizalom törne meg a lakosságban az állampapírok irányába és így a lépés hosszú távú károkat okozna az államadósság menedzselése szempontjából. (Ma a teljes magyar államadósság 20%-át a lakosság finanszírozza, így a magánszemélyek bizalma rendkívül fontos.)

Mint fentebb már jeleztük: a PMÁP befektetések több, mint 80%-a olyan magánszemélyeknél van, akik 10 millió forintot vagy ennél többet invesztáltak ezekbe a kötvényekbe. Ezen összegnél már joggal feltételezhetjük, hogy átlagnál sokkal tudatosabb pénzügyi döntések születnek és megvizsgálva akár a deviza alapú befektetéseket, kedvezőbb alternatívát azonosítanak. (Talán még egyszer érdemes itt megemlíteni, hogy az amerikai inflációkövető kötvények aktuálisan infláció +2%-ot fizetnek. Dollárban…)

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

Már párszáz milliós hitelnagyság esetén is – akár több tízmillió forinttal – többe kerülhet cégünknek, ha csupán a kamatszint alapján döntünk.

Szabó Zoltán és gyerekkori barátja a nyolcvanas években hidegvérrel ölt meg egy nőt, de életfogytiglani büntetéséből végül csak tíz évet ült le, mert a kigyulladt szegedi bútorgyárban hősiesen helyt állt. 2015-ben aztán tisztázatlan körülmények között fejbe lőtte Nagy Jenőt, akinek az életét végül ő maga mentette meg. Egy gyerekkorától brutális bűnöző furcsa karrierje.

Ismét az X-en szólalkozott össze Szijjártó Péter és az ukrán kollégája, Andrij Szibiha.