Pénz beszél

A hvg.hu új, gazdasági tematikájú podcastjában azt tűztük ki célul, hogy minden hónapban részletekig menően átbeszéljük szakértőkkel azt a témát, ami éppen akkor a leginkább érdekli olvasóinkat. Önök döntenek tehát arról, miről legyen szó, mi pedig teljesítjük a kérést. Pénz beszél – tartsanak velünk.

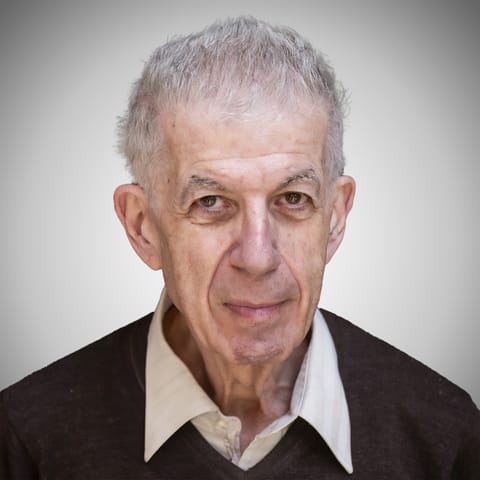

Éppen csak levegőhöz jutottunk a koronavírus-járvány otthon töltött évei után, máris újabb nehézségekkel vagyunk kénytelenek szembenézni. Pénzügyileg jóval nagyobb kihívásokkal kell megküzdenünk, ami a befektetők alacsonyabb kockázatvállalási hajlandóságán is meglátszik. „A Covid-válság után elég gyorsan rendeződtek a részvénypiacok, gyorsan elindultak felfelé, főként az állami támogatások és a jegybankok szintén támogató politikája miatt. Az ügyfelek aránylag több kockázatot vállaltak” – kezdte Varga Zalán. Jelenleg azonban az egekben van az infláció, és az orosz-ukrán háborús helyzet ugyancsak növeli a gazdasági bizonytalanságot. Noha az emberek jó része ráébredt, hogy érdemes félrerakni a rosszabb időkre, a többség nem tudja, hogy kezdjen neki, és hogyan vészelje át a következő évet.

Mibe fektetünk szívesen?

A magas infláció, emelkedő kamatkörnyezet és a recessziós félelem okán a részvénypiacok sokat estek az elmúlt egy évben, és a kötvényalapok szintén rosszul teljesítettek. „Az általános trend inkább az, hogy az ügyfelek alacsonyabb kockázatú eszközökbe menekültek, és mindehhez hozzájárult, hogy ezek hozamkilátásai jelentősen megugrottak” – fejtette ki a szakember, és hozzátette, hogy ezekkel a kiskockázatú befektetésekkel egy-két éve még nem nagyon lehetett keresni, de a jegybank folyamatosan növelte az irányadó kamatát, amivel összhangban emelkedett a pénzpiaci eszközök hozama, sőt, bőven kétszámjegyűre nőtt, ami már vonzóvá tette ezt az opciót.

Varga Zalán szerint az alacsonyabb kockázatú eszközök iránt megnőtt kereslet másik oka ott keresendő, hogy a Covid alatt rengeteg pénz halmozódott fel akár a párnacihákban, akár a folyószámlákon: „Most sok ember úgy gondolkodik, hogy ilyen magas infláció mellett a pénze értékét veszti, ha nem kap rá megfelelő kamatot. Még az is úgy gondolta, hogy érdemes elhelyezni valahova a vagyonát, aki korábban otthon tartotta.”

Hogy mivel lehet többet keresni, arra nincsenek tuti tippek, a magas hozam magas kockázattal jár. Annyit azonban el lehet mondani, hogy az elmúlt évtizedek alapján a részvények rendre sokkal többet hoztak, mint a kötvények vagy a pénzpiaci alapok. „Azt tartjuk, hogyha hosszú távban gondolkodunk, akkor érdemes kockázatos eszközöket is tartani a magasabb hozam érdekében, és ki kell tartanunk a stratégia mellet nehéz időszakokban is-” – magyarázta a befektetési szakértő. Aki most fektetne be a részvénypiacon, annak jó hír, hogy az idei év jelentős tőzsdei visszaesése után olcsóbbak a részvények. Varga Zalán viszont hangsúlyozta, hogy mindenképpen mérlegelni kell, hogy a gazdasági elemzők recessziót jósolnak, ami mélységétől függően még okozhat további árfolyamesést a részvénypiacokon. Ilyenkor akár fontolóra vehetjük azt is, hogy a befektetésre szánt összeget több részre osztjuk, és fokozatosan lépünk be a részvénypiacra. „Tulajdonképpen az ilyen nehéz időkben – mikor sok a kockázat a piacon és a félelem uralkodik – hajlamosak vagyunk arra, hogy csak biztonságos eszközökbe meneküljünk. De az ilyen időszakok általában hosszú távon jó lehetőségeket kínálnak” – nyilatkozta Varga Zalán.

Mit hozhat a jövő az inflációval kapcsolatban?

Hogy pontosan miként alakul az infláció, azt szinte lehetetlen megjósolni, de azt azért látni, hogy számos országban már tetőzött a pénzromlás mértéke, vagy a közeljövőben éri el a csúcspontját. „Az elemzők szerint Magyarországon a következő időszakban még emelkedni fog az infláció, és a jövő év első fél évében szintén magas marad: valahol 25 százalék körül várják az éves áremelkedés mértékének tetőzését. A jövő év második félévében várható egy erőteljes csökkenés, és a legtöbb elemző az év végére egy számjegyű inflációt vár év per év alapon. 2024-ben pedig a jegybank elmondása alapján négy százalék közelébe viszik vissza” – foglalta össze a kilátásainkat az Erste Bank szakértője.

„Jó hír, hogy az alapanyag és energia árak már lejjebb vannak a csúcsokhoz képest, és az ellátási láncok is javultak, így csökkent az áruhiány miatti inflációs sokk. A jegybankok is felvették a kesztyűt, a kamatok emelésével próbálják letörni az inflációt: ezáltal szűkítik a keresleti oldalt és lassítják a gazdaságot, így enyhítik a munkaerőpiac feszességét. Magyarországon az aszálykár, a gázár körüli bizonytalanság és a forint törékenysége is kockázatot jelent az infláció csökkenésével kapcsolatban, de a feszes munkaerőpiac is magában hordozza az ár-bér spirál kialakulásának lehetőségét - részletezte Varga Zalán

Hogyan legyünk tudatosabbak?

Ha minden ennyire kiszámíthatatlan és felértékelődött a pénzügyi biztonság, akkor pláne lényeges, hogy minél inkább tisztában legyünk a kilátásainkkal. A szakértő mindenekelőtt azt tanácsolta, hogy rendszeresen rakjunk félre, ami bár nehéz ügy, túl kell lendülnünk azon, hogy pszichésen ezt lemondásnak éljük meg. Első lépésként érdemes rendszeres megtakarítási programot nyitni. Varga Zalán szerint mindenkinek legyen vésztartaléka, legyen valamennyi félretéve középtávú célokra, és ha lehet, rendelkezzünk nyugdíjmegtakarítással is: „Ha ez a mozzanat nem automatikus, és hónapról hónapra kell meghozni a döntést, az nehezebb. Éppen ezért azt tanácsolom, hogy valamilyen rendszeres megtakarítási programba vágjunk bele.”

A szakértő elárulta, hogy a nyugdíjmegtakarításnál gyakori hiba, hogy nem időben kezdünk neki: a kamatos kamat dolgozik – amikor a tőkénk után kapott hozamok is tovább növekednek–, ha húsz, harminc vagy negyven éven keresztül teszünk félre, jóval kevesebbet kell összespórolunk, nem időarányosan, mintha csak tíz évig gyűjtenénk a nyugdíjas éveinkre. Hosszú időn keresztül havonta már öt-tízezer forint is nagyra tud nőni, és nem szabad lebecsülni azt se. Továbbá Varga Zalán aláhúzta, hogy olyan területekbe szintén fektethetünk – legyen az például a techvilágot, vagy a zöld átalakulást képviselő részvényalap–, amikben hiszünk. Amihez kötődünk, annál hosszabb távon ki tudunk tartani, és ez fontos, hiszen a ki-beugrálás veszélyezteti a hozamunkat. Az Erste Bank szakértője pedig azzal zárta a gondolatait, hogy bár statisztikailag látják, hogy egyre többen kezdenek rendszeres megtakarításokba, még bőven van hova fejlődni a pénzügyi tudatosság terén.