Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Nem kertelünk: nehéz jövő elé néz, ha 30-40 év múlva kell nyugdíjba mennie, és nem tesz félre tízezreket havonta. Jobb, ha már most megbarátkozik a gondolattal: az államtól olyan keveset fog kapni, hogy még akkor is összeszorított fogakkal kell küzdenie, ha egy-két lakás árát félre is teszi. Ha 100 ezer nettót vagy annál kevesebbet keres, és ebből nem tud félretenni havonta legalább 15 ezret, akkor kemény jövő vár önre. Ha valamivel több bért kap, akkor talán összeszedheti a szükséges pénzt, de most lakásra, családra ne nagyon költsön.

Nettó 200 ezret keres havonta? Akkor a többieknél jobban el van eresztve, ez majdnem 50 ezer forinttal magasabb a magyar átlagbérnél. Mennyit tesz belőle félre a nyugdíjára? Semmit, mert ez bejelentett munka? Persze, érthető elvárás, hogy a nyugdíjról majd az állam gondoskodik, végül is ebben állapodtak meg önök ketten: amikor nyugdíjba vonul 30-40 év múlva – mert akkor már jó eséllyel 70 év lesz a nyugdíjkorhatár –, csak számítani fog valamit, hogy a mostani bruttó bére után havonta nagyjából 100 ezer forintot befizet a nyugdíjrendszerbe ön és a munkáltatója. (Ez a summa nem az öné, ebből a pénzből fizeti az állam a mai nyugdíjasoknak a járandóságukat.)

Tegyük fel, ez lesz az eljárás 30-40 év múlva is, az ország viszont szinte biztos, hogy más lesz, mint manapság: kevesebben leszünk, körülbelül 8 millióan, és kevesebben lesznek azok is, akiknek a béréből levonják majd az ön nyugdíját. A nyugdíjasok tábora viszont az aktív népességhez képest jóval nagyobb lesz. Erről szólnak azok a hírek, hogy ma 1,3 aktív korú jut egy nyugdíjasra, 2050 körül viszont már két nyugdíjast fog eltartani egy aktív kereső. Egyértelmű a képlet: lehetetlen, hogy önnek is olyan nyugdíja legyen, mint a mai nyugdíjasoknak.

Ők most az utolsó munkahelyükön megkapott nettó bérük nagyjából 80 százalékát kapják meg havi nyugdíjként (szaknyelven ez 80 százalékos nettó helyettesítési ráta). Nagyon leegyszerűsítve, 62 év körüli nyugdíjba vonulás előtt álló ismerősének, aki szintén 200 ezret keres (és nagyjából hasonló bérszinttel végigdolgozta az életét), körülbelül 150-160 ezer forintos állami induló nyugdíjat állapítanak meg. Most.

Önnek, 2050 körül már nem lesz ilyen szerencséje. Biztosan nem 62 évesen megy nyugdíjba, inkább 70 esztendősen. Ha most 30 éves, valószínűleg 40 évet kell még dolgoznia, ha 40, esélyes, hogy még 30 munkaéve van hátra. A nyugdíja viszont, amit az állam ki tud préselni majd az akkori dolgozókból, jóval kevesebb lesz a mostani nyugdíjaknál, örülhet, ha megkapja az utolsó bére 30 százalékát – mindez nem fikció, inkább a legvalószínűbb forgatókönyv, ahogyan azt nemrég a Nyugdíj- és Időskori Kerekasztal volt vezetője, Holtzer Péter nyugdíjszakértő vázolta.

Mára lefordítva annyit tesz: egyik hónapban még 200 ezer forintos nettó bért visz haza, következő hónapban nyugdíjas lesz, és máris csak 60 ezer forint nyugdíjat kap az államtól. Ekkora jövedelemmel kellene majd leélnie azt a – várható életkor növekedése miatt – hátralevő 15-20 évet, amire nyugdíjba vonuláskor számíthat. Nem egyszerű.

Talán mégiscsak félre kellene tenni. Össze kellene gyűjteni annyi pénzt, hogy az állami nyugdíját kiegészítve meglegyen havonta az utolsó bére legalább 70 százaléka, akkor már biztosan nem esik nagyot, amikor nyugdíjba megy. Ha az állami nyugdíj csak az utolsó bére 30 százaléka lesz, az önszorgalomból összegyűjtött pénzből ki kellene jönnie a maradék 40 százaléknak.

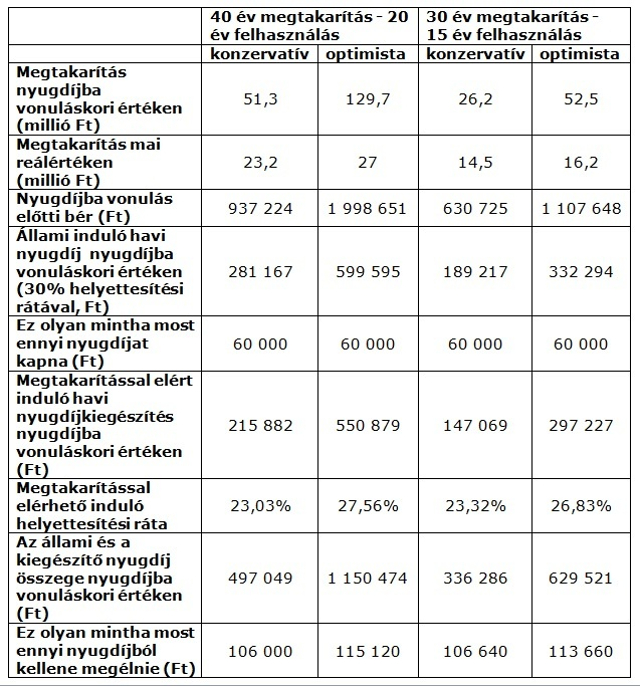

De mennyi az a havi összeg, amiről minden hónapban lemondana a fizetéséből? Mondjuk 10 százalék? Ez most havonta 20 ezer forint, azután szép lassan növekszik, ahogy a fizetése nő. Csakhogy ez kevés lesz. Nézze ezt a táblázatot!

10 százalékos megtakarítás, 200 ezer forint induló nettó bérre - Nagyobb méretért kattintson ide!

Ez nem fest túl jól. Ne tévessze meg a rengeteg pénz, ami összegyűlik! Mai reálértéken egy-két lakás árát sikerül összespórolnia, és ez is csak arra lesz elég, hogy nyugdíjba vonuláskor egyik hónapról a másikra ne a fizetése 70 százalékával, hanem a felével kelljen beljebb húznia a nadrágszíjat. Ez ám a megszorítás!

Ahhoz, hogy az állami és a saját kiegészítése kombinációjával megközelítse a bűvös 70 százalékos helyettesítési rátát, így 30 százalékból kevesebből kelljen megélnie ahhoz képest, amikor dolgozott, a havi 10 százalékos spórolásnál több kell. Legalább a fizetése 15 százalékát félre kell tennie minden hónapban, és még ezzel is csak akkor közelíti meg a célt, ha szerencséje lesz (vagyis jól alakulnak a hozamok, ami a táblázatban az optimista forgatókönyv). Ebben az esetben mai reálértéken nagyjából 23-40 millió forintot fog összegyűjteni (attól függően, hogy 30 vagy 40 évig tesz félre), és ebből tud majd annyi kiegészítést hozzátenni az állami nyugdíjához, mintha most körülbelül 140 ezer forintot kapna nyugdíjként.

Ha kevesebb ideje van hátra a nyugdíjig, mint 30-40 év, akkor esélyesebb, hogy jobban fog alakulni az állami nyugdíja. Érdemes ugyanakkor azzal a hüvelykujjszabállyal saccolnia, hogy ha szüksége lesz nyugdíj-kiegészítésre, akkor a megtakarítást minél előbb érdemes elkezdeni, mert akkor kisebb összegekről kell lemondania hosszabb időn keresztül, ha viszont későn kezdi, akkor rövidebb idő alatt nagyobb összegeket kell félretennie.

100 ezret keres? Borzalmas jövő elé néz

A hvg.hu cikksorozatot jelentet meg a nyugdíjakról, a mai és jövőbeli nyugdíjasokról. A sorozat elemeit itt találja.

De mi van akkor, ha ön csak 100 ezer forintot visz haza havonta? Természetesen bejelentett munka után értendő ez, hiszen másképpen nem is reménykedhet az állami nyugdíjban. A 100 ezer nettó nem a legrosszabb fizetés, idén akkor kapunk ennyit, ha bruttó 153 ezerre jelent be a munkáltatónk, vagyis jóval többre, mint a minimálbér (az csak bruttó 101 500 forint, aminek csak 66 ezer a nettója – sok százezer magyarnak ezzel kell beérnie).

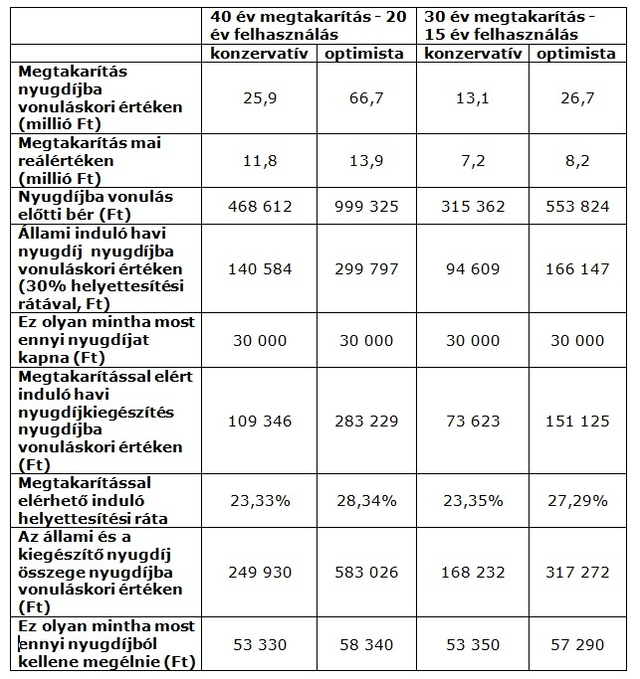

Ebből a 100 ezerből azonban már sokkal nehezebb félretenni akár 10 százalékot is a nyugdíjra. Így azonban az ön jövője még borzalmasabban fest, mint annak, aki 200 ezerből tette félre a 10 százalékát. Az államtól csak annyi nyugdíjat fog kapni havonta, mintha ma 30 ezer forintot állapítanának meg. Ehhez kell összegyűjteni annyi pénzt, hogy egyáltalán túlélje az a 15-20 évet, amennyit még élhet a nyugdíjba vonulás után. Nem lesz könnyű menet, nézze ezt a táblázatot!

10 százalékos megtakarítás, 100 ezer forint induló nettó bérre - Nagyobb méretért kattintson ide!

Kiábrándító, nem? Ha 30-40 éven keresztül szorgalmasan félretette azokat a 10 százalékokat, akkor is megoldhatatlannak tűnő helyzettel kell majd szembenéznie: nem csak azzal a sokkal kell majd megbirkóznia, hogy elveszíti a jövedelme nagyjából felét, önnek már komoly kihívás lesz az is, hogy valahogyan kijöjjön a hónap végén a jövedelméből.

Persze elméletileg jobban jár, ha kipréseli magából a bére 15 százalékát havonta, akkor az utolsó béréhez képest ön is megközelíti a 70 százalékos helyettesítési rátát, ami olyan lesz akkor, mintha most körülbelül 70 ezer forint nyugdíjat kapna. Az azonban kétségtelenül embert próbáló feladat, hogy hogyan lehet havonta félretenni 15 ezer forintot 100 ezerből, miközben lakást is akar venni vagy építeni, és fel kíván nevelni egy-kettő-három vagy még több gyereket. (Az utóbbi szám lenne a legjobb ahhoz, hogy jobban álljon a nyugdíjrendszer, amikor nyugdíjba vonul.)

Átlagmagyar? Akkor sem ússza meg

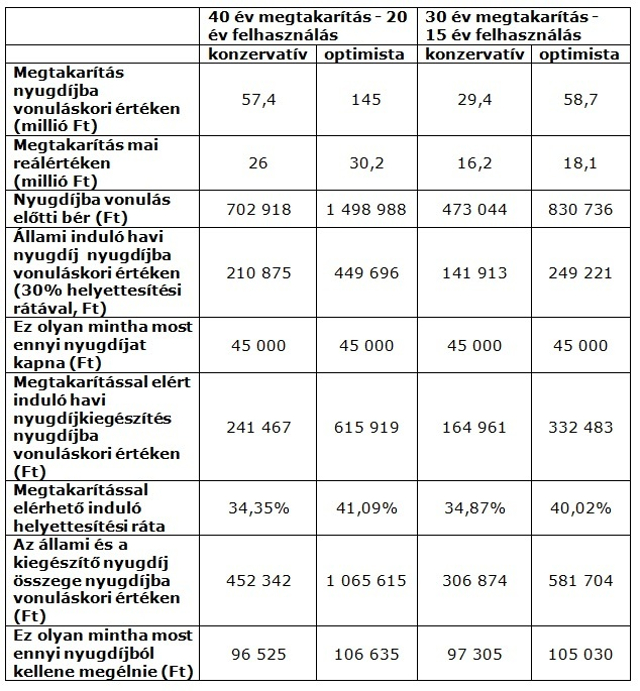

De vegyük azt, hogy ön az átlagmagyar a nettó bére alapján: nagyjából 150 ezer nettót keres, vagyis 230 ezer bruttóra van bejelentve. Kezdjen hozzászokni a gondolathoz, hogy ebből önnek is legalább 15 százalékot félre kell tennie, ha van még 30-40 éve a nyugdíjig, az államtól ugyanis csak annyit kap majd, mintha ma 45 ezer forintos nyugdíja lenne. A 15 százalék nem kevés, azt jelenti, hogy most 22 500 forintról kell lemondania havonta. Ha a következő három-négy évtizedben ezt – követve a béremelkedését – kitartóan félreteszi, így alakulhat a megtakarítása:

15 százalékos megtakarítás, 150 ezer forint induló nettó bérre – Nagyobb méretért kattintson ide!

Az sem mindegy, hogyan spórol

Bármilyen furcsa, még azzal sem biztos, hogy megoldotta a nyugdíjas éveit, ha elkezdett spórolni. Ugyanis nagyon nem mindegy, hová teszi a pénzét. A megtakarításnak is van költsége, és ezek a költségek meglepően sokat tudnak számítani 30-40 éves távlatban. Ha a megtakarítás teljes költsége tartósan magasabb egy százalékkal (egy százalék tartós nettó hozamkülönbözet), akkor nagyjából 20 százalékkal lesz alacsonyabb az a nyugdíjunk, amit a saját megtakarításunk fizet.

De mi van akkor, ha ön abba a népes táborba tartozik, aki most kezdene félretenni, nincsen nagyon pénze, fogalma sincs arról, hogy milyen befektetési formában éri meg megtakarítani, és a realitás talaján maradva, nem is lesz? Ebben az esetben valószínűleg a legjobb kompromisszumos megoldás, ha önkéntes nyugdíjpénztárba teszi a pénzét. Ez az egyik legolcsóbb ma elérhető megtakarítási forma, ami éppen arra van, hogy a pénzét a nyugdíjas éveire tegye félre és kamatoztassa. A nyugdíjpénztár a tömegnek kitalált megoldás, érteni nem kell hozzá (nem kell befektetési döntéseket hozni), legfeljebb azt kell kiválasztani, hogy milyen porfólióba kerüljön a pénz (konzervatívabba vagy kockázatvállalóba).

A táblázatokban szereplő összegek az önkéntes nyugdíjpénztárak költségein alapulnak (átlagos 1 százalékos vagyonkezelési díj és a piacon jellemző 5 százalékos befizetés-arányos levonás). Elkészítésükhöz Holtzer Péter, a Nyugdíj- és Időskor Kerekasztal (NYIKA) volt elnökének számításait használtuk fel.

Az önkéntes nyugdíjpénztárhoz az állam azzal csinál kedvet, hogy adókedvezményt nyújt az elhelyezett megtakarításra, egy összeghatárig. A nyugdíjpénztári számlára befizetett összeg 20 százalékának megfelelő (maximum 150 ezer forint) adókedvezmény jár a személyi jövedelemadóból (az adóhatóság a pénztári számlára utalja vissza az összeget). A nyugdíjpénztár minimum 10 éves tagsági viszony után fizeti ki a megtakarított összeget egy összegben vagy rendszeres járadékként a pénztártagnak vagy az örökösének. Havonta minimum ezer forintot kell befizetni, és több munkáltató cafetériaként, béren kívüli juttatásként adja a dolgozóinak. A pénz különböző kockázatú befektetési csomagokba kerülhet, amit mi választunk.

Egy másik egyszerűen elérhető lehetőség a nyugdíjbiztosítás. Lényegében hasonló a nyugdíjpénztárhoz: pénzt fizethetünk be, ami után az állam 20 százalékos (maximum 130 ezer forintos) adókedvezményt utal vissza a megtakarítási számlára. A pénz szintén választható portfóliókba kerül, és szintén örökölhető. Ha nyugdíjszolgáltatás nélkül vagy előtte feltörjük a megtakarítást az adókedvezményt 120 százalékos értéken vissza kell fizetni, egyéb esetben kamatadó, egészségügyi hozzájárulás és örökösödési illetékmentes a szolgáltatás.

A nyugdíjbiztosítások hátránya a nyugdíjpénztárakhoz képest, hogy – Holtzer Péter számításai szerint – a költségeik jóval nagyobbak, 40 éves távlatban átlagosan 2,75 százalék a teljes költség mutatójuk (rövidebb távon ennél is magasabb). Ezzel a költséggel 30-40 éves távon az sem elég, ha 15 százalékot tesz félre a jövedelméből, a megtakarítása csak az utolsó bére 30 százalékát fogja biztosítani (a nyugdíjpénztárak költségével elért 40 százalék közeli érték helyett).

Bonyolultabb megoldások

Az önkéntes nyugdíjpénztár és a nyugdíjbiztosítás mellett két további megtakarítási lehetőség a Tartós Befektetési Számla (TBSZ) és a Nyugdíj-előtakarékossági Számla (NYESZ). Ezek már bonyolultabb szakértelmet igénylő befektetési módok.

A TBSZ lényege, hogy adókedvezménnyel vagy adómentességgel gyarapíthatjuk a TBSZ-en félretett pénzünket. A megtakarítás örökölhető. Kétféle számlát nyithatunk: olyat, amin forintbetétet helyezhetünk el, és olyat, amin forintalapú értékpapírokat gyűjthetünk (pl. állampapírt vagy részvényt). A számlára csak a számlanyitás évében (ez a nulladik év) tehetünk megtakarítást (a minimum 25 ezer forint), utána csak a befektetéseink összetételét variálhatjuk.

A NYESZ pedig egy értékpapírszámla, amelyre forintot fizetgetünk be (tetszőleges időpontban), és ezzel befektetési alapok befektetési jegyeit, állampapírokat és részvényeket vehetünk. Az értékpapírok miatt érteni is kell hozzá (és tisztában kell lenni, mennyit bukunk a különböző díjakkal, költségekkel), különben könnyen megeshet, hogy nem gyarapszik a megtakarításunk.

Vonzó állami támogatás jár hozzá: az évente befizetett összeg 20 százalékát, maximum 100 ezer forintot (a nyugdíjkorhatárt 2020-ig elérőknek maximum 130 ezer forintot) visszakapunk a befizetett személyi jövedelemadónkból (az adóhatóság a NYESZ-re utalja vissza). A támogatás nem zárja ki, hogy igénybe vegyük az önkéntes nyugdíjpénztári megtakarítás mellé járó állami támogatást.

Viszont a megtakarításhoz minimum 10 év után, vagy a nyugdíjkorhatár elérésekor, illetve nyugdíjba vonuláskor férhetünk hozzá kamat- és árfolyamnyereség-adó mentesen. Ha korábban vesszük ki a pénzt, akkor 16 százalékos személyi jövedelemadót és 27 százalékos egészségügyi hozzájárulást kell fizetnünk utána, illetve a kapott állami támogatást 120 százalékos értéken vissza kell fizetnünk.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Mit mutatnak a kutatási adatok? Kell aggódni a munkahelyek elvesztése miatt?

Változásokat jelentettek be a Demján Sándor Tőkeprogramhoz kapcsolódó Demján Sándor Tanácsadási Voucher Programban.

A cégértékelés egy bonyolult, összetett folyamat, vannak azonban széles körben elfogadott értékelési módszerek, amelyek erre alkalmazhatók.

Az együttműködés fontosságát hangsúlyozta Vlagyimir Putyin orosz és Donald Trump amerikai elnök is a pénteki alaszkai orosz-amerikai csúcs után tartott sajtótájékoztatón, ám részleteket egyikük sem árult el. Trump viszont már Vlagyimirnek hívja a „nagyszerű politikusnak” nevezett orosz vezetőt.

A szakemberek érdeklődve figyelték, miként viselkedik az amerikai és orosz elnök a tárgyalásuk előtt.