Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Megszűnik 2020-tól az egykor oly népszerű eva (egyszerűsített vállalkozói adó) adózási forma. Az evát elhagyó vállalkozók számára jó hír, hogy míg az eva a bankok többségénél nem számított hitelezhető jövedelemnek, addig a két legesélyesebb alternatíva, a kata és a kiva hitelezhető lakáshitel és személyi kölcsön esetében egyaránt. Rossz hír ugyanakkor, hogy egy most induló katás vállalkozásnak legalább 12 hónapot kell erre várni.

Megszűnik 2020-tól az egykor oly népszerű eva (egyszerűsített vállalkozói adó) adózási forma. Az evát elhagyó vállalkozók számára jó hír, hogy míg az eva a bankok többségénél nem számított hitelezhető jövedelemnek, addig a két legesélyesebb alternatíva, a kata és a kiva hitelezhető lakáshitel és személyi kölcsön esetében egyaránt. Rossz hír ugyanakkor, hogy egy most induló katás vállalkozásnak legalább 12 hónapot kell erre várni.

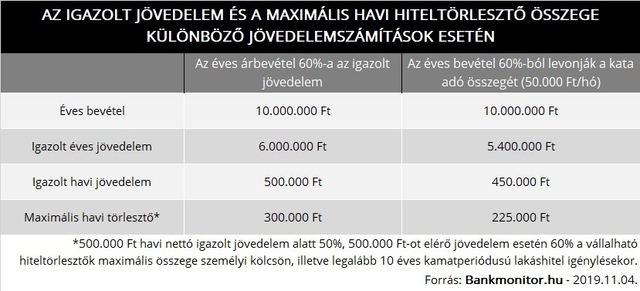

Bármelyik kisadónemet válasszák is az evások, a hitelképesség szempontjából mindenképp jól járnak. Ugyanis míg az evás jövedelmet a bankok többsége nem fogadta el igazolt jövedelemként lakáshitel, személyi kölcsön vagy éppen Babaváró hitel esetében, addig a kisvállalati adónál a kivett jövedelem, míg a katánál az éves bevétel 60 százaléka igazolt, vagyis hitelezhető jövedelemnek számít. (A JTM – jövedelemarányos törlesztőrészlet mutató – szabály szerint a bankok legfeljebb 50-60 százalékig terhelhetik az igazolt jövedelmet hiteltörlesztőkkel.)

További csavar, hogy a bankok a kata esetében a csökkentett értéket sem egyformán veszik figyelembe. Az alábbi lehetőségekkel találkozhatunk:

Jól látható tehát, hogy egy katás vállalkozónak nagyon nem mindegy, hogy melyik bankhoz fordul hitelért!

Bankonként eltérő az elvárt céges múlt

Nem kizárólag a katás bevétel jövedelemként történő elfogadásában vannak azonban különbségek, hanem a cég működésével kapcsolatban is eltérőek az elvárások.

Ebből a szempontból három különböző banki gyakorlatot látnak a Bankmonitor szakértői:

Az egyik gyakorlat az, hogy a lezárt tört év bevételei szerepelnek majd a NAV igazoláson (a bevétel 60 százaléka), és ezt osztják el 12-vel a havi nettó jövedelem megállapításakor, ami természetesen alacsony hitelezhetőséget jelent. (Például, ha egy katás vállalkozás 2018. október elsején indult, akkor a három havi bevételt osztják el 12-vel.) Néhány bank eljárása kedvezőbb az ügyfél szempontjából: ők a tört év bevételeit a tényleges hónapok számával osztják csak el.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

Már párszáz milliós hitelnagyság esetén is – akár több tízmillió forinttal – többe kerülhet cégünknek, ha csupán a kamatszint alapján döntünk.

Politikai vádiratot készített a Szuverenitásvédelmi Hivatal minden olyan közvélemény-kutató ellen, aki nem a kormány szája íze szerinti eredményeket tesz közzé a pártok támogatottságáról. Kérdés, kinek és miért állna érdekében, hogy saját hitelét rontva torzítson az adatokon?

A miniszterelnök amiatt panaszolta be az ukránokat, mert a Barátság egyik oroszországi elosztóállomását támadták.

A HVG tudósítója az oroszok által rakétával megsemmisített üzem mellől jelentkezett be.

Több építkezés, valamint NER-közeli vállalakozó is zöld jelzést kaphat az önkormányzattól.