Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Csökkentette nemrég a jegybanki alapkamatot a Magyar Nemzeti Bank, ami közvetve hatással van a személyi kölcsönök árazására is. A Bankmonitor.hu megvizsgálta, hogy miként változtak egy ugyanakkora hitel havi törlesztői, illetve mire kell nagyon odafigyelni, ha össze szeretnénk hasonlítani a bankok ajánlatait.

Június 23-án 0,75 százalékra csökkentette a jegybanki alapkamatot a Magyar Nemzeti Bank, a 0,15 százalékpontos vágás pedig a személyi kölcsönök THM (teljes hiteldíj-mutató) plafonját is érintette. Egy kormányrendelet szerint ugyanis március 19-től maximum 5,9 százalékos THM-mel adhattak személyi kölcsönt a bankok. Ám ez nem egy kőbe vésett érték, a rendelet azt mondja ki ugyanis, hogy a teljes hiteldíj-mutató nem haladhatja meg az aktuális jegybanki alapkamatot 5 százaléknál nagyobb mértékben.

Mivel a jegybanki alapkamat most csökkent, a bankoknak át kellett árazniuk hiteleiket, hiszen július 1-től a személyi kölcsönök THM-e nem lehet magasabb 5,75 százaléknál.

A jegybanki alapkamat közvetve a 2021 utáni hitelkamatokat is befolyásolja, ugyanis a személyi kölcsönök THM-e akkortól nem haladhatja meg az aktuális alapkamatot 24 százalékpontnál nagyobb mértékben, ami a mostani állás szerint 24,75 százalék. Ám ez aligha jelent majd érezhető változást, ugyanis a jelenlegi hitelek egyike sem éri el ezt a szintet. A 12 hazai bank termékeit összehasonlító Bankmonitor személyi kölcsön kalkulátor szerint a most igényelhető személyi hitelek THM-e a jövő évtől ugyanis 7,3 százalék és 21 százalék között van.

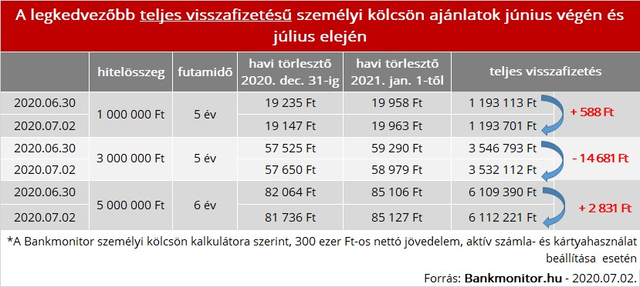

Sokan várták, hogy az alapkamat csökkenés miatt majd olcsóbbak lesznek a hitelek, ám a Bankmonitor kalkulátorának számításai szerint egyáltalán nem olyan egyszerű a helyzet, ugyanis több szempont szerint is lehet rangsorolni az elérhető ajánlatokat, az eredmény pedig ezek alapján nagyon más lehet.

Bár kecsegtetőnek tűnik az induló, 2020-ra érvényes törlesztőket összevetni, mégsem ez a legjobb megoldás, hiszen ha most veszünk fel például 5 évre személyi hitelt, akkor ebből mindössze 6 hónap esik az idei évre, míg 54 hónapra a magasabb törlesztő vonatkozik majd. Ezért fordulhat elő, hogy egy hitelnek bár kedvezőbb az induló törlesztője, összességében mégis többet kell rá visszafizetni, mint egy magasabb törlesztővel indulóra.

Ráadásul, míg 2020-ban a hitelek kamatai és törlesztői között alig van különbség – hiszen mindenki igyekszik igazodni az alapkamat +5 százalékos felső határhoz – 2021-től már jelentős eltéréseket láthatunk. A Bankmonitor hitelkalkulátora szerint egy 3 millió forintos, 5 évre felvett hitelnél a legjobb és a legdrágább havi törlesztő között például már 16 ezer forint a különbség, ami teljes visszafizetésben több mint 800 ezer forintot jelent.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

Már párszáz milliós hitelnagyság esetén is – akár több tízmillió forinttal – többe kerülhet cégünknek, ha csupán a kamatszint alapján döntünk.

Interjúnkban szóba került a Négy esküvő és egy temetés és az Idétlen időkig is. És kiderült, melyik romantikus alakításáról áradozott a lánya, Margaret Qualley.

Ezek után bármi megtörténhet, mondta egy munkácsi férfi a HVG-nek.

Karol Nawrocki a szélerőművek telepítésének ügyében volt hajthatatlan.

A Kossuth-díjas színművész szívét is megműtötték.