Vámháború: Hol tartunk most? Mire kell készülniük a vállalatoknak?

Az Amerikai Egyesült Államok és az Európai Unió között július 27-én megállapodás született egy átfogó vámegyezményről.

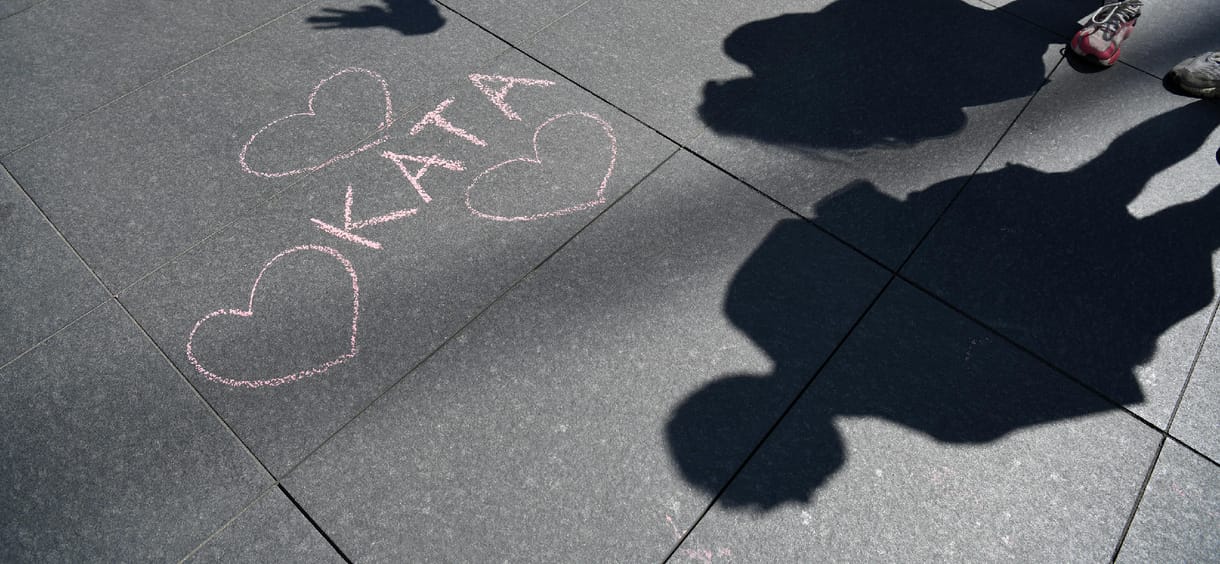

Számtalan kérdés, téma merült fel a katásokban most, hogy a kormány megszünteti eddig ismert formájában az egyik legegyszerűbb adózási formát. Ezeket gyűjtöttük össze, és szakértők segítségével próbálunk eligazodni az útvesztőben.

Gyors válaszunk: igen, lehetséges nyugtát adni számla helyett. Kicsit bővebb válaszunk viszont az, hogy bár lehet nyugtát adni, de nem mindenkinek és nem mindig. Nyugtát számla helyett csak akkor lehet adni, ha magánszemélynek adunk el terméket vagy nyújtunk szolgáltatást. Itt is vannak azonban megkötések: a vásárlónak a teljes vételárat kell kifizetni (vagyis nincs részletfizetés), és csak bruttó 900 ezer forint alatt lehetséges a nyugta, efelett számlát kell adni. Cégeknek és vállalkozásoknak azért nem elég a nyugta, mert nekik névre, címre és adószámra szóló, pontos számlát kell adnia az eladónak.

Háromféle nyugtát lehet kiállítani ma Magyarországon: gépit, elektronikusat, vagy kézit.

Gépi nyugtát akkor kell kiállítani, ha az a tevékenység, amit végzünk, pénztárgépköteles (ezeket a tevékenységeket a 48/2013 (XI. 15.) NGM rendelet 1. melléklete sorolja fel), ebbe a kategóriába tartozik minden kiskereskedelmi, vendéglátóipari, illetve kölcsönzős tevékenység, a szálláshelyszolgáltatás, vagy az autószerelés is. Vagyis: ezekről a tevékenységekről kizárólag online, a NAV-hoz bekötött pénztárgépekből lehet nyugtát kiadni. Ez a rendelet viszont nem vonatkozik sem a fodrászokra, sem a kozmetikusokra.

Kézi nyugtát akár sima nyugtatömbös kivitelben, akár géppel is elő lehet állítani. Viszont fontos: ezt mindenképpen oda kell adni – értelemszerűen papír alapon – a vevőnek, az eladónak pedig ugyanígy papír formában kell utána tárolnia is. (Ezekre a kézi nyugtákra még mindig nem lát rá a NAV.)

Mindhárom fajta közül viszont talán az e-nyugta a legegyszerűbb, ezt is lehet minden olyan esetben adni a vevőnek, amiben a gépit, vagy a kézit is. A probléma csak annyi, hogy ezeket elektronikusan kell tárolni és elküldeni is a vevőnek – vagyis ha e-nyugtát akarunk adni, muszáj elkérnünk a vásárlótól az e-mail-címét ahhoz, hogy el is tudjuk neki küldeni.

A 12 millió forintos kereten belül bármennyit, de van egy súlyos buktató: szeptember elsején lép életbe az új katatörvény, amikor a jelenlegi adózási szabályrendszer jelentősen átalakul, vagyis amit utána számlázunk ki, azt csak az új szabályok szerint tehetjük, például nem lehet számlát kibocsátani nem magánszemélynek. Az viszont könnyítés, hogy az összegeknek nem kell szeptember elsejéig befolynia, a lényeg az, hogy a számla legyen meg róla.

Augusztus 31.: aznap éjjel minden jelenlegi, a régi katás rendszerben adózó megszűnik katásnak lenni, így azok is, akik vállalkozásukat szüneteltetik, vagy éppen pont katásként akarják folytatni tevékenységüket. Augusztus 31. azért is számít kiemelten fontos dátumnak, mert eddig kell nyilatkoznia mindenkinek, hogy milyen adózási formában folytatja tevékenységét.

Szeptember 25.: Az sem lesz automatikusan „újkatás”, aki amúgy maradna a rendszerben: szeptember 25-ig kell jeleznünk, ha az új katában szeretnénk adózni – ha ezt valaki nem teszi meg, nem fog automatikusan bekerülni az új katások közé.

Szeptember 30.: Minden régi katásnak harminc napja van arra augusztus 31. után, hogy leadja katás záróbevallását (22KATA), ha volt bármi bevétele 2022-ben. Szeptember 30. is duplán fontos dátum: aki augusztus 31-ig katás volt és a bevételen átlépte a 12 millió forintot, annak negyven százalékos adót kell kifizetnie – szintén szeptember harmincadikáig.

Igen. Bár több adót kell fizetni, de két nagy előnye van az átalányadózásnak a katához képest: így az adóra már igénybe lehet venni az adóalap-kedvezményeket (például a családi adókedvezményt), valamint egészségpénztári/nyugdíjpénztári visszatérítést is az szja-bevallásnál.

Az átalányadózás lényege az, hogy a költségek tételes elszámolása helyett tevékenységtől függően alkalmazható egy kulcs, amivel csökkenthető a bevétel összege, a fennmaradó rész (vagyis az adóköteles jövedelem) után azonban az általános szabályok szerint kell adózni (vagyis 15 százalékos szja-t, 18,5 százalékos tb-járulékot és a 13 százalékos szociális hozzájárulást kell megfizetni) – írta az Adózóna.

Az átalányadónál három kulcs van: a negyven- és a nyolcvanszázalékos esetében a bevétel éves felső határa a minimálbér tízszerese (2022-ben ez 24 millió forint), a kilencvenszázalékosnál pedig a minimálbér ötvenszerese (vagyis 120 millió forint).

2022-től van azonban egy adómentes rész is: a negyvenszázalékos költséghányadnál ez a jövedelemhatár az éves minimálbér fele (1,2 millió forint), ami valójában kétmillió forintos bevételt jelent. A nyolcvanszázalékos átalánynál az adómentes bevételi határ a havi minimálbér harmincszorosa (hatmillió forint), a kilencvenszázalékos átalánynál pedig a hatvanszorosa (12 millió forint).

A három kulcs a számlázott tevékenységtől függ: a negyvenszázalékos költségátalány helyett a nyolcvanszázalékos kulcsot alkalmazhatják a taxisok, fodrászok, a javítási szolgáltatást nyújtók, vagy az építőiparban, a mezőgazdaságban, a feldolgozóiparban, illetve a vendéglátóiparban dolgozók. A nyolcvanszázalékos költséghányadot akkor lehet választani, ha a vállalkozó jövedelme csak az alkalmazható tevékenységekből származik. A kilencven százalékos verziót pedig kereskedelmi tevékenységet végzők, illetve őstermelők alkalmazhatják. (A költséghányadokhoz rendelt tevékenységek listáját az Szja-törvény 53. §-e tartalmazza.)

Fontos, hogy a magasabb költséghányadokat csak azok alkalmazhatják, akiknek a bevétel csak ilyen tevékenységekből származik, arányosítani vagy a legnagyobb bevételt termelő tevékenységhez kötni nem lehet. Vagyis ha valaki egyszerre szerez bevétel mondjuk tanításból (40%) és autószerelésből (80%), az csak a 40 százalékos költséghányaddal állapíthatja meg az adóalapnak számító jövedelmét.

Nem, az adómentes értékhatárok esetében alkalmazható az egész éves szint. A bevételi határnál viszont arányosítani kell, vagyis ha valaki szeptember 1-jétől átalányadózik, akkor az éves szint egyharmadával számolhat (ez 8, illetve 40 millió forintot jelent.)

Igen, természetesen annak felső határáig, ami jelenleg évi 12 millió forint. Ezt is arányosítani kell azonban, tehát szeptembertől összesen 4 millió forintos az AAM keret az adózók számára.

Nem, az új kata csak a főállású egyéni vállalkozók számára választható adónem. Tehát ha valaki a vállalkozása mellett legalább 36 órában alkalmazásban áll, nyugdíjas, külföldön biztosított, rokkantsági, rehabilitációs ellátásban részesül, más, társas vállalkozásban közreműködő, nevelőszülői foglalkoztatási jogviszonyban áll, esetleg nappali tagozatos diák, az nem katázhat a jövőben.

Már igen. Múlt heti cikkünkben azt írtuk, hogy a katás bt-k beltagjai nem kezdhetnek egyéni vállalkozásba, ez azonban mára változott: a kormány hozzányúlt a sebtiben elfogadott katatörvényhez és alakított rajta, így pedig már a végelszámolás bejelentésének napjától lehet egyéni vállalkozást indítani (ez, ellentétben a cégalapítással, egyszerű regisztráció). Ez azért jelentett komoly problémát, mert előállhatott volna az a szituáció, hogy az éppen törlés alatt álló katás bt-k beltagjainak akár hónapokon keresztül nincs egyáltalán bevételük.

Tisztázzuk: igen, a végelszámolása alatt a cég jogosult ugyan gazdasági tevékenységet folytatni (vagyis működni), így számlát kiállíthat. Azonban egy fórumokon terjedő tévhitet szeretnénk eloszlatni: ez nem a normál működés időszaka. Ez az időszak valójában arra szolgál (optimális esetben legalábbis arra kellene, hogy szolgáljon), hogy a cég behajtsa követeléseit, illetve kiegyenlítse a vele szemben fennállókat.

Igen, a végelszámolás indulása előtt egy nappal a cég kataalanyisága megszűnik, a cég pedig automatikusan visszatér a társasági adóról és az osztalékadóról szóló törvények hatálya alá. Az Adózóna a HVG-nek korábban azt írta, a végelszámolás bejelentése után azért kell visszamennie a bt-knek a társasági adó alá, mert katásként nem tud végelszámolni, mivel nem is tartozik a számviteli törvény hatálya alá, vagyis nem tud záró beszámolót, vagyonleltár és vagyonfelosztási javaslatot készíteni, mivel ezt katásként nem, csak a társasági adó alanyaként tudja megtenni.

Ha valaki katás bt ügyvezetőjeként az egyszerűsített végelszámolást választja, annak annyiban van egyszerűbb dolga azoknál, akik a „normál" menetet választják, hogy ehhez valóban nem kell sem könyvvizsgáló, sem pedig ügyvéd, az egyszerűsített végelszámolás kezdőnapját elég az ügyvezetőnek jeleznie a NAV felé – írja az Adózóna. A megszorítás a „normál” végelszámoláshoz képest annyi, hogy ezt 150 napon belül be kell fejezni, vagyis 150 napja van arra a katás bt-nek, hogy a végelszámolási időszakot lezárja (vagyis meg kell határozni az egyszerűsített végelszámolás záródátumát is), az azzal kapcsolatos beszámolót, vagyonfelosztási javaslatot és taggyűlési határozatot közzétegye, valamint mindezt a cégbíróság felé elküldje.

Nagyon fontos viszont, hogy a kataalanyiság utolsó napjára egy sor dokumentummal kell készülni: szükség van a tevékenységet lezáró mérlegre és záróleltárra is.

Kezdésnek a speciális, tevékenységet lezáró bevallásokat kell leadni (ezek sorát az Adózás rendjéről szóló 2017. évi CL. törvény 49. § (4) bekezdés, 53. § (1) bekezdése taglalja részletesen).

Fontos az iparűzésiadó-bevallást leadni, erre harminc napja van a katás bt ügyvezetőjének. Ha valaki viszont az iparűzésiadó-alap megállapításánál a tételes adóalap-megállapítást választotta, akkor nem kell ezt a bevallást leadnia. Ezeket a bevallásokat a végelszámolás első napjától kezdve harminc napja van leadnia a katás bt-nek.

Ha valaki az egyszerűsített végelszámolást választotta, akkor a végelszámolás végén le kell adnia a végelszámolás befejezéséről, valamint a bevallások elfogadásáról szóló dokumentumot is, sőt még készítenie kell egy vagyonfelosztási javaslatot is. (Ezeket a dokumentumokat a magyarorszag.hu-n lehet elérni a Vállalkozás – Cégek működtetése – Egyszerűsített végelszámolás füleket végigkattintva.

Van még további kérdése? Küldje el az ugyelet@hvg.hu címre!

Az Amerikai Egyesült Államok és az Európai Unió között július 27-én megállapodás született egy átfogó vámegyezményről.

Összefoglaló a kedvezményes konstrukciók feltételeiről: mire, milyen feltételekkel lehet igényelni ilyen forrást?

A képzések támogatása segíti az alkalmazkodóképességet és termelékenység javítását - a vállalkozások széles köre számára érhető el ehhez pályázati forrás.

Az üzlet értéke mellett az adásvétel adózási következményeit is érdemes számba venni, legyenek a szereplők cégek vagy akár magánszemélyek.

Az Onet és Bloomberg úgy tudja, elismernék az orosz területi nyereségeket.

Komoly változásokat hozhat az Otthon Start program szeptemberi indulása a lakáshitelek piacán.

A kabinet szerint kiemelt nemzetgazdasági érdek fűződik a dunakeszi járműgyártás fenntartásához.