Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Eva vagy kata, melyik legyen? - egy kérdés, ami nem a párválasztásra, hanem adónemekre vonatkozik. A kormány az egyéni vállalkozóknak és a mikrovállalkozásoknak szeretné megkönnyíteni az életét. Mivel az érintetteknek december 20-ig kell bejelenteniük, hogy átlépnek-e egy másik adózói körbe, a hvg.hu megnézte, kinek érheti meg.

"Már több mint tíz éve tanítok angolt egyéni vállalkozóként. Mostanában 200 ezret számlázok havonta a megtartott óráim után, amiből lejön 60 ezer a tb-re, plusz a 37 százalékos eva. Alig marad zsebben valami. Éves adóbevalló vagyok, a könyvelőm tanácsára a végén már nem is vallottam be az összes számlát, bízva abban, hogy ilyen kis összegeknek nem mennek utána. Most, hogy jön a kata, a könyvelőm szólt, hogy váltsak, ne kelljen adót csalni. 50 ezer forinttal minden kötelezettségemet letudhatom" - mondta a hvg.hu-nak egy harmincas angoltanárnő. A kisadózók tételes adójával (kata), melyet január elsejétől vezetnek be, jóval 100 ezer forint felett maradhat havi jövedelme. A kata úgy tűnik, hogy nem csak női névként lesz népszerű.

A Nemzetgazdasági Minisztérium (NGM) számításai szerint mintegy félmillióan választhatják 2014-ig a jövőre startoló katát és a kisvállalati adót (kiva). A katát sokan az egyszerűsített vállalkozói adó (eva) alternatívájaként látják, mivel egy viszonylag nagyobb bevételi összegig alacsony összegű adót kell befizetni. A helyzet ugyanakkor nem ennyire egyértelmű, több esetben megérheti evában maradni.

Az eváról röviden

Az eva szerinti adózást egyéni vállalkozók, egyéni cégek, korlátolt felelősségű társaságok, ügyvédi irodák és betéti társaságok választhatják. A bejelentkezés feltétele annyiban módosult idén, hogy a bevételi értékhatár 25 millióról 30 millió forintra emelkedett. Akkor lehet bejelentkezni az eva törvény hatálya alá, ha legfeljebb ennyi volt az árbevétel a 2011. évben, s ha ezt az adóévben sem lépte túl az adózó, valamint várhatóan 2013-ban sem fogja.

További változás volt a korábbi rendszerhez képest, hogy az eva kulcsa 30 százalékról 37 százalékra emelkedett 2012-ben. Emiatt érdemes volt felülvizsgálni a korábbi evásoknak, hogy jó-e nekik maradni vagy sem. Számítások szerint 17 százalékos költségarány alatt még továbbra is jó döntés lehet evázni.

A vállalkozók zsebében a 2011 évi 87,5 százalék helyett idén csak 80,01 százalék marad a nettó bevételből. Ebből kell kifizetni az egészségügyi járulékot, legalább a minimálbér másfélszerese után (139,5 ezer forint után) az iparűzési adót és a felmerülő költségeket.

A kata dióhéjban

Az egyéni vállalkozókra és a mikrovállalkozásokra szabott kata lényege, hogy a vállalkozások évi 6 millió forint árbevételig bejelentett főállású kisadózónál havi 50 ezer, főállásúnak nem minősülők esetén - pl. nyugdíjas munkavállalóknál - havi 25 ezer forint tételes adót fizetnek jövőre. (A tételes adó fedezi az szja-t, vállakozói szja-t, az osztalékadót, átalányadót, társasági adót, járulékokat, egészségügyi hozzájárulást, szociális hozzájárulási adót és egészségügyi hozzájárulást, valamint a szakképzési hozzájárulást is). A 6 millió forint feletti bevétel 40 százalékát kell adóként befizetni. Ez a bevétel áfa nélkül értendő, hiszen a kisadózói kör alanyi adómentes.

A módosító indítványok nyomán a törvény most úgy szabályoz, hogy a katás vállalkozás által kibocsátott számlát a megrendelő (vevő) elszámolhatja. A szabály szerint ha a kisadózó ugyanazon adóalanynak éven belül 1 millió forintot meghaladó összegben bocsát ki számlát, akkor mind a kisadózó, mind az üzleti partner adatszolgáltatásra lesz köteles, így kissé növekszik az adminisztrációs teher. További garanciális szabályként a későbbiekben a kisadózónak kell ilyenkor bizonyítania, hogy esetében nem színlelt munkaviszonyról van szó.

A kata hatálya alá bármikor szabadon be lehet jelentkezni az év folyamán, a vállalkozás a bejelentkezés utáni hó első napjától adóalany; az új cégek viszont azonnal bejelentkezhetnek.

Kinek éri meg eváról katára váltani?

Az utóbbi hetekben rengeteg szakértői elemzés látott napvilágot arra vonatkozólag, hogy kinek is éri meg eváról katára váltani, többféle vélemény is elhangzott, mikor éri meg 2013-ban már a másik adófajtába átmenni. A váltás ugyanakkor a legtöbb esetben nem feltétlenül egyértelmű.

Az hvg.hu által megkérdezett adószakértő szerint önfoglalkoztató egyéni vállalkozóként vagy bt.-ként érdemes elgondolkodni a katába történő belépésen. Fekete Zoltán Titusz, az RSM DTM adómenedzsere szerint Bt.-ként ugyanakkor arra figyelni kell, hogy a bt.-ben nem csak a beltagot lehet a kata hatálya alá rendelni. Ha a beltag lesz katás - vagyis nincs munkaviszonyban -, akkor a kültagot viszont be kell jelenteni, mivel jelezni kell a hatóság felé, hogy a bt másik tagja katás vállalkozásban vesz részt. Ugyanakkor ha a kültagot bejelentik, akkor már számolni kell annak adóvonzatával is, így érdemes megfontolni, hogy mihez kezdjen egy bt a kültaggal.

Az alábbiakban pontokba szedtük, hogy mikor is éri meg eváról katára váltani. A főbb szempontok:

A katát elsősorban a szellemi munkát végző mikrovállalkozásoknak - ahol egy személy végez részt a tevékenységben - érdemes igazán választaniuk, mivel döntően ők illenek bele ebbe a kategóriában, számukra nyújthat kisebb terhet a kata. Gyakorlatilag az önfoglalkoztató "kényszervállalkozók" azok, akiknek ez igazán vonzó lehet - emelte ki az RSM DTM adószakértője. Emellett pedig azok a kisvállalkozások is elgondolkodhatnak a katába történő átlépésen, akik megfelelnek a fenti kritériumoknak, de több telephelyük van. Az RSM DTM adótanácsadó cég egy kalkulátort is üzemeltet, mellyel ki lehet számolni, hogy melyik adózási formában lesz érdemes maradnunk jövőre.

A kata esetében ugyanakkor az adminisztráció során egy kisebb buktató is van. A BDO Magyarország könyvvizsgáló és tanácsadócég szerint november közepi elemzésében ugyanakkor rámutatott, hogy nem segítik az adórendszer átláthatóságát az új kisvállalkozási adók, mivel a kisvállalati adó (kiva) és a kata egy sor újszerű eljárást tesz kötelezővé. A kata esetében a kisadózói státust is fel kell tüntetni a számlán, a számlabefogadónak pedig szintén adatszolgáltatási kötelezettsége keletkezik a katás számlák tekintetében, amire a könyvelési rendszert szintén alkalmassá kell tenni.

Nyelvtanár vagy netalán fodrász? Megéri katázni

Úgy tűnik, hogy a kata népszerű lesz a szellemi szabadfoglalkozásúak körében, így példánkban a már említett egyéni vállalkozóként dolgozó magánnyelvtanár havi bruttó 200 ezres bevételét vesszük alapul a részletes számításnál. Az éves árbevétel esetében így 2,4 millió forint. Ebből lejön 600 ezer forint tételes adóként, iparűzési adóként pedig - az iparűzési adó számításánal az árbevétel 80 százalékát vesszük adóalapnak - 38 400 forint lehet maximum az éves összeg. Így havonta 53 200 forint lesz a levonandó összeg alaphangon, míg az eva esetében ez ekkora bevételnél körülbelül 140 ezres befizetést jelent (adó, járulékok, iparűzési adó).

Mint a fenti példa is mutatja, ekkora bevételből sok adózó az evás rendszer esetében legálisan nem tud megélni, hiszen összesen körülbelül 114 ezer forintjuk maradna havonta - mivel az áfás bevételből (254 ezer Ft) vonjuk le a 140 ezres befizetést -, így trükközésre kényszerülnek. Nem csoda, hogy elég gyakran vesztik el az ilyen vállalkozók a számlatömbjüket, vagy egyszerűen csak bíznak abban, hogy ilyen kis bevételnél nem zargatja őket az adóhivatal. A kata elvben segíthet ezeknek a munkavállalóknak a "kifehérítésében", mivel most ők döntően féllegálisan tevékenykednek, így megérheti nekik beszállni az új adófajtába. Ugyanakkor inkább a 6 milliós bevételi határ közelében érheti meg igazán a katát választani, mivel hiába növekszik a kisvállalkozás árbevétele, marad a havi 50 ezres tételes adó megfizetési kötelezettség, így minél alacsonyabb az adóalap, annál nagyobb arányban kell befizetni a tételes adót.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

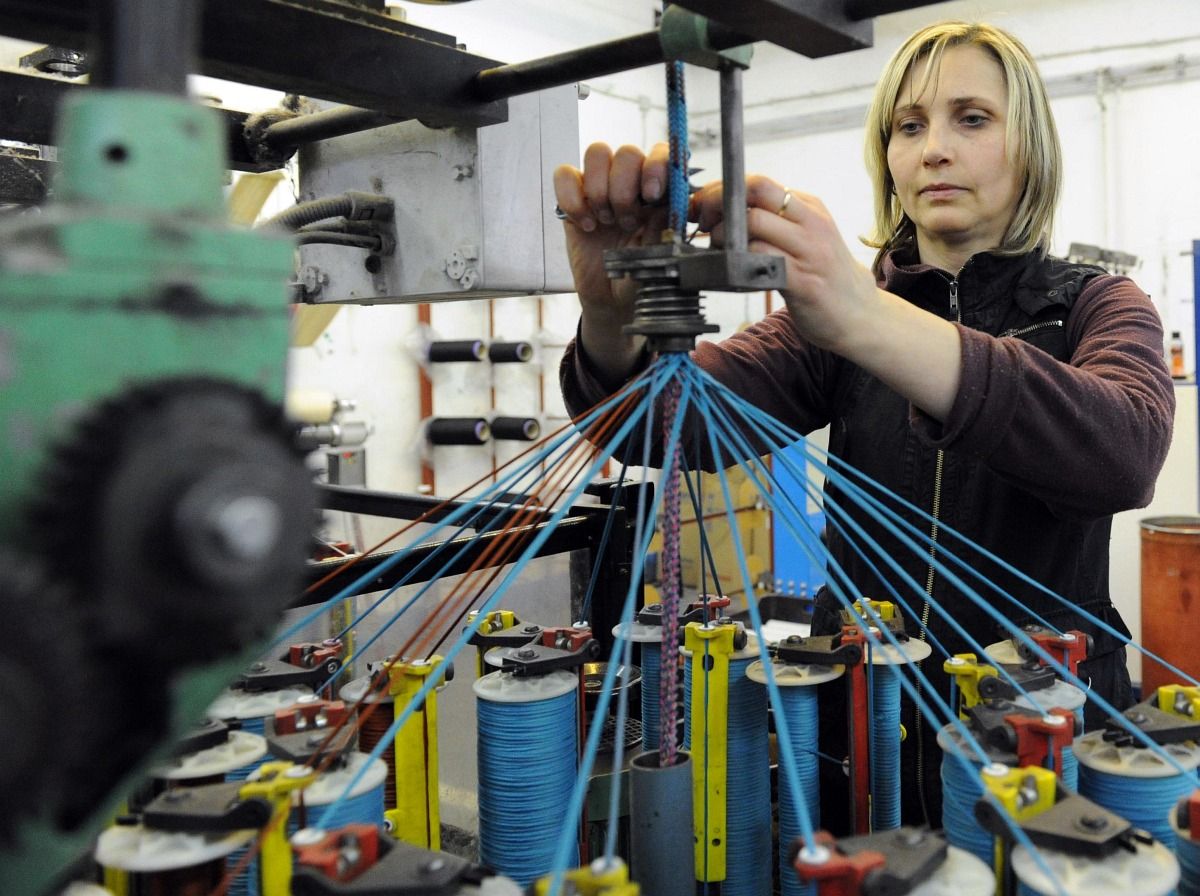

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

Már párszáz milliós hitelnagyság esetén is – akár több tízmillió forinttal – többe kerülhet cégünknek, ha csupán a kamatszint alapján döntünk.

Interjúnkban szóba került a Négy esküvő és egy temetés és az Idétlen időkig is. És kiderült, melyik romantikus alakításáról áradozott a lánya, Margaret Qualley.

Ezek után bármi megtörténhet, mondta egy munkácsi férfi a HVG-nek.

Karol Nawrocki a szélerőművek telepítésének ügyében volt hajthatatlan.