EUDR: szinte mindenkit érint, mégis csak kevesen készültek fel rá

A nagyvállalatoknak ez év végétől, a kis- és középvállalkozásoknak 2026 júliusától kell eleget tenniük az előírásoknak.

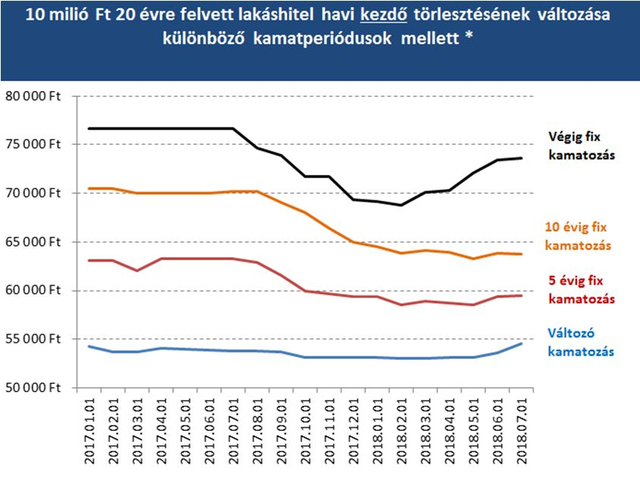

Az elmúlt másfél hónapban komolyabb sajtóvisszhangot kapott, hogy drágulnak a lakáshitelek. Kevés szó esett azonban arról, hogy konkrétan mennyivel lett drágább a törlesztés. A változó kamatozású konstrukciók, vagy a fix kamatozásúak drágultak nagyobb mértékben? És egyáltalán: most már drágák lettek a lakáshitelek?

A Bankmonitor teljes banki adatbázisa alapján azt vizsgálta meg, hogy egy

hogyan változott a bankok kínálatában.

A vizsgálat abból a feltételezésből indult ki, hogy ha valaki élete nagy döntéseként lakáshitelt vesz fel, akkor jól fog választani. Így a Bankmonitor elemzése a három legjobb bank ajánlatának változását vizsgálta.

Az eredményeket az alábbi grafikon mutatja. A legnagyobb mértékben a végig fix kamatozású hitelek drágultak; aki ma vesz fel ilyen hitelt, a havi törlesztőrészlete közel 5000 Ft-tal lesz magasabb (73 600 Ft a korábbi 68 800 Ft-tal szemben), mint év elején volt. A második legnagyobb drágulás kissé meglepő módon a változó kamatozású konstrukcióknál következett be, ahol 1500 Ft-os drágulás tapasztalható. 1000 Ft alatt maradt az év elejéhez viszonyítva a drágulás mértéke az 5 és 10 éves kamatrögzítéssel rendelkező hiteleknél.

Jogosan merül fel a kérdés: drágák lettek a lakáshitelek? Távolról sem. Nem történt más, mint hogy több mint 6 év kamatcsökkenési trendje megfordult, és bekövetkezett egy kisebb emelkedés. 10 évre rögzített kamatozású hitel még ma is elérhető 4,7%-os THM mellett. Ha ezt a THM-et a várható 3%-os inflációhoz hasonlítjuk, akkor látható, hogy mindössze 1,7% a hitel „valós” költsége az adós számára, ami leginkább a fejlett országokra jellemző.

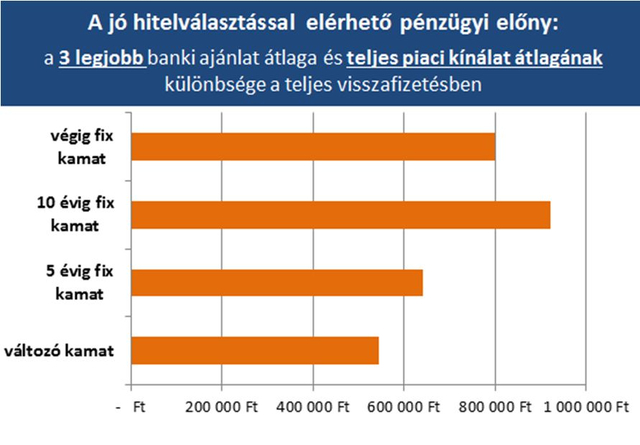

A jó hitelválasztás hatása: 550–920 ezer Ft pénzügyi előny

Bár ma lényegesen tudatosabb a lakosság a hitelfelvételben, mint 10 évvel ezelőtt volt, még mindig nem jellemző, hogy alaposan átvizsgálnák a teljes bankpiacot. Nagyon kevesen tudják, hogy hatalmas különbség lehet a jó és az átlagos termék kiválasztása között is. Az alábbi grafikonon az látható, hogy az eltérő kamatfixálások mellett mekkora különbség van a hitel teljes visszafizetésében.

A különbség számszerűsítésénél a 3 legjobb banki ajánlat átlagát vetettük össze a bankpiac egészének átlagával. Az eredmény: 550–920 ezer Ft-nyi különbség a teljes visszafizetésben. Azaz a felvett hitelre vetítve közel 10%-os differencia is jelentkezhet. A legjobb és a legrosszabb ajánlat között pedig ennél még nagyobb a különbség.

Az biztos, hogy a világgazdaságot egy fokozatosan emelkedő kamattrend jellemzi. Ez alól nem bújhat ki feltételezhetően Magyarország sem, így normál esetben lassan emelkedő kamatokra lehet számítani (rosszabb esetben – és ehhez még csak válság sem szükséges – egy jelentősebb 1–1,5%pontos hirtelen kamatnövekedés is bekövetkezhet).

Ezét, aki teheti

Nézze meg az alábbi lakáshitel-kalkulátort, hogy megtalálja az elképzeléseihez illő lakáshitelt!

A nagyvállalatoknak ez év végétől, a kis- és középvállalkozásoknak 2026 júliusától kell eleget tenniük az előírásoknak.

Mit tartalmaz az ajánlás? Mely cégekre vonatkozik? Hogyan védi a vállalkozásokat?

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Elindult a Gigabit Magyarország program. Változtak a Nemzeti Bajnokok – Zöld és digitális átállást célzó egyműveletes kombinált Hitelprogram feltételei.

Átvette a főváros rendőrsége fölött az ellenőrzést, és a washingtoni Nemzeti Gárda katonáit küldte az utcára Donald Trump, akinek mindezt lehetővé teszik a törvények. És az is igaz, hogy Washingtonban súlyos probléma a bűnözés, a lépés mégis az elnöki erőfitogtatás újabb példája.

Mekkora felelősség nyomja a sportvezetők és a szülők vállát? Szakértőket kérdeztünk a témában.

Az orosz területek sérthetetlenségéről az alkotmány rendelkezik, ezért nincs miről beszélni.

Szijjártó Péter felháborodott.

A tűz átterjedt az egyik épület homlokzatára is.