Kiberbiztonság: Meddig kell elkészülnie a kötelező auditnak?

A kiberbiztonsági követelmények teljesítése érdekében további fél év felkészülési időt kaptak az érintett szervezetek.

A jegybank Monetáris Tanácsa kivárásra játszik, nem lépett semmit.

Nem változtatott az alapkamaton a jegybank Monetáris Tanácsa június 25-e, keddi ülésén, és a többi kamatkondícióhoz sem nyúlt.

A kamatdöntés előtt az volt az elemzői konszenzus, hogy a Monetáris Tanács nem nyúl a 0,9 százalékos alapkamathoz, esetleg a nem konvencionális eszközökön hangolhat. A jegybank inflációs célja a 3 százalékos sáv, ezt az infláció már elérte, azonban nem lépett ki belőle, a 4 százalékos határon túlra. Az infláció a következő hónapokban várhatóan mérséklődni fog, így a Monetáris Tanács számára opció volt a kivárásra játszás.

Vannak azonban olyan tényezők, amik egyre inkább lépéskényszerbe hozzák a jegybankot. A megelőző héten az MNB egy devizaswap-tenderrel 150 milliárd forinttal javította a bankrendszer likviditását, erre azért volt szükség, mert hatalmas érdeklődés mutatkozott a kormány által bevezetett, kedvező kamatozású szuperállampapírra, a Magyar Állampapír Pluszra. "A lakosság a Magyar Állampapír Plusz vásárlását jelentős mértékben korábban kibocsátott lakossági állampapírok visszaváltásával finanszírozta. Az állampapírok nagy része ugyanakkor nem a Magyar Államkincstár hálózatában, hanem a bankokon keresztül került visszaváltásra. Ez a folyamat a bankok mérlegében lévő lakossági állampapír-állomány felduzzadásához, ezzel együtt pedig a bankközi likviditás szűküléséhez vezetett" - írta közleményében az MNB.

Ráadásul közeledik a 2020-as év, és azzal a 2020-as központi költségvetés életbe lépése, amit a kormány 2,7 százalékos inflációval tervezett (aminél jelenleg jóval magasabb a szintje). Ugyan az MNB-nek nem dolga a büdzséhez igazítani az inflációt, Matolcsy György jegybankelnök bevallottan feladatának tekinti a kormány gazdaságpolitikájának támogatását. Egyébként a költségvetésben a Pénzügyminisztérium már a jelenleginél magasabb, 1,1 százalékos alapkamattal számolt, vagyis Varga Mihályék szerint addigra lesz kamatemelés.

Amióta Matolcsy György 2013-ban MNB-elnök lett, még soha nem emelték meg az alapkamatot, utoljára még 2011 decemberében lépett így a Monetáris Tanács. Az akkori 7 százalékról fokozatosan rekordalacsony 0,9 százalékosra vitték le 2016 májusára az alapkamatot. Idén tavasszal az egyéb kamatkondíciókhoz már hozzányúlt a jegybank. A szakértők szerint az is csak idő kérdése, hogy mikor dönt az MNB az alapkamat emelése mellett

Az MNB gyakran hangsúlyozza – például amikor a forintárfolyamot kérik rajtuk számon -, hogy az alapkamat meghatározásánál egyetlen célt figyelnek: legyen az infláció 3 százalékos. Amikor pedig tavaly júniusban elérte az infláció ezt a határt, akkor annyit mondtak, a maginfláció, vagyis az egyszeri tételek kiszűrésével megadott szám még mindig nem tart 3 százaléknál. Most már ez az érv sem áll: a legutóbbi adatok szerint az infláció 3,9, a maginfláció 4 százalékos. Ebben egyébként nagy meglepetés nincs, a jegybank évek óta azt kommunikálta, hogy valamikor 2018 végén vagy 2019 közepén érhetünk el ide.

Ha az alapkamatot felemelik, akkor a kereskedelmi bankok csak drágábban tudnak majd hitelezni, így az embereknek jobban megérik megtakarítani. De ha magasabb a kamat, akkor a bankok is szívesebben tartják a pénzüket az MNB-nél. Mindkét lépés ugyanabba az irányba visz: kevesebb lesz a gazdaságban forgó pénz mennyisége, márpedig ha ez történik, akkor az infláció kevésbé szállhat el. Az sem mellékes, hogy ha magasabb az alapkamat, akkor a befektetők is szívesebben tartják forintban a pénzüket, mint más devizákban.

Bonyolult folyamatról van szó, nagyon leegyszerűsítve mégis azt mondhatjuk: ha emelik az alapkamatot, akkor az infláció lassul, a hitelek viszont drágulnak. Ha csökken az alapkamat, akkor egy inkább szabadjára engedik az inflációt, de a hitelek olcsóak maradnak. A feladat tehát úgy egyensúlyozni, hogy egyszerre tartsák kézben az inflációt és hagyják a hiteleket egy megfizethető szinten.

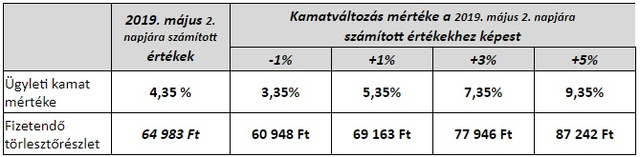

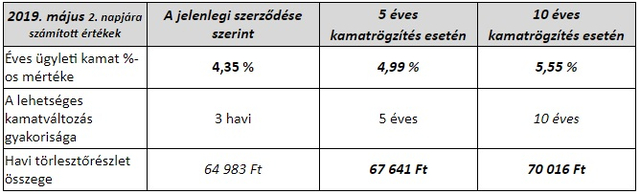

Arra, hogy a hitelezéssel ne legyen nagyon nagy baj, az MNB módszeresen próbálja felkészíteni az embereket. Egyrészt tavaly ősz óta sokkal szigorúbbak a lakáshitelezés szabályai, és ennek egyik részleteként több hitelt vehet fel az, aki hosszabb kamatperiódusú hitelt kér. Idén májusban pedig 129 ezer embernek küldött levelet a jegybank és a Magyar Bankszövetség, hogy váltsák fix kamatozásúra az eddig változó kamatozású jelzáloghitelüket. Egy mintalevélben konkrétan le is vezették, mit jelent ez: olyan szerződésmódosítást kínálnak, amellyel néhány ezer forinttal megnő a törlesztőrészlet, de cserébe az ügyfél biztos lehet abban, hogy 5 vagy 10 évig ezt a részletet kell fizetnie.

A kiberbiztonsági követelmények teljesítése érdekében további fél év felkészülési időt kaptak az érintett szervezetek.

Bővült azon fejlesztési lehetőségek köre, amelyekre a Demján Sándor Tőkeprogramban forrást igényelhetnek a vállalkozások.

Az öröklés előkészítése, a vagyon átruházása bonyolult, tudatosságot igénylő folyamat – különösen akkor, ha működő cég is van a javak között.

Az elektronikus aláírásoknak egyre nagyobb a szerepe, de a különböző típusok közötti különbségek nem mindig egyértelműek.