Vámháború: Hol tartunk most? Mire kell készülniük a vállalatoknak?

Az Amerikai Egyesült Államok és az Európai Unió között július 27-én megállapodás született egy átfogó vámegyezményről.

Már januártól több banknál is elérhetők a Minősített Fogyasztóbarát Személyi Kölcsönök. Az új minősítés az 500 ezer forint alatti hitelek esetében hozhatna nagy árváltozást, de ez még egyelőre várat magára.

Más finanszírozási lehetőségekhez képest általában nem kötött túl jó üzletet az, aki az utóbbi években kisebb összegű, nagyjából 500 ezer forint alatti személyi kölcsönt, a köznyelvben leginkább gyorskölcsönként emlegetett hitelt vett fel rövid futamidővel.

A többnyire váratlan helyzetek megoldására kínált hiteltípus legnagyobb előnye korábban az egyszerű, kezes és fedezet nélküli igényelhetőség, és ahogy a neve is mutatja, a gyorsaság volt. Ezért cserébe viszont az ügyfeleknek jóval nagyobb kamatterhet kellett fizetniük, mint egy magasabb összegű, elnyújtott futamidejű hitelnél, az egyéb díjakról nem is beszélve.

| Bár a magas kamatokat a közbeszéd nagy előszeretettel tudja be annak, hogy a bankok pont a leginkább bajba jutott ügyfeleken akarnak nagyot kaszálni, a valóság ezzel szemben az, hogy minél kisebb összeget veszünk fel, a banknak annál költségesebb, annál többe kerül a hitel kihelyezése, a visszafizetett összeghez mérten. |

De mit is jelent ez a “magas kamat” a gyorskölcsönök esetében? A Bank360.hu gyorskölcsön kalkulátora alapján láthatjuk, hogy 500 ezer forintot 24 hónapra nettó 250 000 forintos fizetéssel, jövedelemátutalás nélkül elvétve tudunk felvenni 20 százalékos éves ügyleti kamat alatt. Ezzel szemben egy nagyobb összegű, 2 millió forintos kölcsönt 72 hónapos futamidőre akár 8 százalékos ügyleti kamat alatt is találunk, de a legtöbb banknál sem haladja meg a 14 százalékot.

Már elérhetők a fogyasztóbarát személyi kölcsönök

A drága, kis összegű kölcsönök terén hozhat nagy átalakulást a Magyar Nemzeti Bank Minősített Fogyasztóbarát Személyi Hitel (MFSZ) jelölése. A január 1-től elérhető új minősítést csak olyan termékek kaphatják meg, amelyek teljesítik a jegybank ügyfélbarát feltételeit. Ezek egyike, hogy az éves ügyleti kamat nem haladhatja meg a bank által választott referenciaértékhez viszonyított 15 százalékpontot 500 ezer forint hitelösszegig.

Mit jelent ez? A bankok választanak egy referenciamutató – az egyik pénzintézet például az Államadósság Kezelő Központ utolsó 3 havi aukcióján kialakult 10 éves állampapír átlaghozamok mennyiséggel súlyozott számtani átlagát választja, ami a cikk írásakor 2,20 százalék. Ehhez jön a 15 százalékpont, azaz az 500 ezer forint vagy az alatti MFL hitel kamata nem haladhatja meg a 17,2 százalékot.

Természetesen ez az árazás felső határa. Amelyik bank szeretne 500 ezer forint alatti fogyasztóbarát kölcsönnel piacot szerezni vagy tartani, az a kamatokban is versenyezni fog.

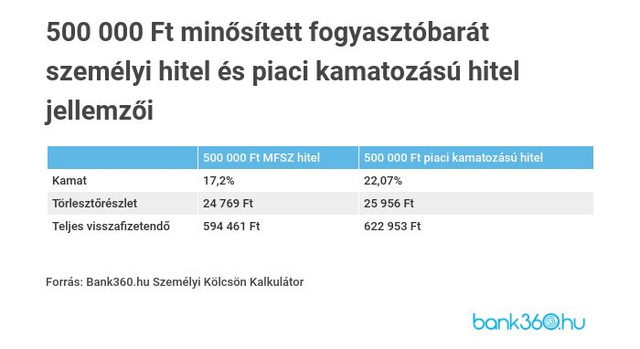

Maradva az 500 ezer forintos példánknál: a 17,2 százalékos kamatozású kölcsön törlesztőrészlete 24 769 forint lenne havonta, míg a 22,07 százalékos kamatú törlesztőrészlete 25 956 forint. A visszafizetendő teljes összeg 594 461 forint lenne az olcsóbb hitelnél, míg a másiknál 622 953 forint, azaz nagyjából 30 000 forinttal kerül többe hagyományos hitel a vélt MFSZ kölcsönhöz képest.

500 ezer alatt egyelőre csak elméletben hoz változást az MFSZ

A nagyobb bankok közül többen el is nyerték már az MFSZ minősítést, tehát igényelhetjük ezeket a kölcsönöket. A Bank360.hu viszont rávilágít: a most elérhető három banki termék közül kettőnél (OTP Bank, Erste Bank) jócskán 500 ezer forint felett húzták meg a minimum igényelhető összeghatárát (2 millió és 1,5 millió forint), míg a harmadik esetben 500 000 forinttól fogadnak be hitelkérelmet.

Egyelőre tehát maradnak a hagyományos – és a legtöbb esetben igen költséges – piaci hitelek azoknak, akik 500 ezer forint alatti hitelt szeretnének felvenni. Nekik érdemes lehet azon elgondolkozni, hogy növelik a hitel összegét és a futamidőt, így kedvezőbb kamatozást érhetnek el. Ez a lehetőség azok számára is adott, akik fizetnek már egy ilyen hitelt. A Bank360.hu szakértői szerint egy kedvezőbb kamatozású kölcsönből visszafizetve a kicsi, de drága hitelt, akár havi több ezer forintos megtakarítást is jelenthet.

Az Amerikai Egyesült Államok és az Európai Unió között július 27-én megállapodás született egy átfogó vámegyezményről.

Összefoglaló a kedvezményes konstrukciók feltételeiről: mire, milyen feltételekkel lehet igényelni ilyen forrást?

A képzések támogatása segíti az alkalmazkodóképességet és termelékenység javítását - a vállalkozások széles köre számára érhető el ehhez pályázati forrás.

Az üzlet értéke mellett az adásvétel adózási következményeit is érdemes számba venni, legyenek a szereplők cégek vagy akár magánszemélyek.

Horváth László szerint „az már látható, kire nem számíthat a társadalom a drog elleni küzdelemben”.