Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Ahogy drágulnak a piaci kamatozású személyi és lakáskölcsönök, úgy lehet egyre többet nyerni az állam által támogatott hitelek. Aki ezeket igénybe tudja venni, az most már akár sok millió forintot is megspórolhat ahhoz képest, mintha ugyanezt a pénzt támogatás nélkül kapja a banktól. A Bank360.hu kiszámolta, mekkora a különbség az elérhető ajánlatok között.

Az elmúlt évek állami slágertámogatásaihoz kapcsolódó hiteleket kivétel nélkül kedvezőbb feltételekkel lehet igénybe venni, mint a piaci kölcsönöket. Ezek közé tartozik a csok, a babaváró hitel és az otthonfelújítási támogatás. Amíg ezeknek a programoknak a feltételei változatlanok maradtak az elmúlt hónapokban, a jegybanki kamatemelések hatására a piaci kölcsönök kamatai emelkedni kezdtek, különösen 2021. novembertől volt látványos a folyamat. Ennek egyik következményeként vezette be a kormány a kamatstopot (ami valójában kamatplafont jelent). Ez a változó kamatozású lakáshitelt törlesztő adósokat kíméli meg attól június 30-ig, hogy a piaci kamatnak megfelelő érték szerint törlesszenek.

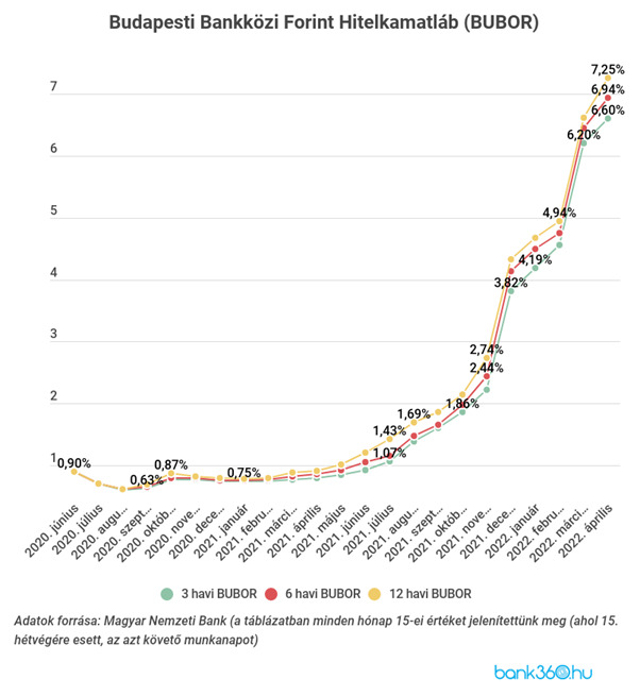

A változó kamatozású, legfeljebb egy évre fixált hitelek kamatát befolyásoló BUBOR referenciamutató értéke így alakult az elmúlt közel két évben:

Az új hitelszerződésekre nem vonatkozik a kamatplafon

A kamatplafon segítségére csak a már meglévő hitelek esetében számíthatunk, az új hitelszerződéseknél az igénylők kénytelenek szembenézni az emelkedő hitelkamatokkal. Az újonnan folyósított lakáshitelek átlagos hitelköltség mutatója egy év alatt, 2021. február és 2022. február között 4,25 százalékról 5,05 százalékra nőtt. A mostani igénylők ennél már magasabb THM-mel tudnak hitelt felvenni, a következő hónapokban pedig további drágulásra lehet számítani.

Az állami és a piaci hitelek költségkülönbsége könnyen ellenőrizhető, ha megnézünk néhány konkrét ajánlatot. Ma 15 millió forint piaci lakáshitelt 20 éves futamidőre, legalább 10 éves kamatperiódust választva 5,99 százalékos THM-mel vehetünk fel a Bank360.hu lakáshitel kalkulátora szerint. A havi törlesztőrészlet így 105 910 forint, a teljes visszafizetendő összeg pedig 25 437 250 forint. Ugyanekkora összeget fixen 3 százalékos kamatra akkor tudunk igénybe venni, ha három gyermek után vesszük fel a csok-hitelt. A THM így 3,04 százalék, a havi törlesztőrészlet 83 190 forint, a teljes visszafizetendő összeg pedig 19 965 600 forint. Látható, hogy a havi törlesztőrészlet 20 ezer forinttal kevesebb, a teljes költség pedig akár 5,5 millió forinttal is kedvezőbb lehet a csok-hitelnél, mintha a piaci kölcsönt vennénk fel.

A csok-hitel ráadásul önmagában nem is igényelhető, csak akkor, ha a vissza nem térítendő állami támogatást is felvesszük. Három gyermek után használt lakás vásárlása esetén 2,2 millió forintot, új lakás vásárlása esetén 10 millió forintot lehet igénybe venni.

A kisebb összegű kölcsönöknél is van állami alternatíva

Egy 10 millió forintos szabad felhasználású kölcsönt felvehetünk személyi kölcsön vagy jelzáloghitel formájában is, ha pedig állami támogatást keresünk, ott a kamatmentesen igénybe vehető babaváró hitel. A piaci jelzálogalapú kölcsönök között 20 éves futamidővel és 5 éves kamatperiódussal 7,28 százalékos THM-től kezdődően találhatunk ajánlatokat, ha 10 millió szabadon elkölthető forinthoz szeretnénk hozzájutni. A 7,28 százalékos THM-hez 77 470 forintos törlesztőrészlet tartozik, a teljes visszafizetendő összeg pedig 18 661 560 forint.

A személyi kölcsönök feltételei másképp alakulnak, hiszen ott kevésbé nyújtható el a futamidő. Ha ebben a formában szeretnénk felvenni 10 millió forintot, akkor 96 hónapos futamidővel találhatunk ajánlatot 10,78 százalékos THM-mel. A havi törlesztőrészlet így 151 689 forint, a teljes visszafizetendő összeg pedig 14 662 144 forint. A törlesztőrészlet ebben az esetben majdnem a kétszerese a jelzáloghitel törlesztőjének, a rövidebb futamidő miatt azonban a hitel teljes költsége jelentősen csökkenthető - akár négy millió forinttal is.

Ha az állami kamattámogatással felvehető babaváró hitelt választjuk, akkor 10 millió forintot 20 éves futamidőre 0,40 százalékos THM-mel tudunk felvenni, mivel a 0 százalékos kamaton felül kezességvállalási díjat kell fizetni. A havi törlesztőrészlet 45 833 forint, a teljes visszafizetendő összeg pedig 10 528 210 forint. Ez minden szempontból a kedvezőbb a fenti ajánlatoknál, akár a törlesztőrészletet, akár a teljes visszafizetendő összeget vesszük figyelembe.

A lakásfelújítást sem mindegy, miből finanszírozzuk

Év végéig az állam akár hárommillió forinttal is beszáll a családok lakásának felújításába, a finanszírozáshoz pedig akár hatmillió forint kamattámogatott lakásfelújítási hitelt is fel lehet venni. Ennek a kamata fixen 3 százalék, akárcsak a csok-hitel esetében. Ha felvesszük a maximális hitelösszeget 7 éves futamidőre, a THM 3,12 százalék, a havi törlesztőrészlet 79 280 forint, a teljes visszafizetendő összeg pedig 6 675 720 forint.

Ugyanekkora összeget személyi kölcsön formájában is felvehetünk a lakásfelújításra, benne az állami támogatás előfinanszírozására. Ha szintén 84 hónappal számolunk, akkor a THM akár 10,01 százalék is lehet, ami havonta 98 314 forintos törlesztőrészletet jelent. A teljes visszafizetendő összeg 8 258 376 forint. Ugyanazért a hitelösszegért tehát havonta 20 ezer forinttal többet kellene fizetni, ami végeredményben több mint másfél millió forintot jelent.

Akkor van gond, ha elveszítjük a támogatást

A fenti példaszámítások alapján látható, hogy az állami támogatásokkal akár több millió forintot is spórolhatunk a piaci hitelekhez képest, a kockázat azonban nagyobb. Míg a piaci hiteleknél a pontos törlesztésen kívül a bankok nem várnak el mást a futamidő alatt, az állami hiteleknél emellett más feltételeket is teljesíteni kell. Például egy vagy több gyermeket kell vállalni, és meghatározott ideig nem adjuk el a támogatásból megvásárolt ingatlant. Ha szerződést szegünk, akkor előfordulhat, hogy büntetőkamatot kell fizetnünk, amelynek a mértéke akár meg is haladhatja a piaci hitelek ügyleti kamatát.

A csok esetében például a vissza nem térítendő támogatás visszafizetését a jegybanki alapkamathoz kötik, három gyermek vállalása esetén pedig annak az ötszöröséhez. Emellett, ha a csok-hitelhez igénybe vett kamattámogatást is vissza kell fizetni, akkor a már ténylegesen felhasznált kamattámogatás megtérítése mellett a futamidő hátralévő részében magasabb kamat mellett kell tovább törleszteni.

Szintén jelentősen megugranak a költségek, ha a babaváró támogatást veszítjük el. Ha a futamidő első öt évében nem teljesül a gyermekvállalásra vonatkozó feltétel, akkor visszamenőleg ki kell fizetni a kamattámogatás összegét, a fennmaradó tartozást pedig emelt kamattal kell tovább törleszteni. A büntetés mértékétől függően akár az is megtörténhet, hogy annál is többet kell fizetnünk, mint amennyit egy piaci kamatozású kölcsönért kellett volna – hívja fel a figyelmet a Bank360.hu összeállítása.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Mit mutatnak a kutatási adatok? Kell aggódni a munkahelyek elvesztése miatt?

Változásokat jelentettek be a Demján Sándor Tőkeprogramhoz kapcsolódó Demján Sándor Tanácsadási Voucher Programban.

A cégértékelés egy bonyolult, összetett folyamat, vannak azonban széles körben elfogadott értékelési módszerek, amelyek erre alkalmazhatók.