Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Nem is hinné az ember, hogy mennyivel kisebb lehet a nyugdíjcélú-megtakarítása, ha az olcsó helyett a drága nyugdíjpénztárt választja.

A Bankmonitor számításai szerint egy átlagos helyzetben is csaknem 3 millió forint eltérés adódhat 35 év után, pedig az éves költségekben a differencia mindössze 1,2%. A következőkben kiderül, hogy miért van ekkora eltérés, és az is, hogy mit érdemes még figyelembe venni a belépés/váltás előtt.

Nem véletlenül hívják fel az ügyfél figyelmét mindig a költségekre, mert valóban nagyon sok múlhat rajtuk. A következőkben a Bankmonitor bemutatja, hogy ha valaki a legdrágább önkéntes nyugdíjpénztár helyett a legolcsóbbat választaná, akkor mennyivel maradhatna több a számláján. Bármennyire is meglepő, de valóban milliós összegekről van szó átlagos befizetés esetén is.

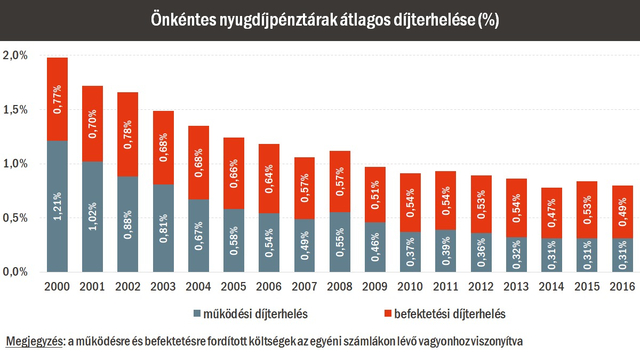

Ahhoz, hogy az önkéntes pénztárak költségterhelése összehasonlítható legyen, a jegybank évente közzétett statisztikáira érdemes támaszkodni. Az MNB a közelmúltban tette közzé a 2016-os nyugdíjpénztári díjterhelést, ami az alábbi ábra szerint kedvező képet mutat.

A pénztárak által felszámított összesített díjterhelés az utóbbi közel 20 évben jelentősen csökkent. Míg 2000-ben egy átlagos pénztártag éves szinten közel 2%-ot fizetett a pénztárának, addig 2016-ban mindössze 0,8%-ot adott ki vagyonarányosan. Ezt egy hagyományos értékpapírszámla vezetésének költségeivel összehasonlítva, megállapítható, hogy kifejezetten költséghatékony megoldás ilyen formában készülni a nyugdíjra.

Alapvetően két nagy tétel van a kiadások között. Az egyik a pénztár működésére és likviditásának fenntartására megy el, hiszen a nyilvántartásokat vezetni kell, a munkatársakat kifizetni, a leveleket kiküldeni és hasonlók. A másik nagy tétel a befektetésekhez köthető, hiszen mégiscsak azért fizet be az elő-takarékoskodó a pénztárakhoz, hogy évtizedek múlva az infláció felett gyarapodó összeget vehessen ki belőle.

A fő problémát az jelenti, hogy a költségeket nem ugyanúgy vonja le a pénztár. A működésre a befizetéssel arányosan von le díjat, míg a befektetéseknél a teljes vagyonnal arányosan. Ugyanakkor közel sem mindegy, hogy mihez képest mérik a költséget, mert közel tízszeres különbség van a viszonyítási alapban például egy évi 120 ezres befizetésnél is. A jegybank ezt úgy küszöbölte ki, hogy minden kiadást a vagyonhoz mér.

Persze vannak ennek a megközelítésnek is korlátai, például azért, mert a tagságból sokan elég régen tagok már, így nagy vagyon halmozódott fel náluk (alacsonyabb lesz a díjterhelés átlagban, mint egy új belépőnél). Sőt, a számlákon az adó-visszatérítést is jóváírják, vagyis az adókedvezmények hatása is érződik az alacsonyabb díjterhelésben. Ennek ellenére jó viszonyítási alap az összehasonlításhoz a statisztika.

Az átlaghoz képest elég nagy eltérések vannak, külön érdemes megnézni, hogy a legolcsóbb és a legdrágább pénztár mennyiért vállalja a munkát. A Lilly nyugdíjpénztár átlagos díjterhelése 2016-ban 0,18% volt, ami messze a legolcsóbb volt a szektorban. A pénztár viszont már beolvadt, 2017. április elsejével már az Allianz pénztár részét képezi. A legdrágább tavaly az Újszászi Szövetkezeti Pénztár volt, 1,37%-os teljes díjterheléssel.

A két szélső érték között a költségekben 1,19% az eltérés. Nem tűnik önmagában ez olyan soknak, viszont utánaszámolva és több évtizedet alapul véve óriási különbség adódhat. Amennyiben havi 10 ezer forintos befizetéssel, éves 5%-os hozammal, 35 éves futamidővel és az adókedvezménnyel is beszámításra kerül, akkor az olcsóbb fenntartású számlán 2,9 millió forinttal lesz több, mint a drágábbon. Úgy is lehet fogalmazni, hogy 20 évre 12 ezer forinttal többet tud kivenni az elő-takarékoskodó nyugdíjpénztárból mint egyébként, ami nem kis összeg.

Végül egy jó tanács. A költség valóban fontos a választáskor, de más tényezőket is figyelembe kell venni. Végső soron az elért hozam az, ami meghatározza a számla egyenlegét, vagyis ha választani kell, akkor megéri többet fizetni, ha azért cserébe jóval magasabb hozam zsebelhető be.

Számoljon utána ön is, hogy milyen nyugdíj-kiegészítést érhet el!

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Mit mutatnak a kutatási adatok? Kell aggódni a munkahelyek elvesztése miatt?

Változásokat jelentettek be a Demján Sándor Tőkeprogramhoz kapcsolódó Demján Sándor Tanácsadási Voucher Programban.

A cégértékelés egy bonyolult, összetett folyamat, vannak azonban széles körben elfogadott értékelési módszerek, amelyek erre alkalmazhatók.

A két vezető mellett két-két ember vesz részt a stábjukból a találkozón.