Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

A moratórium nagy segítséget jelentett az adósoknak a válság során, a teljes futamidő alatt ugyanakkor a moratórium alatt összegyűlt kamatnál nagyobb mértékben nő a teljes visszafizetendő összeg. Különösen azoknak fájhat majd a törlesztés folytatása, akik magas kamattal vették fel hitelüket. A Bank360 megvizsgálta, milyen érdemi lehetőségeik vannak.

A törlesztési moratórium tavaly márciusban kezdődött és egészen idén szeptemberig tart, ugyanakkor lehetséges, hogy valamilyen formában még ezután is meghosszabbítják a programot. Összességében a lakossági adósok egy tekintélyes része több, mint másfél évig szünetelteti a hitele törlesztését. Bár az eközben felgyülemlett kamat nem tőkésíthető, így is okozhat fejfájást, hiszen, mivel a törlesztő sem emelkedhet, tovább tart és többe is kerül az adósság visszafizetése.

A legnagyobb veszteséget azok szenvedik el, akik még korábban beragadtak egy magasabb kamatú hitelbe. Ebben az esetben ugyanis a moratórium alatt havonta felmerülő kamatköltség hiába nem kamatozik, már önmagában is jelentősen megnöveli a fennálló tartozást. Vagyis még a mostanában emlegetett vészmegoldás, a moratóriumos költségek egyösszegű előtörlesztése sem javít sokat, hiszen már korábban felvették a drágább hitelt. De mennyivel kínál jobb lehetőséget a hitel kiváltására egy jóval kedvezőbb kamatozású ajánlat?

Ezzel a hitellel jelentősen nő a tartozás a moratórium alatt

A magas hitelkamat természetesen minden esetben hátrányosabb hiteltörlesztést biztosít. A személyi kölcsönök esetén utoljára 2017 előtt volt jelentősen magasabb kamat a mostaninál. Az MNB adatai alapján ugyanis most májusban 11,5 százalék volt az átlagos évesített kamat az 5 évnél hosszabb idejű kamatperiódussal felvett személyi kölcsönök esetében, míg például 2016 júniusában még 17,58 százalék volt ugyanez az éves kamat.

Hiába a magas kamatok, egy 2016 júniusában, 3 millió forint értékben felvett személyi kölcsönből már akkor sem lenne sok hátra, ha azt 7 éves futamidővel vették fel. A futamidőből megmaradt nem egészen két év során már csak a tartozás kisebb részét, 1 millió 120 ezer forintot kellene törleszteni. A moratóriumban való részvétel azonban ezt az ütemtervet még a szokásosnál is jobban felborítja. Ha tavaly március óta részt vesz a moratóriumban ez az adós, az akkor 1 millió 783 ezer forintos tőketartozása nem csökken, emellett pedig a moratórium alatt még 487 ezer forintos kamatköltsége is keletkezik idén szeptemberig. Ez 2 millió 271 ezer forintos fennálló tartozást jelent most az 5 éve felvett 3 millió forintra.

Hogyan lehet csökkenteni a veszteséget?

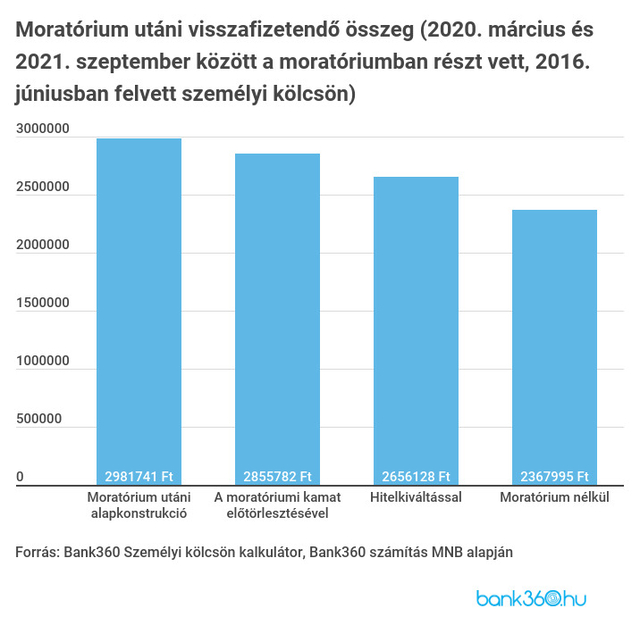

A majdnem 2,3 millió forintos adósságra így még 2 millió 981 ezer forintot kell visszafizetnie, hiszen a futamidő 10 hónappal tolódik ki amiatt, hogy a havi törlesztőrészlet nem növekedhet, ugyanakkor a moratórium alatt felmerült, pluszköltségként jelentkező kamatot is ebben kell megfizetni. Így alapesetben, ha az adós semmilyen megoldást nem keres a veszteségei csökkentésére, a moratórium nélkül 2 millió 368 ezer forintos visszafizetési kötelezettség a moratóriummal együtt már majdnem 3 millió forintra hízott. A moratórium előtt hátralevő 3 éves törlesztés helyett pedig most októbertől még 4 évig fizetheti a tartozást az adós.

A veszteség ugyanakkor csökkenthető például a moratórium alatt felmerült kamatköltségek egyszeri megfizetésével, vagyis előtörlesztéssel. Bár sok esetben ez valóban célravezető, ebben az esetben kevesebbet segít, hiszen maga a kamatköltség volt magas, amit most már mindenképp ki kell fizetni. Előtörlesztési díjjal nem számolt a Bank360, annak ingyenességét az MNB ugyanis elvárja a bankoktól. Az előtörlesztés után így 2 millió 855 ezer forintot kell még visszafizetni. Ez 126 ezer forinttal kedvezőbb, tehát a semminél jobb, de a veszteségnek csak a kisebb részét téríti vissza.

Van azonban kedvezőbb megoldás is, a hitelt le is lehet cserélni egy alacsonyabb kamatköltségekkel rendelkező ajánlatra. A Bank360 Személyi kölcsön kalkulátora alapján a fennálló 2 millió 271 ezer forintos adósság esetében már 8,17 százalékos THM-mel is elérhető hitel jövedelemérkeztetés mellett. Így 4 év alatt összesen 2 millió 656 ezer forintot kell visszafizetni, ami már 326 ezer forinttal csökkenti a veszteségeket. Így összesen a moratórium veszteségeinek nagyjából felét lehet visszanyerni.

Amennyiben pedig nemcsak az ár, hanem a kényelmes igénylési procedúra és a folyósítás gyorsasága is számít, akkor a jegybank által fogyasztóbarátnak minősített hitelek között is érdemes szétnézni. E kölcsönöket ugyanis teljes mértékben online lehet igényelni, ráadásul, ha minden papírt benyújtottunk, a banknak csak három napja van, hogy döntést hozzon a hiteligényről.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Kedvező lehetőség a likviditás javítására feldolgozóipari vállalatok számára.

Összefoglaló az aktív pályázatok legfontosabb feltételeiről: kik pályázhatnak, mekkora összeget lehet igényelni, mire fordítható az elnyert támogatás.

Már párszáz milliós hitelnagyság esetén is – akár több tízmillió forinttal – többe kerülhet cégünknek, ha csupán a kamatszint alapján döntünk.

Hajmeresztő, néhol szürreális történeteket mesélt Kapu Tibor és Cserényi Gyula, az Axiom-4 űrmisszió két magyar kutató űrhajósa a Millenárison szervezett közönségtalálkozón.

Hogyan is működött a modem, és mi volt az akusztikus csatoló?

Földes András riportja Munkácsról.

Ukrajna ügyében a következő csata Trump fejében játszódik le, ám ha Amerika enged az oroszoknak, az a legbiztosabb út a következő háborúhoz. Egy német elemzés szerint Kijev számára veszedelmes lenne egy közös csúcstalálkozó is Trumppal és Putyinnal, főleg, ha Budapesten tárgyalnának. Nemzetközi lapszemle.

Egyikük tartózkodási engedélyét azután vonták vissza, hogy várandós lett.