Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

A Magyar Nemzeti Bank (MNB) hitelezési felmérése alapján a megkérdezett hazai bankok 67%-a valamilyen formában szigorítana a lakáshitelek árjellegű feltételein, azaz drágítaná a lakáscélú kölcsönöket. De nem eszik ilyen forrón a kását, mennyire lehet reális egy komolyabb kamatemelés?

Az MNB negyedévente publikálja hitelezési felmérését: a lakossági és vállalati hitelezéssel kapcsolatban kérdezi meg a bankokat a jegybank, a válaszokat pedig összesíti. A napokban jelent meg a legfrissebb, 2024. IV. negyedévi felmérés.

A lakáshitellel kapcsolatban élénkülő keresletet tapasztaltak a bankok – a pénzintézetek 43%-a adta ezt a választ -, ami a várakozások szerint az elkövetkező fél évben tovább fog növekedni. (A bankok 52%-a vár további keresletbővülést a kérdéses hiteleknél.)

A bankok nettó 67%-a ugyanakkor szigorítana az árral kapcsolatos feltételeken, ami a lakáshitelek valamilyen drágulását eredményezheti. Az persze más kérdés, hogy mennyire tűnik reálisnak a pénzintézetek ilyen szándéka.

Alapvetően a felmérés során három különböző módon kérdezik meg azt, hogy hogyan változtatnánk az árakon:

Csak érdekességképpen, mióta ez a kérdés szerepel a felmérésben – 2008. második féléve óta – ilyen magas még nem volt a kamatemelést tervezők aránya. Ez erős szándéknak tűnik, de érdemes a dolgok mélyére nézni.

Először is azt látni kell, hogy a spread maga két szám – a hitelkamat és a banki forrásköltség – különbsége. A forrásköltség az az ár, amit a bank fizet meg a hitel kihelyezéséért. Mondhatni a pénz a banknak sincs ingyen. Forrásköltségként a pénzpiaci hozamokat, azon belül is a BIRS mutatót (hosszú futamidejű bankközi kamatláb) szokták tekinteni. Ráadásul az MNB az aktuális hitelkamathoz a 4 hónappal korábbi BIRS mutató értékét szokta hozzárendelni a vizsgálatai során. Időbe telik ugyanis a bankoknak a hitelkamat módosítása.

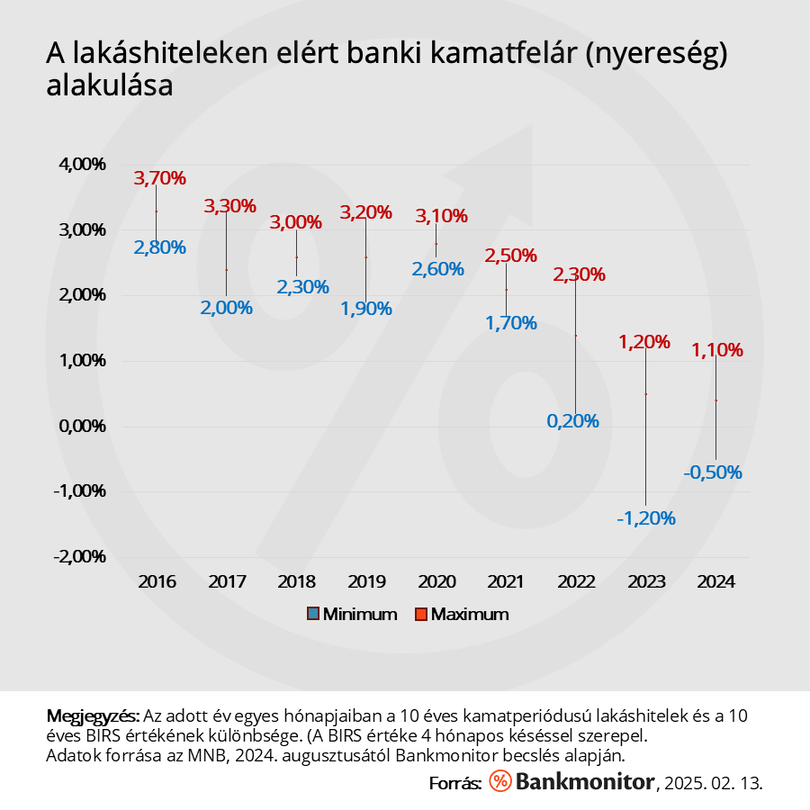

Na de hogy alakult az elmúlt időszakban ennek a kamatfelárnak, spreadnek az értéke?

Az ábra az adott évben mért havi kamatfelárak minimum és maximum értékét mutatják meg. Jól látható, hogy a spread tényleg érdemben csökkent az elmúlt időszakban: a 2,0-3,0 százalékos tartományból inkább a -0,5-1,0 százalékos szintre mérséklődött. Ráadásul az adott évi ingadozás is megnőtt, vagyis sokkal változékonyabbá, kiszámíthatatlanabbá vált a piac.

Ebben a helyzetben teljesen természetes, hogy a bankok a nyereségességüket visszaállítanák a korábbi szintek közelébe. De ehhez nem kellene feltétlenül kamatot emelni. Ott a másik lehetőség is: a forrásköltségek is csökkenhetnének.

Ezt azonban egészen könnyű megvizsgálni, hiszen a forrásköltségeket 4 hónapos csúszásban vizsgálják a felár számítása során. Vagyis jelenleg már ismert a 2025-ös év első 5 hónapjának forrásköltsége is. Sajnos ezen mutatóban emelkedés következett be: a decemberre érvényes átlagos érték még 5,87% volt, a májusra érvényes adat azonban már 6,88%. Vagyis a kamatfelár nem fog emelkedni a forrásköltség csökkenése miatt. Sőt a hitelkamatoknak már ahhoz is emelkednie kellene, hogy a spread változatlan szinten maradjon.

Érdemes megvizsgálni, hogy a felmérésben korábban adott válaszokat milyen tettek követték. 2016 januárjától negyedéves bontásban 26 alkalommal történt a felmérés szerinti várakozással ellentétes dolog, míg csak 9 alkalommal történt olyan esemény, amit előre jeleztek.

A Bankmonitor a vizsgálat során azt nézte meg, hogy a felmérést követő negyedév adatai alapján a kamatfelár az előre jelzettnek megfelelően változott-e. Az eredmények azt támasztják alá, hogy a jelenlegi piaci környezetben a bankok nagyon gyorsan kell reagáljanak az új helyzetekre. Sok esetben még egy negyedéves, féléves előrejelzés, várakozás sem tud megvalósulni.

Ezek alapján azért korántsem tekinthető garanciának az, hogy a bankok tényleg kamatot fognak emelni. Hiába a nagyon alacsony kamatfelár és hiába az előzetes jelzés.

A Bankmonitor várakozásai alapján ettől függetlenül történhet kamatemelkedés az idei év első félévében, de várhatóan az minimális, durván 0,3-0,5 százalékpont között alakulhat. (Vagyis a korábbi spread értéke nem fog helyreállni.) Magasabb kamatemelés ugyanis a tavalyi évben újrainduló hitelpiacot ismét a padlóra küldhetné. Természetesen a gazdasági környezet érdemi változása a Bankmonitor várakozásait is nagy mértékben átírhatja.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Mit mutatnak a kutatási adatok? Kell aggódni a munkahelyek elvesztése miatt?

Változásokat jelentettek be a Demján Sándor Tőkeprogramhoz kapcsolódó Demján Sándor Tanácsadási Voucher Programban.

A cégértékelés egy bonyolult, összetett folyamat, vannak azonban széles körben elfogadott értékelési módszerek, amelyek erre alkalmazhatók.

A két vezető mellett két-két ember vesz részt a stábjukból a találkozón.