Itt az új MNB-program: jön a minősített vállalati hitel

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Magasan a hazai átlag felett javult az elmúlt durván másfél évtizedben a bankok termelékenysége. Még úgy is felfelé húzzák az átlagot, hogy 2021 óta a különadók hatására nem tudtak tovább javítani – állapította meg a GKI.

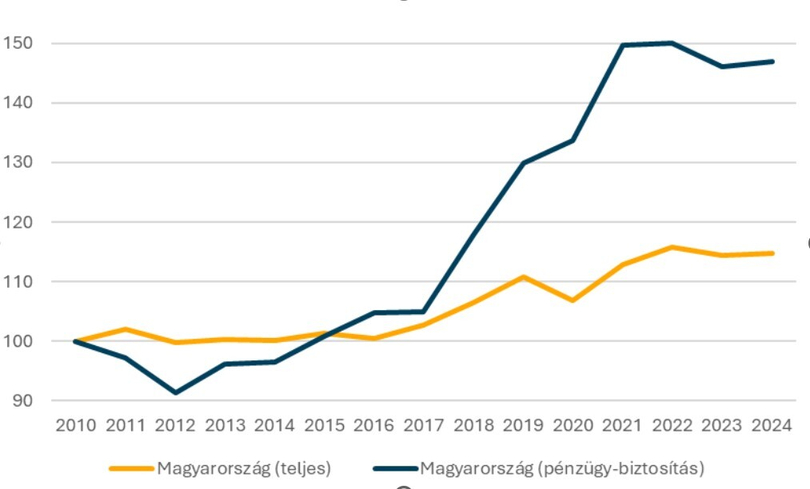

A különadók hatására 2021 óta nem növekedett a magyarországi bankok munkatermelékenysége, amely az azt megelőző négy évben dinamikusan javult – állapította meg a GKI Gazdaságkutató, miután a feldolgozóipar, az építőipar, a kereskedelem és az infokommunikációs szektor után a pénzügyi és biztosítási ágazatot elemezte a munkatermelékenység szempontjából.

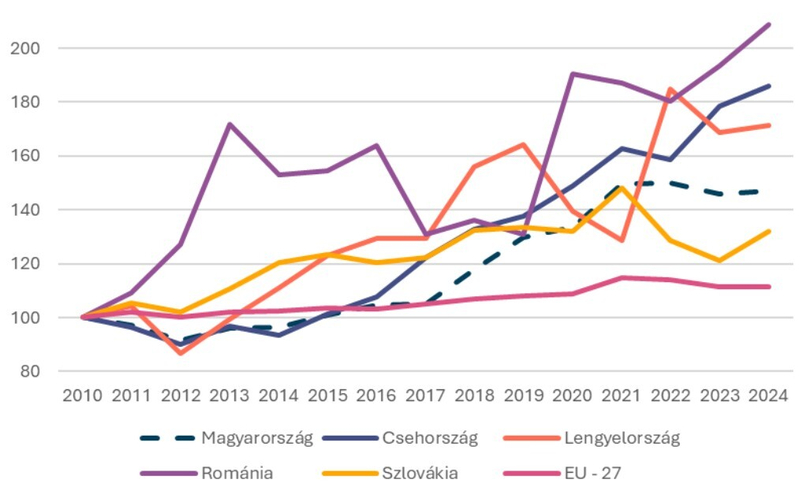

A pénzügyi és biztosítási ágazat termelékenységi mutatója az EU-ban 11 százalékkal nőtt 2010 és 2024 között, ezt a régió államai bőven megugrották. A régióban a leggyengébb növekedést felmutató Szlovákia 32 százalékon állt tavaly, Magyarország pedig 47 százalékot ért el. Lengyelország (71) és Csehország (86), valamint Románia (109 százalék) voltak a térség éllovasai.

A 2021 óta Magyarországon megfigyelhető enyhe csökkenés hátterében a különadónak volt jelentős szerepe. A GKI szerint ez kivonja a fejlesztési forrásokat, de a pénzügyi szféra munkatermelékenységének növekedése így is jelentősen meghaladja a 15 százalékos hazai teljes mutatót, vagyis a szektor felfelé húzta a teljes termelékenységet (amit a feldolgozóipar 8 százalékos adata jelentősen lefelé húzott) – állapították meg.

Az EU-ban egyébként a pénzügyi és biztosítási szektor átlagosan a GDP 4,6 százalékát tette ki. Ez a szlovák 2,7 százaléktól a magyar 4,1 százalékon keresztül a lengyel 5,1 százalékig terjed.

A GKI szerint a bank- és biztosítási rendszer erőteljesen digitalizálódott 2010-et követően, a telefonos applikációk elterjedése, az online szolgáltatások bővülése és javuló minősége, a kevesebb működtetett pénzintézeti fiók csökkentette az igényelt alkalmazottak számát. Mivel az adminisztrációs igény évről évre növekszik a szektorban, ezért a létszám-megtakarítást meghaladóan emelkedett az újonnan felvett dolgozók száma.

Így összességében az ágazat létszáma 2010-hez képest 103 ezerről 112 ezer főre nőtt (+8,7 százalék), miközben országos szinten 20 százalékkal bővült a foglalkoztatottak száma. Tehát miközben a gazdaság extenzív növekedési pályán volt, a pénzügyi és biztosítási szektor képes volt szinte kizárólag intenzív gazdasági növekedést produkálni.

Ezt elősegítette, hogy a devizahitelek a lakossági oldalon gyakorlatilag megszűntek, így a devizakockázat okozta bedőlések már nem jelentettek rizikót, a javuló ügyfélkezelés és kockázatértékelés pedig az egyéb veszteségeket mérsékelte.

A biztosítási szerződések mára szinte kizárólag inflációkövetők, így a biztosítási bevételek megtartják reálértéküket, ez javítja a biztosítók működési hatékonyságát. Ugyanakkor a nem banki tulajdonú lízingcégek és az egyéb pénzügyi vállalkozások, amelyek kulcsszereplők a mikrofinanszírozási piacon, nincsenek ilyen mozgástér birtokában. Egyoldalú bevételi szerkezetük és támogatásfüggő működésük miatt a rájuk nehezedő adók közvetlenül csökkentik hitelezési kapacitásukat, fenyegetik működésüket és rontják hatékonyságukat.

A pénzügyi és biztosítási szektor az elmúlt másfél évtizedben a digitalizáció, a működési hatékonyság javítása és a kockázatkezelési gyakorlatok fejlesztése révén kimagasló termelékenységnövekedést mutatott, jelentősen hozzájárulva a nemzetgazdasági teljesítmény javulásához. Magyarországon a szektor termelékenységi javulása (47 százalék) több mint háromszorosa volt a nemzetgazdasági átlagnak (15 százalék).

Bár az elmúlt időszakban nőttek az ágazati szereplők adóterhei (bankadó, tranzakciós illeték, extraprofitadó, biztosítási adó és a legújabban bevezetett „önkéntes” díjcsökkentések), ezáltal csökkent a vállalatok jövedelmezősége, ennek ellenére növekedett a termelékenység. A rövid távú termelékenységnövekedéssel párosuló profitcsökkenés hosszú távon visszafogja a szektor növekedését, ami kontraproduktív eredményhez vezet mind a piac, mind az állam számára.

Új minősített hitelterméke vezet be a Magyar Nemzeti Bank. Milyen előnyöket tartogat ez a lehetőség a vállalkozások számára?

Mit mutatnak a kutatási adatok? Kell aggódni a munkahelyek elvesztése miatt?

Változásokat jelentettek be a Demján Sándor Tőkeprogramhoz kapcsolódó Demján Sándor Tanácsadási Voucher Programban.

A cégértékelés egy bonyolult, összetett folyamat, vannak azonban széles körben elfogadott értékelési módszerek, amelyek erre alkalmazhatók.

Egybehangzóan ítéli meg a nyugati sajtó az alaszkai csúcstalálkozótt.

A polgármester és a képviselőtestület lehetőségei már korlátozottak.