Céges bankkártyák – Hogyan osszunk?

Folyamatosan bővül a céges bankkártyapiac. A kínálaton egyre inkább látszik, hogy a neobankok megjelenése versenyre készteti a hagyományos bankokat is.

A lakásvásárlás egy nagyon komoly döntés, hiszen akár több tíz millió forintot fizethet ki a vevő, melyért cserébe megvásárolja azt az otthont, amelyben hosszú éveken, évtizedeken keresztül élni fog. Éppen ezért érdemes alaposan átgondolnia minden lakáskeresőnek azt, hogy mit mikor és milyen áron venne meg. A Bankmonitor szakértői pedig összegyűjtötték, hogy mire lehet számíthatnak az ingatlanpiacon, illetve mire érdemes figyelnie az érdeklődőknek a döntéshozás során.

A lakásvásárlást tervezők számára nagyon fontos lehet az, hogy mi is várható 2022-ben a lakáspiacon. Számos tényező hathat az ingatlanok árára, melyeket nem szabad figyelmen kívül hagynia egy vevőnek, vagy épp egy eladónak.

Ezek pedig befolyásolhatják azt is, hogy milyen gyorsan kell dönteni a vásárlásról, esetleg érdemes kivárni egy jobb lehetőség reményében.

De mi is várható 2022-ben:

A piaci kamatozású lakáshitelek kamata emelkedni fog 2022-ben

Már 2021 év végén megkezdődött a lakáshitelek drágulása, ez a folyamat pedig 2022-ben várhatóan tovább folytatódik. Ezzel a lakáskölcsönök folyamatosan csökkenő kamatának korszaka véget ért. De kétségbe kell esni ettől bárkinek is?

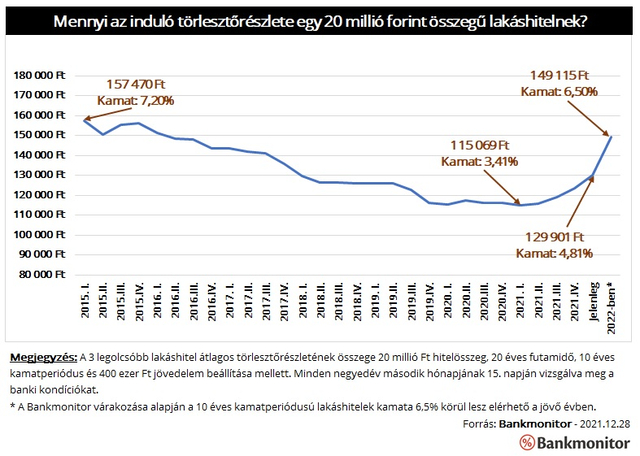

A legkedvezőbb időszak 2021. kora tavaszán volt, amikor a legolcsóbb 10 éves kamatperiódusú lakáshitelek THM értéke 3,41 százalék volt. (A Bankmonitor lakáshitel kalkulátora alapján a 3 legolcsóbb kölcsön átlagos THM értéke.) Jelenleg ennél durván 1,4 százalékponttal magasabb éves költség mellett lehet hitelt igényelni.

Ez azonban még nem azt jelenti, hogy a kölcsönök tényleg drágák lennének. A régi svájci frank alapú devizahitelek sem voltak elérhetőek 5 százalék alatti THM érték mellett. Pedig azon kölcsönöknél a nagyon kedvező kondícióért cserébe igen magas extra kockázatot vállaltak az adósok.

Az emelkedő kamatok korszakának azonban még nincs vége, hiszen a jegybank a magas infláció miatt előreláthatóan a jövő évben is folytatni fogja az irányadó kamatok emelését. Ez a lépés pedig hatással van a pénzpiaci hozamokra – hosszabb időtávon a hosszú futamidejű bankközi hozamokra, a BIRS mutatóra is -, ezek pedig jelentősen befolyásolják a bankok hitelköltségeit.

Az emelkedő költségek miatt pedig tovább fog növekedni az új hitelek kamata is. A Bankmonitor szakértői nem tartják kizártnak, hogy a legolcsóbb 10 éves kamatperiódusú lakáshiteleket 2022 nyarán

már 6,5 százalékos kamat mellett lehet igényelni.

A legnépszerűbb, 10 éves kamatperiódusú lakáshitelek idén februárban voltak a legolcsóbbak: egy 20 millió forint összegű, 20 éves futamidejű hitelre havonta 115 ezer forintot kellett fizetni. 2022-ben egy hasonló kölcsön havi törlesztője elérheti akár a 150 ezer forintot is.

Ez természetesen az igénylőket is teljesen más helyzetbe hozza, például egyre magasabb jövedelemre lesz szükség ugyanazon hitel felvételéhez. (Az úgynevezett adósságfék szabály alapján ugyanis az 500 ezer forint alatti nettó jövedelemmel rendelkezők fizetésüknek legfeljebb a felét költhetik el törlesztőrészletre. Ekkora összeget is csak abban az esetben, ha a kamat legalább egy évtizeden át változatlan marad.)

Mindez azt is jelenti, hogy 2021. kora tavaszán elég lehetett akár nettó 230 ezer forint fizetés a 20 millió forint felvételéhez. Ugyanekkora kölcsönhöz a jövő évben várhatóan legalább 300 ezer forint bevételre lesz szükség. Ez azt is jelenti, hogy egyes családok kisebb hitelösszegre lesznek jogosultak, emiatt nem tudják megvenni álmaik otthonát.

Ez a folyamat természetesen a lakásárak mérséklődésének irányába hat, hiszen a vevők rosszabb helyzetben lesznek, kevesebb hitelösszeget bírna el a jövedelmük.

A lakástámogatások érdemben nem változnak 2022-ben

Amikor a vételár összetételéről van szó, akkor nem szabad elmenni a lakástámogatások mellett. Jelenleg hazánkban rengeteg család-, lakástámogatás érhető el, amelyek a vételár jelentős részét fedezhetik.

1. Vissza nem térintendő támogatások

A kedvezmények egy része vissza nem terítendő támogatás, azaz a kapott összeget nem kell rendeznie a családnak az állam felé. Ez természetesen a legkedvezőbb a vevők számára.

Ezen lehetőségek közül a legismertebb talán a 2015 óta elérhető családi otthonteremtési kedvezmény (csok), amely gyermekek után járó lakáscélú támogatás. Az elérhető kedvezmény összege 600 ezer forinttól 10 millió forintig terjedhet. A ténylegesen felvehető összeg függ a gyermekek számától és a konkrét lakáscéltól is.

E mellett még meg kell említeni az áfa-visszatérítést, melynek keretében az új lakások – legyen szó vásárlásról, vagy építésről – áfáját kapja vissza a család. Illetve nem szabad megfeledkezni a lakásvásárlás vagyonátruházási illetékének elengedéséről sem. (Ez utóbbi új építésű és használt lakás megvásárlásakor is elérhető, amennyiben a vevő csok támogatást is igényelt a vásárláshoz.) Ezen két kedvezmény is több millió forintot jelenthet a lakásvásárlók számára.

2. Támogatott hitelek

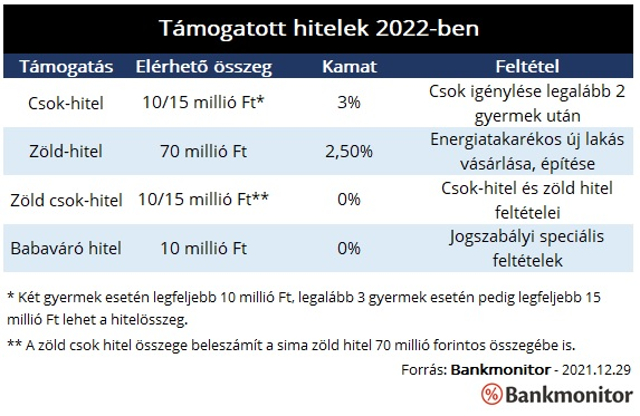

Az állami támogatások egy másik formája a támogatott hitel. Ezen kölcsönök nagy előnye, hogy alacsony és fix kamat mellett juthatnak a családok kölcsönhöz. Vagyis a pénzpiaci hozamok emelkedése és a piaci hitelek kamatnövekedése nincs hatással a támogatott kölcsönökre.

A csok-hitel a családi otthonteremtési kedvezmény mellé igényelhető támogatott hitel. A konstrukció kamata futamidő végéig fix 3%. Az igényelhető összeg maximuma a gyermekek számától függ: két gyermek esetén 10 millió forint, legalább 3 gyermek esetén 15 millió forint vehető fel legfeljebb.

Az MNB által meghirdetett Zöld Otthon Program keretében igényelhető zöld lakáshitel az új építésű lakást keresők számára lehet ideális, amennyiben a kiszemelt ingatlan alacsony energiaigényű. (Az energetikai besorolásának el kell érnie legalább a „BB” kategóriát, az épület primer energiaigénye pedig nem haladhatja meg a 90 kWh/m2/év értéket.) A kölcsön kamata fix 2,5 százalék, a maximálisan igényelhető összeg 70 millió forint.

A zöld hitel és a csok mellé igényelhető támogatott hitel összekombinálható. Ebben az esetben kamatmentesen kaphat a család legfeljebb 10/15 millió forintot.

A Babaváró hitel kicsit kakukktojás a listán: a legfeljebb 10 millió forint összegű, kamatmentes kölcsön ugyanis szabad felhasználású. Számos igénylő azonban lakáscélja megvalósításához használja fel az összeget. A kölcsönhöz kapcsolódó kedvezmények pedig a szerint alakulnak, hogy hány gyerek születik a családban a futamidő alatt: részben, vagy akár teljes egészében vissza nem terítendő támogatássá is alakulhat a konstrukció.

Mennyit érhetnek az állami támogatások?

A Bankmonitor szakértői megvizsgálták, hogy a kapott támogatások mekkora segítséget jelenthetnek a vásárlók számára. Ennek fontos mércéje lehet az, hogy a vételárnak hány százalékát teheti ki a támogatás összege.

Példaként egy 55 millió forint értékű használt lakásból és egy 70 millió forint értékű új lakásból indultak ki a szakértők. A vételárnak legfeljebb a 70 százaléka lehet banki hitel, a maradék összeget önerőből kell biztosítani. Fontos, hogy a meglévő gyermekre járó csok összege és a Babaváró hitel 75 százaléka önerőnek is számíthat.

Négy esetet vizsgáltak meg a Bankmonitor szakértői:

Jól látható, hogy új építésű lakásra jóval több támogatást kaphatnak a családok. (Ez nagyrészt a 2021. októberben bevezetett zöld lakáshitelnek köszönhető.)

Nem csak a lakáscél, a gyermekszám is nagyon lényeges az elérhető támogatások szempontjából, egy 3 gyermekes család jóval nagyobb összegre lehet jogosult, mint egy gyermektelen egyedülálló. Új lakás esetében két gyermektől már a vételárnak akár a 90 százalékát is elérhetik a támogatások. Ráadásul a kedvezmények negyede vissza nem terítendő támogatás, amennyiben három gyermeke van - vagy annyit tervez - a családnak.

A lakástámogatások 2022-ben érdemben nem változnak, a jövő évben nem szűnik meg, nem jár le egyik kedvezmény sem. Arról azonban nem szabad megfeledkezni, hogy a zöld hitelre van egy 200 milliárd forintos keretösszeg: a teljes állomány nem haladhatja meg ezt a limitet. Az eddig tapasztalt komoly érdeklődés miatt akár már 2022. nyarán elfogyhat ez a keret, ez még felkavarhatja 2022. második félévében a lakáspiacot.

Összességében tehát kevés piaci lakáshitelre lesz szüksége egyes családoknak 2022-ben, mivel a támogatások a vételárnak jelentős részét kitehetik. Emiatt a piaci kölcsönök drágulásának hatása nem fog markánsan megjelenni az ingatlanok árában. Azt azonban nem szabad elfelejteni, hogy nem mindenki kaphat ugyanannyi támogatást: a gyermektelen használt lakást keresők például nem számíthatnak állami segítségre. Számukra a piaci hitelek drágulása az ingatlanárak csökkenése nélkül komoly terhet jelenthet.

Mekkora nyomást helyezhet az eladókra meglévő hitelük drágulása?

Természetesen a járványhelyzet, a magas infláció és a hitelkamatok emelkedése a vevők mellett az eladókra is komoly hatást gyakorolhat. A kormány azonban számos olyan intézkedést vezetett be, amely a meglévő hitelek adósainak jelenthet komoly segítséget.

A hitelmoratórium ideje alatt nem kell fizetni a törlesztőket

2020. március 18-án bevezették a hitelmoratóriumot, más néven törlesztés szüneteltetést, melynek keretében a kölcsönök törlesztési kötelezettsége alól mentesültek azon adósok, akiknek kölcsönét 2020. március 18-án már kifolyósítottak. A szüneteltetés alatt meg nem fizetett kamatot utólag, a hátralévő futamidő alatt egyenlő részletekben kell az érintetteknek rendeznie.

A szüneteltetést többször meghosszabbítottak, még mindig vannak olyan adósok, akik moratóriumban vannak és abban is maradhatna egészen 2022. június végéig. A moratóriumból eddig kikerülő adósok fizetési fegyelme azonban nem tűnik rossznak, vagyis a közeljövőben nem várható, hogy a korábban moratóriumban lévők tömegével bajba kerülnének.

A kamatstop megállítja a meglévő kölcsönök drágulását

Az infláció miatt a jegybank jelentős mértékben megemelte az irányadó kamatokat, ami igen gyorsan beépülhet egyes meglévő kölcsönök törlesztőrészletébe is. A leginkább veszélyben a változó kamatozású lakáshitelek vannak – jelenleg közel 500 ezer családnak van ilyen kölcsöne -, számukra a további kamatemelés komoly gondot okozhatna.

A kamatstop bevezetésével ezen kölcsönök kamatát befagyasztják: 2022. első fél évében a kölcsön kamatának alapját képező referencia mutató október 27-én érvényes értékéből indulnak ki.

Ez valóban komoly segítség lehet, a kormány becslése alapján egy átlagos hitel törlesztőrészlete 11 ezer forinttal, mintegy 23 százalékkal lehet kisebb fél éven át.

A rossz adósok sem egyből adják el otthonukat

Vagyis 2022. első felében még biztos nem jelentkeznek komoly problémák a meglévő hiteleknél. A rossz helyzetben lévők még benne maradhattak a moratóriumban, a változó kamatozású hitellel rendelkezők pedig a kamatemelkedés ellen kaptak átmeneti védelmet.

Azonban 2022. második fél évében sem várható komoly eladási hullám, ugyanis a nehéz helyzetbe kerülő adósok sem egyből adják el otthonukat. Ez jellemzően a végső megoldás szokott lenni, addig pedig akár 1 év is eltelhet az első késedelem után. Vagyis 2022-ben sem érdemes arra alapozni, hogy nagy számban adnának el nyomott áron ingatlant fizetési problémák miatt.

Az építési költségek és egyéb tényezők

A lakásvásárlást építkezést tervezők nem hagyhatják figyelmen kívül az alapanyagárak, munkadíjak alakulását. 2021-ben jelentősen emelkedtek az építőanyagárak, ez várhatóan a jövő évben is folytatódni fog.

Az anyagárak mellett a mesterembereket is meg kell fizetni, márpedig a munkadíj is jelentősen megnőtt az elmúlt években. Az építkezések, felújítások felfutása miatt a mesteremberek díjai is tovább nőhetnek 2022-ben, hiszen ugyanannyi szakembernek kell ellátnia a megnövekedett igényeket.

Ezzel a tényezővel minden építkezést tervezőnek, új építésű lakást vásárlónak számolnia kell. Ugyanakkor a használt lakást vásárlók sem hagyhatják figyelmen kívül az építési költségek emelkedését, ez ugyanis a kiszemelt lakás felújítását drágíthatja meg jelentősen. Ami egyben azt is eredményezheti, hogy felértékelődik a jó állapotban lévő használt lakások értéke.

A jövedelmek további emelkedése várható az elkövetkező időszakban, ami a vevők számára kedvező feltételeket teremthet lakáscéljuk megvalósításához.

Összegzés

A lakáspiacra számos tényező hat, melyek ellentétes irányban mozgathatják a lakásárakat. Azonban az ingatlanárak érdemi csökkenése nem várható, ugyanis a piaci hitelek drágulását kompenzálhatja az építési költségek emelkedése és a rengeteg állami támogatás. Sőt a legtöbb szegmensben még mindig enyhe áremelkedés várható.

Az egyes tényezők eltérő módon hatnak az egyes szereplőkre, más döntés lehet ideális a különböző élethelyzetben lévő vevők számára:

Folyamatosan bővül a céges bankkártyapiac. A kínálaton egyre inkább látszik, hogy a neobankok megjelenése versenyre készteti a hagyományos bankokat is.

A nagyvállalatoknak ez év végétől, a kis- és középvállalkozásoknak 2026 júliusától kell eleget tenniük az előírásoknak.

Mit tartalmaz az ajánlás? Mely cégekre vonatkozik? Hogyan védi a vállalkozásokat?

Az egészséges csapatműködés és az eredményesség szempontjából kulcskérdés, hogyan kezeli a cégvezető a konfliktusokat.

Egy biztonsági őr Hatvanpusztán nekihajtott a kocsijának, de az ő autója borult fel.

Pedig még kezet is ráztak.

A Nemzeti Ellenállás Mozgalom videója szerint Magyar „megtámadta” a fix 3 százalékos lakáshitel-programot.