Utazás unortodoxiában

Tizenhat, máshol bevált, növekedést is támogató intézkedés között válogathat a jegybank vezetése – mondta a miniszterelnök. Ám a nemzetközi példák azt mutatják, hogy egyáltalán nem mindegy, hogy melyik gazdaság milyen körülmények között alkalmazza ezeket. Az új jegybanki vezetés legfontosabb növekedést támogató eszköze az lehetne, ha sikerülne meggyőzni az új gazdasági minisztert a nagyon fontos és hiteles költségvetési kiadáscsökkentésről. Samu János, a Concorde elemzőjének írása.

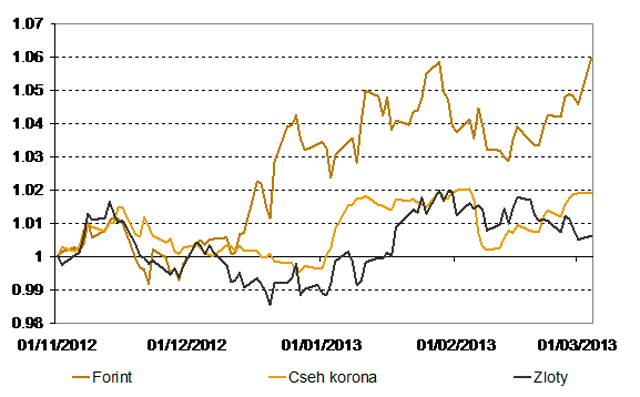

A jegybankelnök-váltást Orbán Viktor miniszterelnök az aktivizmus reményében vezényelte le. A kinevezéskor ismét kiemelte a már többször hangoztatott toposzt: a világ nagy jegybankjai által alkalmazott tizenhat-féle, növekedést támogató intézkedéséből több olyan is van, amelyet a Magyar Nemzeti Bank sikerrel alkalmazhatna a kormány gazdaságpolitikájának támogatására és a növekedés beindítására. Nem tudni, hogy pontosan melyik tizenhat intézkedésre gondolt a miniszterelnök, azt pedig még kevésbé, hogy azok közül melyeket tartja az MNB-nél is bevezethetőnek. Pedig a befektetőket leginkább ez tartja izgalomban. A kérdés súlyát mutatja, hogy december eleje óta ilyesfajta találgatások vezettek a 300 forint feletti euróig, noha a régiós devizák gyengülése nagyjából 280-285 forintos árfolyamot indokolt volna.

Érdemes áttekinteni, hogy néhány – általam azonosított – jegybanki technikát milyen körülmények tettek szükségessé és elfogadottá, valamint hogy mi állhatja gátját a jegybanki unortodoxiának.

Kétségkívül a legnagyobb visszhangot az utóbbi években a pénzmennyiség növekedésével járó programok váltották ki. Vélhetően ilyen jellegű megoldások is szerepelnek Orbán tizenhatos válogatásában, hiszen többnyire a gazdasági növekedés serkentése érdekében alkalmazták ezeket a világ nagy jegybankjai.

A pénzkínálat növekedését váltja ki, amikor a jegybank olyan – számára fontos – piacokat (bankközi hitelek, vállalati hitellevelek, jelzáloghitelek) próbál kölcsönökkel ismét életre kelteni, amelyekben a kialakuló zavarok megakadályozzák az alacsony kamatok vállalatokhoz és lakossághoz való eljutását. E területekre pénzt, azaz keresletet pumpál a központi bank, így téve azt ismét működőképessé. Ezekben az esetekben a pénzmennyiség növekedése nem szándékolt mellékterméke az alkalmazott politikának.

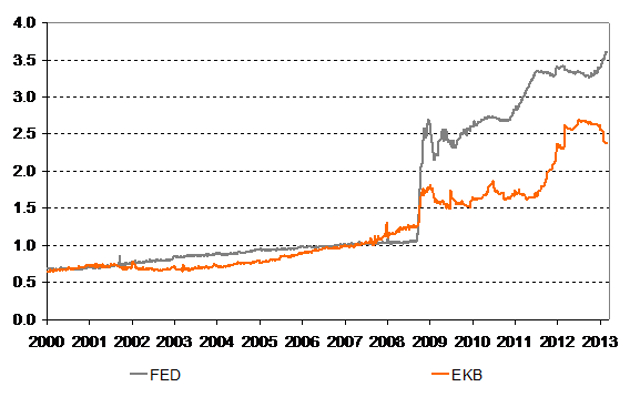

A központi bank azért is növelheti a pénz mennyiségét állampapírok vagy más fontos értékpapírok piaci megvásárlásával – ezt nevezzük mennyiségi lazításnak (QE) –, hogy elkerülje az árak tartós esését. Mindkét tevékenység a jegybankok mérlegének dagadását eredményezi, hiszen hitelt nyújt vagy értékpapírt vásárol. Ennek következtében a legnagyobb jegybankok mérlegfőösszegei a válságot megelőző időszakhoz képest körülbelül megháromszorozódtak.

A nagyok idővel egyre lazábbá váltak

Az Európai Központi Bank (ECB) kizárólag a nem működő pénzügyi közvetítői csatornák kitisztítását célozza intézkedéseivel, nem célja a pénzteremtés. A bankok számára könnyebben elérhető, hosszú lejáratú források biztosításával az ECB stabilizálta a bankközi piacot, ismét beindulhatott az egymás közötti hitelezés. A feszültség enyhülésével a bankok már elkezdték visszafizetni a felvett többletösszegeket.

Kezdetben az amerikai jegybank szerepét betöltő Fed is ilyen céllal pumpálta a pénzt a gazdaságba, de nem állt itt meg: a csatornák tisztításán túl is látta értelmét a klasszikus mennyiségi programok beindításának. Az immár harmadik kiadást megért amerikai mennyiségi lazítás célja a gazdaság felpörgetése, a defláció, azaz a tartós árcsökkenés veszélyének elhárítása. Miután a Fed a jegybanki alapkamatot már lényegében nullára csökkentette, nem maradt más eszköze, mint hogy a pénzt közvetlenül a bankrendszerbe juttassa. A terv egyszerű: addig beszélni, és addig nyomtatni, amíg infláció és gazdasági növekedés nem lesz.

Még ennél is messzebb merészkedett a japán kormány. A tavaly decembertől ismét miniszterelnök, Abe Sinzo elsődleges céljaként az évtizede problémát jelentő defláció letörését jelölte meg, amelyhez az ismételt költségvetési keresletélénkítés részleges jegybanki finanszírozása vezethet el. Ezt hívják nukleáris opciónak, vagyis amikor a jegybank függetlenségét korlátozza a kormány, és részben pénznyomtatásból költekezik: ha ez nem hozza el az áhított inflációt, akkor semmi.

Az államkötvény-vásárlás nem mindenkinek jött be

Amit lehet Jupiternek, azt lehet nekünk is – fordíthatta ki Cristina Fernández de Kirchner argentin államfő az ismert mondást. A Buenos Aires-i jegybank az elmúlt években folyamatosan növelte állampapír-vásárlásait, tavaly már a GDP 5 százalékának megfelelő összegben finanszírozta pénzteremtéssel a költségvetést. Ez látszólag megegyezik a Fed és a japán jegybank politikájával. Ám amíg az előző esetekben az árfolyam kontrollált gyengülését az állampapírhozamok alacsony szinten történő stabilizálódása kísérte, addig a főként dollárban eladósodott Argentína helyzetét merőben máshogy ítélték meg a befektetők. A dél-amerikai ország nem hivatalos inflációja 30-35 százalékra emelkedett, az árfolyam pedig folyamatosan értékelődik le: a hivatalos dollárárfolyam ma 5 pesó körül van, szemben a két évvel ezelőtti 4 pesóval, ám a feketepiacon a „kék” dollárt körülbelül 8 pesóért váltják. A pesóba vetett hit elpárolgott, a jegybank devizatartaléka – a hazai fizetőeszköz gyengülésének megakadályozását célzó folyamatos intervenciók hatására – a 2011-es 52 milliárd dolláros csúcsról napjainkra 42 milliárd dollárra fogyott.

Az argentin jegybank állampapír-vételét a költségvetés nehéz finanszírozhatósága váltotta ki, a befektetők ezért úgy értékelték a jegybanki lépéseket, hogy pénzteremtéssel kíván úrrá lenni a költségvetés problémáin. Ez érdemben csökkentette a pénzügyi eszközök vonzerejét. Az egyéves pesó államkötvény hozamai 40 százalék fölött vannak, dollárkötvényük pedig 15 százalékot fizet évente. Ekkora kamatokkal a jelenlegi költségvetési politika nem tartható fenn, a befektetők érthető módon kerülik az argentin kötvényeket.

Nem a kis állam – nagy állam a vízválasztó, hanem a speciális helyzet

Ha valakinek erről az jutna eszébe, hogy a befektetők kettős mércével mérnek, akkor érdemes közelebbre tekinteni, és megnézni a felzárkózó cseh gazdaságot. A prágai központi bank által lényegében nullára csökkentett alapkamat mellett folyamatos a polémia arról, hogy mikor kellene elkezdeni a cseh mennyiségi lazítást vagy az árfolyam gyengítése érdekében a jegybanknak interveniálnia, azaz koronát eladnia külföldi deviza ellenében. Mindezt alacsony infláció és az eurózónától elmaradó állampapírhozamok kísérik.

A sikeres és sikertelen jegybanki akciók közötti különbség oka azon körülményekben rejlik, amelyekben bevezették őket. A csak saját devizában eladósodó államok, amelyek a növekedés és az infláció felpörgetése céljából választották a nem hagyományos eszközöket, nem szembesültek olyan negatív következményekkel, amelyek túlnőttek volna az eredeti problémákon. Ezzel szemben a magas devizaadóssággal rendelkező és a költségvetési finanszírozással is folyamatosan bajlódó Argentínában a jegybanki eszközöket a költségvetési problémák megkerüléseként azonosították, aminek ráadásul a gyengülő árfolyamon keresztül a devizaadósok problémáinak súlyosbodása lett az eredménye.

Nálunk nem árt az óvatosság

Nem mindegy tehát, hogy a miniszterelnök által említett tizenhatból melyik intézkedéseket választja a Matolcsy György vezette jegybank. Magyarország ugyanis nagyban hasonlít Argentínára: magas a devizaadóssága, és több mint egy éve még tele volt a sajtó az IMF nélküli élet veszélyeivel. Egy nem kellő körültekintéssel megválasztott unortodox lépés könnyen lehet, hogy többet rontana, mint javítana a helyzeten.

Ott sem tartunk még, ahol az amerikaiak, a japánok vagy a csehek: messze még a nulla közeli alapkamat. Van tehát bőven tere a hagyományos jegybanki politikák alkalmazásának, például a kamatcsökkentéseknek. Deflációs veszélytől sem kell egyelőre tartanunk, már az is nagy eredménynek számítana, ha az idén átlagban 3 százalék közelébe esne az infláció, és végre elérné árstabilitási célját az MNB.

Ráadásul nem világos, hogy a jegybank számára rendelkezésre álló hagyományos eszközök hatásait a bankszektor likviditáshiánya gátolná. Ma a hazai bankok mintegy 4400 milliárd forintot parkoltatnak kéthetes kötvényben, ennek további növelése nem kifejezetten lendítene a hitelezési aktivitáson. Jóval több hatása lehetne, ha a jegybank (bár ez túl szokványos) kiállna az alacsony infláció mellett, és a várakozásoknál enyhén szigorúbb politikával lepné meg a befektetőket. A hitelesen csökkentett inflációval tudná ma a legtöbbet tenni a jegybank a hitelfelvételek gyarapodása terén, hiszen az ebből a szempontból fontos többéves kamatok csökkenését eredményezné.

Érdemes felidézni Magyarország régiós társának 2000-es évek eleji gyakorlatát. Lengyelország akkor vetett véget a magas infláció korszakának, amikor a jegybanki alapkamatot 9 százalékponttal az aktuális infláció fölé emelte. Persze kellett a sikerükhöz egy recesszió (ez esetünkben is adott) és egy fenntartható, visszafogott költségvetési politika.

Egy még „unortodoxabb” lépés

Talán a legfontosabb nem ortodox lépése az új jegybanki vezetésnek az lehetne, ha sikerülne Varga Mihályt, az új nemzetgazdasági minisztert rávenni arra, hogy a jelenleg cipőkanállal és bevezetésükkor átmenetinek tekintett, torz adókkal az EU által szabott GDP 3 százalékán belülre tuszkolt költségvetési hiányt fenntartható módon az egyensúly felé billentse. Ez lenne a jegybanki alacsony inflációs elköteleződés mellett az a másik jelentős gazdaságpolitikai lépés, amely a hitelezésnél fontos hosszú kamatokat csökkenteni tudná a beruházások és a gazdasági növekedés örömére. Ezzel az állam finanszírozási problémái is csökkenhetnének, és elhárulna annak a veszélye, hogy a befektetők folyamatosan azt vizslassák, milyen megoldással kívánja a jegybank az állam helyzetét könnyíteni. Kevésbé Argentína, inkább Lengyelország lehetnénk.

A fenti tanulmány szolgált alapjául a HVG március 9-i számában megjelent írásnak. Ezúttal a teljes, eredeti dokumentumot közöljük.