Ma már a „válság” szó gyakrabban hangzik el, mint a leggyakrabb kötőszó… De vajon miért nem lehet látni a kilábalás jeleit a piacokon, amikor az utóbbi időszakban a kormányok, a vezető jegybankok és általában a pénzügyekkel foglalkozó szakemberek összes erejüket megfeszítve a válság megoldásán fáradoznak?

Ennek okát egyszerűbb megmagyarázni, mint azt, hogy meddig tart és milyen mélységű lesz a válság. Ezt ugyanis még mindig nem lehet megmondani. A válság további mélyülésének oka az, hogy a pénzügyi problémák a különböző adminisztratív intézkedésekkel elháríthatók, de a fogyasztói recesszió már nem kezelhető piacszabályozással, tőkeinjekcióval, vagy bármi olyan intézkedés által, amelyek a pénzügyi szektor összeomlását sikeresen megakadályozták.

Ma tulajdonképpen a hiteltermékek csődjéről beszélhetünk, ami – sajnos – a XX. században kialakult pénzügyi kultúra csődjét is jelenti egyben. A piac önszabályozásába vetett hit rendült meg világszerte, ráadásul egyelőre azt sem lehet látni, hogy az eddigi pénzügyi rendszert mi váltja fel és ebben a rendszerben hogyan alakul az egyes termékek, áruk és általában a forgalomképes javak értékelése…

Így nem csoda, hogy jelenleg mindenki igyekszik szabadulni a kockázatoktól és olyan termékbe menekíteni befektetéseit, amelyek a lehető legkisebb kockázatot jelentik, vagyis amerikai és japán kötvényekbe. Ebből egyenesen következik, hogy a fejlett piacokon zuhanó részvényárak a fejlődő piacokat is a padlóra küldik, de az már nem ennyire természetes, hogy közben az arany ára is megindult a lejtőn. Mára a nemesfém is kockázatos befektetésnek minősül…

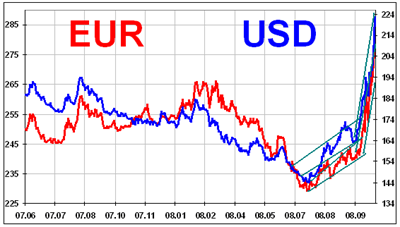

Devizapiac

Az euró/dollár mozgását egyértelműen a félelem vezérli, a fundamentumok továbbra sem jelentenek kapaszkodót a keresztárfolyam tekintetében.

A trendet tekintve – utólag – elég egyértelmű a helyzet, de a dollár ilyen mértékű és ennyire gyors lefolyású erősödésére senki sem számított. Úgy ahogy arra sem, hogy a válság ilyen mértékű lesz… A bizonytalanság abnormális mértékét mutatja az euró/dollár heti változásairól készült tála is:

Ijesztő az a változékonyság is, ami a vezető devizák keresztárfolyamait jellemzi. Ráadásul mindez akkor történik, amikor a jegybanki alapkamatok különbsége már hosszú idő óta nem változik érdemben. Sőt, még a dollár erősödése is akkor következik be, amikor az amerikai állam egyre nagyobb adósságterhet halmoz fel és az adósság dinamikusan bővül a jövőben is.

Fundamentális alapja tehát az erősödésnek nincs, hacsak az nem, hogy a várakozások szerint az amerikai gazdaság hamarabb mászik ki a válságból, mint Európa. Ez a gondolatmenet azonban erőltetett, mivel most nem lehet távlatos trendeket felvázolni az egyes gazdaságok tekintetében. A bizonytalanság itt is minden korábbi szintet meghalad.

Várakozások a devizapiacon (Oldaltörés)

Mit várunk tehát? Véleményünk szerint a dollár erősödésének dinamikája kissé alábbhagy, de a trend marad. Az euró legfeljebb 1,32-ig erősödhet a dollárral szemben. A mai helyzetben azonban nem ajánlunk befektetéseket a devizapiacon.

A vezető devizákat tekintve azt látjuk, hogy a dollár/japán jen, az euró/japán jen is szélsőségesen alakul, hiszen a jen-kötvények vásárlása, a „carry-trade” ügyletek zárása a jen minden képzeletet felülmúló erősödését hozta. Természetesen a svájci frank esetében is hasonló a helyzet.

A hazai piacon a helyzet továbbra sem megnyugtató, de talán a legveszélyesebb pillanatokon túl vagyunk. Ma már egy ilyen mondatot félve mondanak az elemzők, mert az események sorra rácáfolnak a várakozásokra, de tény, hogy az euró/forint 280-as szint feletti tartományból képes volt kimozdulni. Ennek oka – többek között -, hogy az IMF hitelt készül nyújtani az országnak, illetve az, hogy a parlamenti pártok között úgy tűnik, kezd kialakulni némi konszenzus a gazdasági kérdések tekintetében.

Ami viszont ennél fontosabb, hogy az MNB 300 bázispontos rendkívüli kamatemelést hajtott végre szerdán. Egyértelmű az üzenet: a forintot meg kell védeni, még a gazdasági növekedés feladása árán is, mivel a hazai fizetőeszköz további gyengülése gazdasági összeomláshoz vezethetett volna. A helyzetet jól jellemzi, hogy Csányi Sándor, az OTP Bank elnök-vezérigazgatója a rendkívüli euróbevezetés ötletével is előállt, ami véleményünk szerint a jelenlegi ismereteink alapján egyenlő a lehetetlennel. Ugyanakkor az ötlet felvetése megmutatja, hogy milyen komoly az aggodalom a pénzügyi körökben.

Mindenesetre a tény, tény marad: a forint hétfőre a 270-es szintet is elérte az euróval szemben, ami biztató jel a jövőre nézve. Nyilvánvaló, hogy ebben a jegybanki kamatemelés és talán a nyíltpiaci műveletek (forintvásárlás) is szerepet játszanak, de – reményeink szerint – az is erősíti a forintot, hogy a spekulációs nyomás enyhül.

A továbbiakban azonban nem vezet egyenes út a további erősödéshez, mivel az IMF-hitel esetleges igénybevétele azt is jelentheti, hogy az ország tartósan a befektetésre nem ajánlott kategóriába kerül, mint például nem is olyan régen Argentína. A dél-amerikai országban a pénzügyi zavarok leküzdésére az IMF által nyújtott segítség elegendő volt arra, hogy a válsághelyzetet kezeljék, de a gazdaság nem tud igazán talpra állni, mivel a külföldi befektetők kerülik az országot.

A közvetlen veszély tehát múlóban van, de a továbbiakban szükség lesz egy igen komoly, megfontolt és kellően körültekintő gazdaságpolitikára, amelyet a politikai elit és a társadalom is támogat, vagy legalábbis nem ellenez annyira, hogy az ellehetetlenítse a helyzetet. Ezzel kapcsolatban vannak kétségeink, de talán elértük azt a szintet a lefelé tartó spirálban, ahol már az ország vezető pártjai gazdaságpolitikusai is belátják, hogy összefogás nélkül tovább már nem megy…

|

Ha más nem, akkor a fenti tábla jól mutatja az exponenciálisan gyorsuló forintgyengülést, ami a nemzetközi befektetői hangulaton kívül a sorozatos gazdaságpolitikai hibák következménye. Ebben pedig a politikai paletta minden pártja érezze magát érintve! A politikai kérdések tárgyalása nem feladatunk és nem gondoljuk azt – gazdasági szakemberekként -, hogy értünk hozzá, de ma már annyira mély a szakadék a pártok által sugallt kép és az ország valós gazdasági helyzete között, hogy az már beláthatatlan károkat okozhat, amennyiben nem lesz elmozdulás a politikai elit hozzáállásában.

Várakozásunk szerint a forint a 260-270-es sávba találhat vissza az euróval szemben, de jelenleg nem javasolunk ügyleteket a hazai devizapiacon sem, mivel az események bármikor olyan fordulatot vehetnek, ami nem várt mozgásokat hoz a forint árfolyamában.

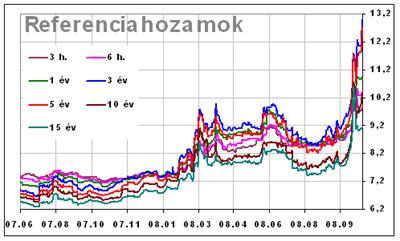

Kötvénypiac (Oldaltörés)

A fejlett piacokon szinkronban mozogtak a kötvénypiacok. Az amerikai kötvények hozama 3,95 százalékról 3,60 százalékra csökkent, miközben az európai kötvények hozama 4,30 százalékról 4,00 százalékra mérséklődött. Ez annak köszönhető, hogy a fejlett piaci kötvények iránt ismét emelkedik a kereslet, mivel a feltörekvő piacokról és általában a részvénypiacokról is a kevésbé kockázatos termékek irányába fordulnak a befektetők.

|

A hazai piacon folytatódott a hozamok emelkedése, ami inkább a bizalomhiánynak, mint reális makrogazdasági várakozásoknak „köszönhető”. A külföldi befektetők eladásai miatt nyomás alatt tartott piacon a hazai szereplők nem képesek tartani a hozamokat. A kormányzati döntés – miszerint a nyugdíjalapok a teljes tőkéjük 100 százalékáig – tarthatják a megtakarításokat hazai állampapírokban, nem bizonyult hatékonynak, hiszen a nyugdíj alapok csak akkor tudnak igazán komoly tételekben állampapírokat vásárolni, ha előbb más befektetéseket számolnak fel. Más eszközök eladása azonban egyben jelentős veszteség realizálását is jelenti, amire a mai helyzetben nem lesznek hajlandók az alapkezelők. A hírekben a nyugdíjpénztárak 20 százalék körüli veszteségeiről hallani, amelynek azonban nagy része nem realizált, „csak” kimutatott veszteség. Ezt a negatív hozamot nem akarják – és nem is akarhatják – realizálni a pénztárak, így az állampapírok iránti igényük drasztikus emelkedése sem várható. A forint erősödése és volatilitásának csökkenése viszont jót tehet a kötvénypiacnak is, így továbbra is óvatos vételt (gyűjtögetést) javaslunk.

Az egyéb fejlődő piacokon történő befektetések a magas devizakockázatok miatt nem javasoltak, míg a fejlet piaci befektetések esetében azt tudjuk mondani, hogy ha nem számítunk a forint további jelentős gyengülésére (márpedig nem számítunk), akkor nem érdemes fejlett piaci kötvényekbe fektetni.

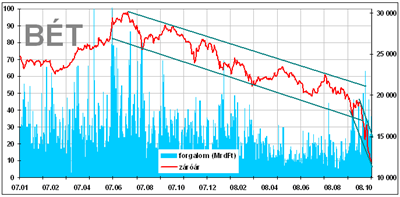

Részvénypiac (Oldaltörés)

|

Állampapír piac:

állampapírok:

Hazai kötvények:

Gyűjtögetés: 3-5-10 éves papírok

Vállalati kötvények: eladás

Nemzetközi részvénypiac:

EU részvények: kivárás

USA részvények: kivárás

Orosz részvények: kivárás

Egyéb feltörekvők: kivárás

Hazai részvénypiac:

Hazai részvények: OTP, Mol gyűjtögetés (max. a teljes portfolió 10-15 százaléka erejéig)

Befektetési alapok:

Hedge fundok (melyek negatív korrelációt mutatnak a kötvény és a részvény piacokkal). |

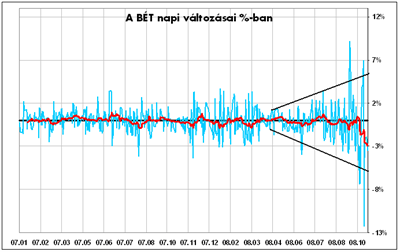

A részvények árának globális esése tovább tartott, még az alatt is, míg a budapesti piac zárva volt. Ennek oka a már korábban említett körülményekben keresendő, amit az súlyosbított, hogy az USA-ban újabb (kisebb) bank jelentett csődöt, valamint, hogy a gyorsjelentési szezon eddig megjelent vállalati adatai sem alakultak kedvezően.

A hazai piacon szintén tovább tartott az árak esése, hiszen a magyar eszközöktől továbbra is szabadulnak a befektetők, mivel ma – még ezeken a nyomott árakon is – túl kockázatosnak ítélik a befektetők a magyar részvények birtoklását. Arra viszont még mindig nehéz válaszolni, hogy meddig tart még az a trend, ami azt eredményezte, hogy a BUX történelmi napi záróértéket jelentő csúcsát (30 132 pont) ma már 62 százalékkal múlja alul a BUX értéke.

Az azonban egyre biztosabb, hogy a részvények alulértékeltek és a befektetők már nem racionális okok miatt adják el magyar részvényeiket. A befektetési alapok azért, mert az alapokból a befektetők kivonják pénzeiket, a tőkeáttétel mellett finanszírozott vevők kényszerből, a kisbefektetők azért, mert nem bíznak már a tőzsdében, a spekulánsok pedig azért, mert abban bíznak, hogy az előbbiek továbbra is kénytelenek lesznek folytatni az eladásokat, amivel egyre alacsonyabb árak alakulnak ki.

De – mint ahogy az emelkedés sem – az eső trend sem tart örökké! Ma már óvatos vételeket javasolunk a részvénypiacon, legalábbis az OTP és a Mol piacán. Arra viszont fel kell készülni, hogy a befektetések talán csak évek múltán hozzák meg az elvárt nyereséget, ezért most a hazai részvények vásárlására fordított tőkének minden körülmények között nélkülözhetőnek kell lennie. Vagyis a részvényekbe fektetett tőkén felül a legrosszabb esetben is kell likvid eszköznek maradnia.

|

|

A fentiek alapján is látható, hogy a kép nem éppen biztató… Mégis miért gondoljuk, hogy érdemes lehet vásárolni? Éppen azért, mert ma senki sem gondolja így! Ilyenkor alakul ki a piacon félreárazás - csak most nem a túlárazottság, hanem az alulárazottság irányába. Ez természetes is – még ha gyakran nagy veszteségek forrása is lehet -, mivel ezelőtt szinte évekig a túlárazottsághoz voltunk hozzászokva, egy idő után természetes árszintként elfogadva az egyre emelkedő részvényárakat. Most egy másik periódusba lépett a piac: átértékel és újraértékel, de eközben – természetes módon – hibákat is elkövet. Ezért ma azt gondoljuk, hogy a hazai piacon a Mol és az OTP már vehető, de csak a teljes portfolió 10-15 százalékáig.

Ma más piacokon nem ajánlunk befektetéseket, mert a devizakockázatok miatt az egyes piacok helyi devizában mért teljesítményét forint alapon értékelni szinte lehetetlen.

Fürjes Szabolcs